Radar do Mercado: Taesa (TAEE11) – Expectativa de performance positiva se consolida no 4T17

A Transmissora Aliança de Energia Elétrica – Taesa – divulgou ontem (26) ao mercado os seus resultados do quarto trimestre de 2017 e, neste sentido, foi possível perceber que a companhia continuou a apresentar um sólido e consistente desempenho operacional ao final de 2017, período no qual a empresa manteve forte geração de caixa, como resultado da disciplina financeira e foco na eficiência operacional.

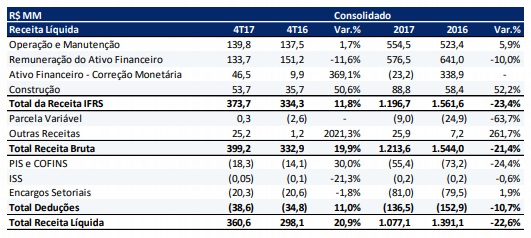

Esse fato pode ser mais bem compreendido pela Receita Líquida IFRS atingida pela Taesa no 4T17, que foi de R$ 360,6 MM, 20,9% acima do 4T16.

Em 2017, contudo, a Receita Líquida IFRS totalizou R$ 1.077,1 MM, uma redução de 22,6% na comparação com 2016.

Considerando a previsibilidade do reajuste inflacionário da receita da companhia, que é assegurado no contrato de concessão, a Taesa pode reconhecer esses efeitos mensalmente. Dessa forma, o efeito inflacionário é diluído mês a mês considerando-se a inflação em IGP-M ou IPCA verificada no mês anterior.

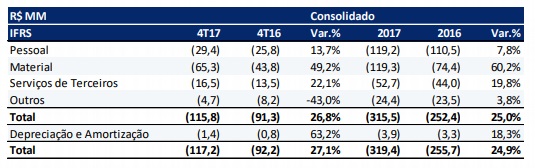

Já os custos, despesas, depreciação e amortização totalizaram R$ 117,2 MM no 4T17, 27,1% acima na comparação anual. Em 2017, o montante total foi R$ 319,4 MM, uma variação de 24,9% no período.

As variações nos custos IFRS, na comparação entre o 4T17 e o 4T16, foram ocasionadas principalmente pelo aumento de 13,7% na linha de pessoal em razão, principalmente, do reajuste salarial dos funcionários pelo acordo coletivo e do aumento no número de funcionários principalmente em função das SPEs; da variação de 49,2% na linha de material, que se fez, principalmente, por conta dos custos com a construção de Miracema, que aumentou em R$ 31,5 MM no período, o que foi parcialmente compensado pela entrada em operação de reforços e melhorias na TSN, Patesa e Novatrans; e da variação de R$ 3,0 MM em Serviço de Terceiros devido, principalmente, a gastos com consultorias administrativa e de sistema de software, com licenças e serviços de TI assim como maiores gastos com viagens.

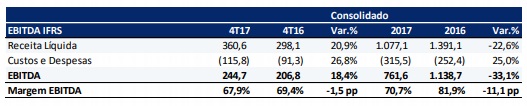

Assim, o Ebitda IFRS no 4T17 totalizou R$ 244,7 MM com margem Ebitda de 67,9%. No ano de 2017, o Ebitda IFRS foi R$ 761,6 MM com margem Ebitda de 70,7%.

Segundo destacou a companhia, o aumento do Ebitda IFRS, na comparação entre o 4T16 e o 4T17, é explicado, principalmente, pela diferença nos índices macroeconômicos, tanto no IGP-M quanto no IPCA, registrada entre esses períodos.

Estes índices impactam a receita de Correção Monetária do Ativo Financeiro, e a queda na comparação entre 2016 e 2017 também é explicada pelos índices macroeconômicos, já que em 2016 o IGP-M e o IPCA acumulados foram 7,12% e 6,99%, respectivamente, enquanto que em 2017 o IGP-M apresentou deflação de 0,88% e o IPCA atingiu inflação de 2,80% no período (base para a correção monetária no ano: dezembro a novembro).

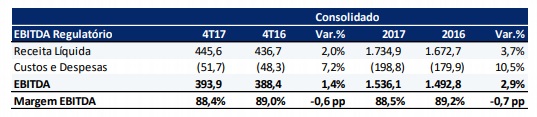

Já o Ebitda Regulatório do 4T17 da Taesa totalizou R$ 393,9 MM, 1,4% maior que o registrado no 4T16, e uma margem Ebitda de 88,4%.

No acumulado do ano de 2017, o Ebitda Regulatório totalizou R$ 1.536,1 MM, representando um aumento de 2,9% na comparação com 2016. A margem Ebitda de 2017 ficou em 88,5%.

É sempre importante lembrar que no setor de transmissão de energia, o Ebitda Regulatório é um importante indicador de desempenho operacional e financeiro, em virtude da sua aderência à geração de caixa operacional efetiva da companhia.

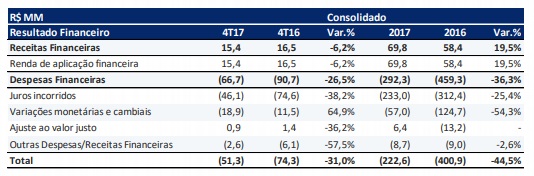

Ainda, no 4º trimestre de 2017, a despesa financeira líquida totalizou R$ 51,3 MM no período, 31,0% inferior ao 4T16. Em 2017, a despesa financeira líquida ficou em R$ 222,6 MM, apresentando uma redução de 44,5% contra 2016.

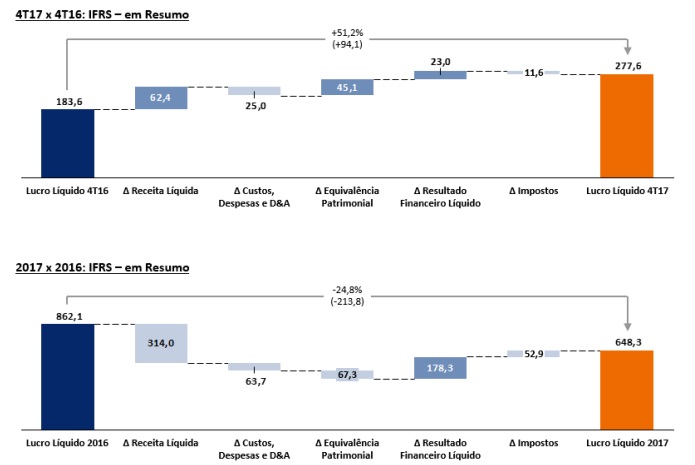

Como resultado, o Lucro Líquido IFRS totalizou R$ 277,6 MM no 4T17, 51,2% maior na comparação com o 4T16, ao passo que, em 2017, o Lucro Líquido IFRS foi de R$ 648,3 MM, uma queda de 24,8% contra 2016.

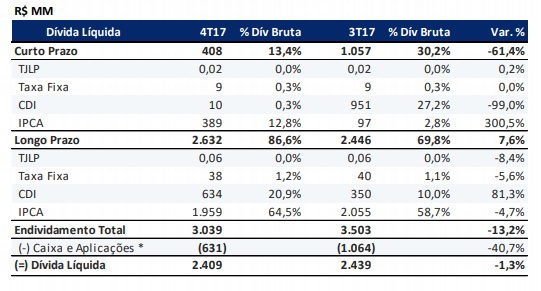

É importante destacar, também, que ao término do 4T17, a Dívida Bruta da Companhia totalizou R$ 3.039 MM, e o Caixa, R$ 631 MM, resultando em uma Dívida Líquida de R$ 2.409 MM.

Tal variação na dívida bruta entre o 4T17 e o 3T17 foi ocasionada principalmente pela amortização da 2ª e da 3ª emissão de debêntures, e a variação no caixa foi decorrente da liquidação da 2º emissão de debêntures, amortização e juros da 3º emissão e distribuição de dividendos e JCP.

No mais, gostamos muito da companhia do seu segmento de atuação, muito por conta da “previsibilidade” dos resultados que podem ser observados neste setor de atuação.

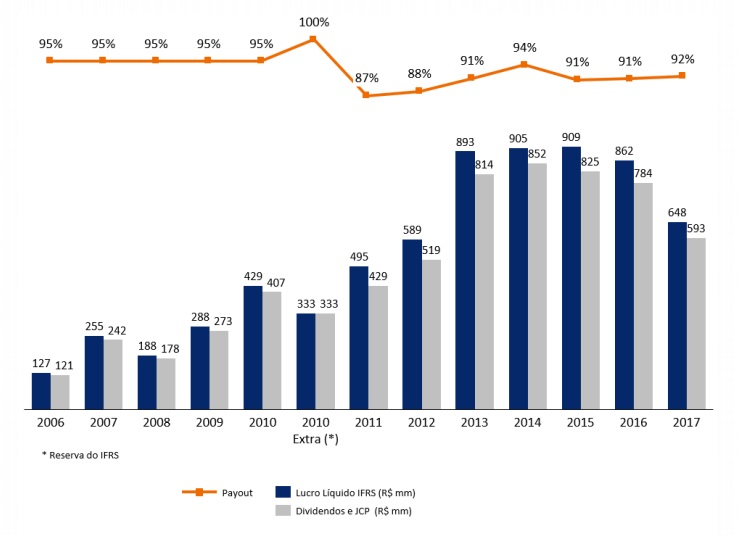

Ainda, o fato da companhia ser, historicamente, uma excelente pagadora de dividendos a seus acionistas, nos deixa ainda mais seguros e satisfeitos em relação ao case.

Ainda, o Conselho de Administração da companhia aprovou a proposta de destinação do resultado de 2017 no valor de R$ 159,3 MM (R$ 0,46/Unit) a título de dividendos a seus acionistas.

Neste sentido, a Taesa informou que irá convocar Assembleia de Acionistas para aprovar os resultados do ano e a distribuição de dividendos referente ao exercício social de 2017.

Gostamos do resultado da companhia, e comentaremos com maior profundidade sobre os seus números em nosso relatório Suno Dividendos que disponibilizamos semanalmente a nossos assinantes.

Somos entusiastas de companhias que atuam em setores perenes e que distribuem bons e crescentes dividendos, como é o caso de Taesa, e acreditamos, ainda, que os números dessa empresa possam vir a melhorar com a manutenção dos índices macroeconômicos, IGP-M e IPCA, que já pôde ser observado últimos meses.

Dessa maneira, seguimos com a recomendação do papel TAEE11 em nossa carteira Suno Dividendos, lembrando sempre da importância do respeito ao preço teto de entrada no ativo.