Radar do Mercado: Marfrig (MRFG3) – Aquisição do controle de ativo relevante nos EUA

A Marfrig Global Foods comunicou ontem (06) a seus acionistas e ao mercado em geral, o cumprimento de todas as condições precedentes, tendo assim sido concluída a aquisição de 51% do capital votante e total da National Beef Packing Company, sociedade norte-americana que abate e comercializa carne bovina, cortes de carne embalados e customizados e subprodutos bovinos, sendo reconhecida como uma das líderes globais nos segmentos em que atua.

No mesmo comunicado, a companhia esclareceu ainda que a citada aquisição foi realizada por intermédio de sua subsidiária integral, NBM US Holdings, Inc, não se enquadrando a operação, portanto, nos requisitos da Lei das S.A.

A Marfrig Global Foods é uma multinacional que atua nos setores de alimentos e food service no Brasil e no mundo, e suas atividades dividem-se em produção, processamento, industrialização, venda e distribuição de proteína animal (bovinos, ovinos e aves) e outros produtos alimentícios variados, tais como empanados, pratos prontos, peixes, vegetais congelados, sobremesas, entre outros.

Atualmente, a Marfrig opera 47 plantas de processamento, centros de distribuição e escritórios no Brasil e em 11 países da América do Sul, América do Norte, Europa, Oceania e Ásia.

Em relação ao referido comunicado, vale destacar que a National Beef possui capacidade de abate de 12 mil cabeças de gado por dia. A empresa está sediada em Kansas City, estado de Missouri, e possui 2 unidades localizadas em Dodge City e Liberal, ambas no estado do Kansas, responsáveis por cerca de 13% da capacidade de abate de bovinos dos EUA, sendo que cada uma tem uma capacidade de processar 6 mil cabeças de gado por dia.

Além das unidades localizadas em Dodge City e Liberal, a National Beef tem três plantas de processamento e distribuição e uma planta de curtume nos EUA. A National Beef também tem escritórios comerciais no exterior, localizados no Japão, Coréia do Sul e Hong Kong.

Ainda, segundo informado pela companhia em ocasiões anteriores, o acordo foi firmado no intuito de que a Marfrig adquira 5.448,40 ações, representativas de 51% do capital votante e total da National Beef, o que dará o controle da National Beef à Marfrig quando finalizada tal operação.

Segundo o relatado, o acordo prevê a aquisição 5.104,00 de propriedade da Leucadia e representativas de 48% do capital votante e total da National Beef, e 344,40 de propriedade de acionistas minoritários e representativas de 3% do capital votante e total da National Beef ao preço de US$ 969 milhões.

O preço de aquisição será financiado pelo Rabobank e pago à vista e, dessa maneira, a Leucadia permanecerá como acionista relevante, com 31% de participação e, assim como os demais minoritários, estará sujeita a um período de lockup de 5 anos.

Esta é a primeira aquisição da Marfrig desde 2010. Nos anos seguintes, a companhia sofreu uma crise de liquidez e passou a vender ativos para reduzir sua dívida. Para manter a dívida em níveis saudáveis, a empresa prevê a venda a Keystone Food.

Adicionalmente, é fato que, não só a Marfrig, mas a economia do país, como um todo, sofreu sangrias intensas nas últimas semanas por conta da greve dos caminhoneiros, e os resultados deverão começar a ser mais visíveis a partir da divulgação dos resultados do segundo trimestre deste ano.

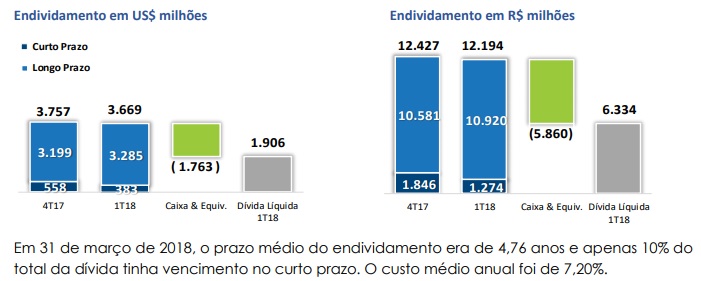

Há de se destacar, também, que a dívida líquida da Marfrig encerrou o primeiro trimestre de 2018 em US$ 1.906 milhões. Em reais, a dívida líquida foi de R$ 6.334 milhões.

Já a sua alavancagem, medida pela relação entre dívida líquida e Ebitda Ajustado UDM (últimos 12 meses) das operações continuadas, foi de 3,62x no 1T18.

É possível perceber, acima, que a alavancagem da companhia continua bastante alta, no nosso entendimento.

No mais, avaliamos que a Marfrig é uma companhia que se encontra, nesse momento, em uma situação bastante desafiadora, endividada, e com visíveis dificuldades operacionais a serem superados.

Nessa conjuntura, acreditamos que, mesmo com o anúncio dessa importante aquisição, os resultados são mais que suficientes para indicarmos a nossos assinantes a não participação na companhia, pelo menos no âmbito do curto/médio prazo.

Dessa maneira, achamos mais prudente observar de fora quais serão os próximos passos da gestão da companhia no que diz respeito a sua recuperação operacional.