Radar do Mercado: Locamerica (LCAM3) – Combinação de negócios com Unidas demonstra comprometimento com expansão operacional

A Companhia de Locação das Americas – Locamerica – veio ontem (12) a público informar aos seus acionistas e ao mercado em geral, a conclusão, realizada na mesma data, da combinação de negócios com a Unidas no âmbito do acordo de investimento celebrado, em 27 de dezembro de 2017.

Tal acordo se fez entre os acionistas da Unidas – Vinci Capital Partners II Fundo de Investimento em Participações, Kinea I Private Equity Fundo de Investimento em Participações, Kinea Co-Investimento II Fundo de Investimento em Participações, GIF IV Fundo de Investimento em Participações, Principal – Gestão de Activos e Consultoria Administrativa e Financeira e Enterprise Holdings Brazil, LLC – e por Fitpart Capital Partners, em nome dos Srs. Antonio Carlos de Freitas Valle, Fernando Antonio Botelho Prado e Eric Philip Hime, com a finalidade de regular os termos e condições para a realização da combinação de negócios entre as partes.

Segundo os termos e condições do acordo de investimento, os acionistas de cada uma das companhias aprovaram, em assembleias gerais extraordinárias realizadas em 9 de março de 2018, a incorporação, pela Locamerica, da totalidade das ações de emissão da Unidas que não são de titularidade da Locamerica — papéis de titularidade da Principal, da Enterprise Holdings Brazil e de investidores à data da incorporação.

No mesmo comunicado, a Locamerica informou que houve a consequente emissão de 34,39 milhões de novas ações ordinárias, nominativas, escriturais e sem valor nominal.

Ainda conforme a operação, a Locamerica adquiriu 21,989 milhões de ações de emissão da Unidas, representativas de 40,3% do seu capital social.

Também nos termos do Acordo de Investimento, os pagamentos devidos à principal estão em processo de liquidação e foram finalizados ainda ontem.

Devido à consumação da operação, duas das acionistas ingressantes na Locamerica – a Principal e a Enterprise Holdings Brazil – passaram a deter, em conjunto, participação de 24,8% do capital social total da Locamerica, incluindo as ações em tesouraria.

Tais acionistas passaram, desta forma, a integrar o bloco de controle da Locamerica, composto por Luis Fernando Porto, Sergio Resende e RCC Participações Ltda, mediante o ingresso, nesta data, no Acordo de Acionistas da Locamerica devidamente arquivado na sede social, com direitos políticos e econômicos similares aos demais co-controladores.

A Unidas preservou personalidade jurídica e patrimônio próprios, inexistindo sucessão legal.

A Locamerica informou, ainda, que conforme anteriormente divulgado, os acionistas titulares de ações da Locamerica na data de comunicação do Fato Relevante que divulgou a operação (27 de dezembro de 2017), que dissentirem da Incorporação de ações, terão direito de se retirarem da Locamerica mediante o reembolso de suas ações, pelo valor de R$ 5,59, de acordo com o valor do patrimônio líquido da ação calculado com base nas demonstrações financeiras da Locamerica referentes ao exercício social findo em 30 de setembro de 2017.

“A combinação dos negócios de ambas as companhias favorecerá um ambiente de convergência, facilitando a consolidação e confluência na oferta de serviços de locação de veículos, bem como a consequente otimização de custos administrativos e operacionais e a padronização das operações da Locamerica e da Unidas”, ressaltou a Locamerica no comunicado.

“Ademais, a operação vem concretizar a possibilidade de a Locamerica reforçar seu posicionamento em um mercado-chave e melhorar seu perfil de crescimento e rentabilidade, unindo as operações de duas das maiores prestadoras de serviços de locação de veículos do país”, destacou.

Entendemos ser esta consolidação de negócios um processo estrutural e operacional bastante estratégico por parte da Locamerica que demonstra, de maneira direta, uma interessante proposta da companhia no que diz respeito à geração de valor para seu acionista no longo prazo.

No âmbito da referida aquisição, é importante mencionar que a Unidas é uma empresa que foi fundada em 1985 e que possui uma frota total de aproximadamente 58 mil veículos considerando a Rede Unidas (Frota própria + Frota dos franqueados), 25 lojas próprias de seminovos e 24 lojas de franquias de seminovos e 219 pontos de atendimento, sendo 99 lojas próprias e 120 lojas de franqueados, com presença em 26 estados do país e no Distrito Federal.

A Unidas possui, ainda, demonstrações financeiras auditadas desde 2008 e encerrou o exercício de 2016 com receita líquida de R$1.278,6 milhões, Ebitda de R$380,5 milhões e lucro líquido ajustado por conciliação de práticas contábeis e eventos não recorrentes de R$49,5 milhões, ao passo que, ao fim de dezembro/16 o patrimônio líquido da companhia era de R$776.682 milhões, seu endividamento líquido era de R$912,4 milhões e representava 2,4x o Ebitda dos últimos 12 meses.

Já a Locamerica, que foi fundada em 1993, possui uma frota total de aproximadamente 45 mil veículos, 23 lojas próprias de seminovos e 15 pontos de atendimento com presença em 13 estados do país, e encerrou o exercício de 2016 com receita líquida de R$ 754,7 milhões, Ebitda de R$ 248,8 milhões e lucro líquido ajustado por conciliação de práticas contábeis e eventos não recorrentes de R$28,9 milhões.

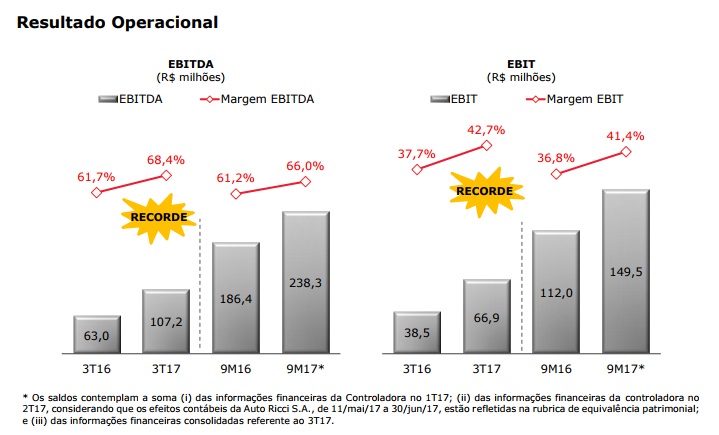

Por falar em resultados, no vale lembrar que, no terceiro trimestre deste ano, a companhia apresentou um Ebitda e Ebit que alcançaram R$107,2 milhões e R$66,9 milhões, crescimento de 70,2% e 73,9% frente ao 3T16, respectivamente. Tanto a margem Ebitda quanto Ebit também apresentaram crescimento, alcançando 68,4% e 42,7%, respectivamente.

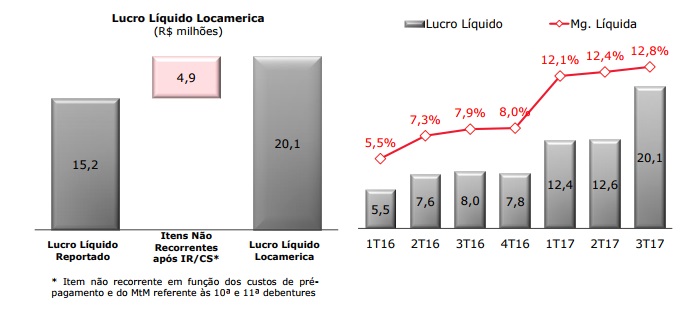

Com isso, o lucro líquido da companhia atingiu R$20,1 milhões no 3T17, registrando um crescimento de 150,4% na comparação com o 3T16, reflexo do amadurecimento de iniciativas de criação de valor traçados no passado e que vem apresentando melhorias nos resultados através da eficiência operacional, controle das despesas gerais e administrativas e melhoria nos resultados de seminovos.

Pode-se observar acima que, ao longo de 2017, a companhia mudou o patamar de rentabilidade, atingido uma margem líquida de 12,8% no 3T17, preservando, pelo terceiro trimestre consecutivo, um patamar de margem líquida superior aos 12%, solidificando um novo patamar de resultado para a Locamerica.

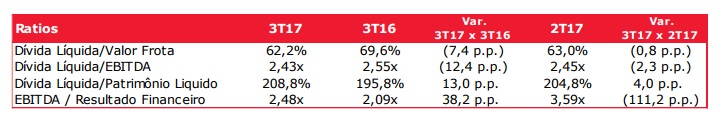

Cabe destacar, também, que ao fim do 3T17 a Dívida Líquida/Ebitda da companhia atingiu 2,43x, patamar inferior ao mesmo período do ano anterior. O índice de cobertura, medido pelo Ebitda /Resultado financeiro atingiu 2,48x, patamar este também inferior ao registrado no 2T17.

Mesmo assim, este índice de alavancagem terminou o trimestre representando 208,8% do patrimônio líquido da Locamerica, o que consideramos um patamar bastante elevado para qualquer segmento de atuação.

Numa visão geral, acreditamos que a companhia, e o ramo de negócio como um todo – aluguel de veículos – esteja fazendo sentido nesse momento, mediante ao atual cenário econômico que se encontra o país, resultado, em grade, das instabilidades políticas frequentemente anunciadas e relatadas nos noticiários.

Por consequência desta situação, enxergamos que os brasileiros passaram, devido à crise, a trocar as viagens internacionais pelos passeios pelo próprio país e, por conta disso, passaram a utilizar mais a locação de veículos, serviço este o qual está inserida a Locamerica no seu ramo de atuação.

Com isso, entendemos que existe uma tendência de crescimento vertical – novos clientes – e horizontal – mais aluguel de carros pelo mesmo cliente – no mercado para esta e as demais companhias que atuam no ramo de locação de veículos.

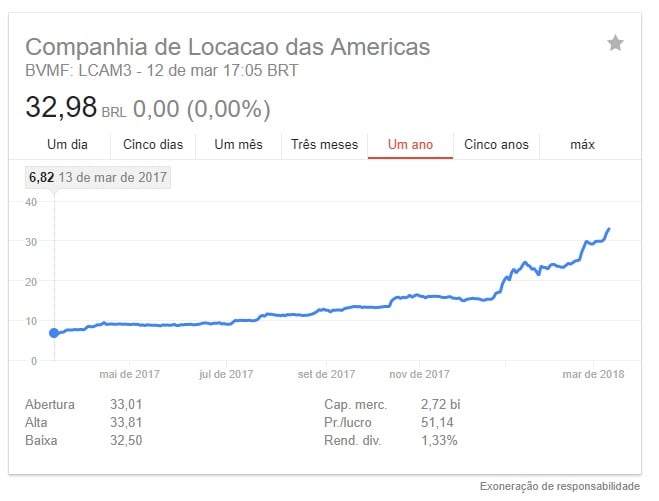

Contudo, mesmo diante da conjuntura favorável para o setor e julgarmos este negócio como sendo uma boa alternativa de investimento neste momento, ainda consideramos altos os preços do papel LCAM3 que, diga-se de passagem, já sofreram uma alta de pouco mais de 380% no período de um ano.

Pode ser percebido, de acordo com a imagem acima, que nos últimos dias a valorização do ativo se fez de maneira mais expressiva, o que demostra que o mercado também avaliou como uma boa inciativa a transação acordada entre as partes.

De toda forma, nesse momento as ações desta companhia se encontram bem acima do que gostaríamos de pagar e, como sempre destacamos, esse fator tende a nos deixar posicionados como o jacaré, de acordo com a analogia de Luiz Barsi, no que diz respeito à espera de oportunidades no mercado.