Radar do Mercado: Helbor (HBOR3) – Apesar de aumento nas vendas na sua prévia operacional, situação segue desafiadora

A Helbor Empreendimentos anunciou ontem (19) os resultados operacionais preliminares e não auditados referentes ao segundo trimestre de 2018 (2T18) e do primeiro semestre de 2018 (1S18) e, de acordo com a companhia, as Vendas Contratadas Totais do 2T18 somaram R$ 345,4 milhões, aumento de 3,9% em relação ao 2T17 e 48,3% em relação ao 1T18. No primeiro semestre deste ano, as vendas atingiram R$ 611,9 milhões, 2,9% maior em relação ao atingindo no mesmo período de 2017.

Já as Vendas sobre Oferta (VSO), considerando-se a parte Helbor, atingiu 11,7% no trimestre e 18,4% nos primeiros seis meses do ano. O VSO LTM parte Helbor, que considera os últimos 12 meses, registrou 31,5%.

Já os Lançamentos, no 2T18, atingiram R$ 120,7 milhões em VGV total 17% menor quando comparado ao 1T18. O VGV parte Helbor totalizou R$ 96,6 milhões.

No que diz respeito às entregas, no 2T18 totalizaram R$ 177,1 milhões em VGV Total ou R$ 141,7 milhões em VGV Parte Helbor, na época do lançamento, correspondendo a 644 unidades entregues no período.

A Helbor é uma das principais incorporadoras imobiliárias do Brasil, com presença em 28 cidades localizadas em 10 estados (além do Distrito Federal, estabelecidos primordialmente nas regiões Sudeste, Sul, Centro-Oeste e Nordeste do país.

Além de exercer atividades no setor de incorporação imobiliária, a companhia também atua na incorporação de empreendimentos do segmento comercial, hoteleiro e de loteamentos com completo desenvolvimento urbano.

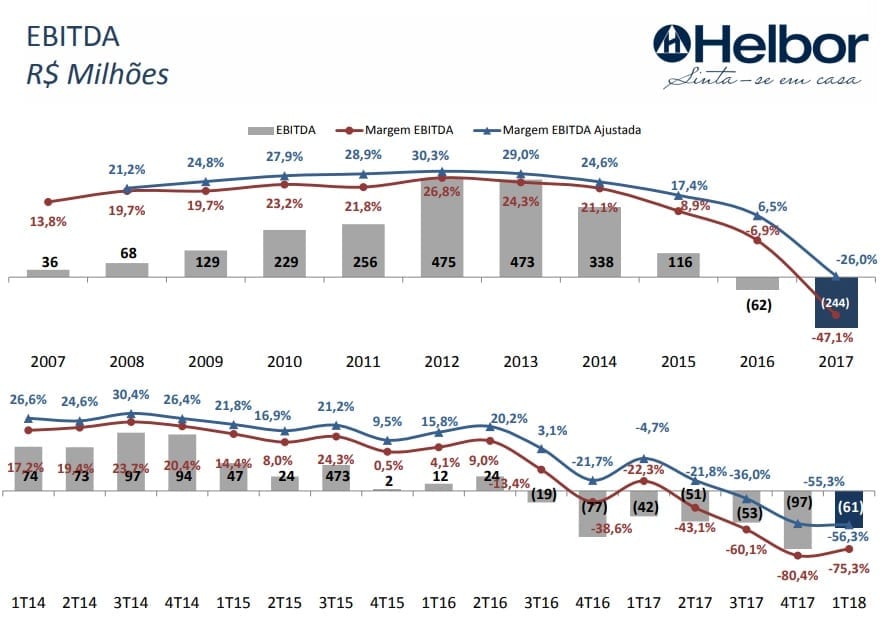

Apesar de o referido comunicado acerca de seus resultados preliminares demonstrar um aumento considerável de vendas contratadas totais frente ao mesmo período do ano passado e em relação ao 1T18, cabe destacar que, segundo os seus resultados do trimestre passado, a Helbor segue apresentando uma trajetória descendente de seus números, que fica evidenciado pela variação do seu Ebitda – que é uma proxy da geração de caixa da companhia – que vem sendo negativo nos últimos 7 trimestres seguidos.

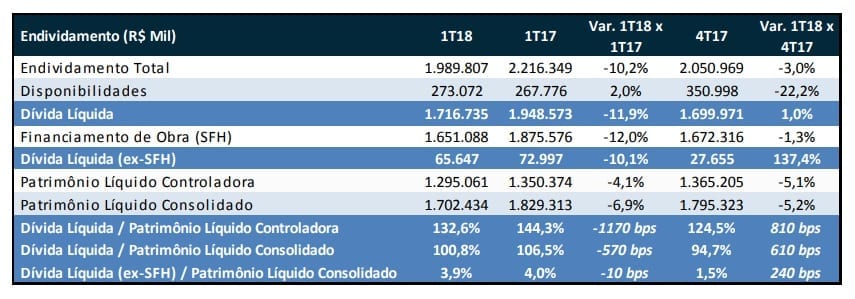

Além disso, a sua dívida líquida também apresenta níveis que já podem ser considerados, no mínimo, alarmantes, tendo, no último período, registrado um nível de pouco mais de R$ 1,7 bilhões, representando 100,8% do seu Patrimônio Líquido Consolidado.

Entendemos, entretanto, que o setor de atuação da companhia, como um todo, foi bastante afetado pela grave recessão à qual o país se submeteu nos últimos anos.

É bem provável que os resultados da empresa voltem a ser satisfatórios com o reaquecimento da economia, aumento dos empregos e diminuição das taxas de juros.

Também é prudente esperarmos pelos resultados oficiais de seus números em relação ao 1T18, que devem ser anunciados dentro das próximas semanas.

Isto posto, mantemos nosso posicionamento de que, enquanto a Helbor não virar esse jogo, preferimos seguir de fora, tanto da empresa como do seu segmento de atuação, por tempo indeterminado.