Radar do Mercado: Eternit (ETER3) – Situação segue desafiadora com mais um resultado negativo

A Eternit anunciou ontem (15) os seus resultados do 2º trimestre de 2018 e, no relatório, a companhia destacou que, diante do atual cenário econômico e impactado pela greve dos caminhoneiros, o setor de materiais de construção apresentou baixo desempenho no 2T18, segundo a Associação Brasileira da Indústria de Materiais de Construção (ABRAMAT).

Com isso, no período, a Eternit operou em linha com a demanda de mercado em seus segmentos de atuação, apesar de ser um trimestre sazonalmente de menores demandas.

Assim, a sua receita operacional líquida atingiu R$ 118,1 milhões no trimestre, redução de 27,8% em relação ao 2T17.

A receita do mercado interno retraiu 29,0%, impactada por menores volumes de vendas em seus segmentos de atuação, neutralizando integralmente as ações de reposicionamento de preço de telhas de fibrocimento e amianto.

No mercado externo, a receita apresentou redução de 24,0% na comparação com o 2T17, reflexo do menor volume de vendas e da redução do preço em dólar, neutralizado parcialmente pela apreciação de 12,1% do dólar frente ao real (comparação entre PTAX médio do período 2T18 x 2T17).

No acumulado do ano, a receita líquida apresentou retração de 25,4% em relação ao mesmo período de 2017. As exportações somaram R$ 66,5 milhões, 1,3% inferior em relação a 2017 e o mercado interno totalizou R$ 180,8 milhões, redução de 31,5%, conforme comentado anteriormente.

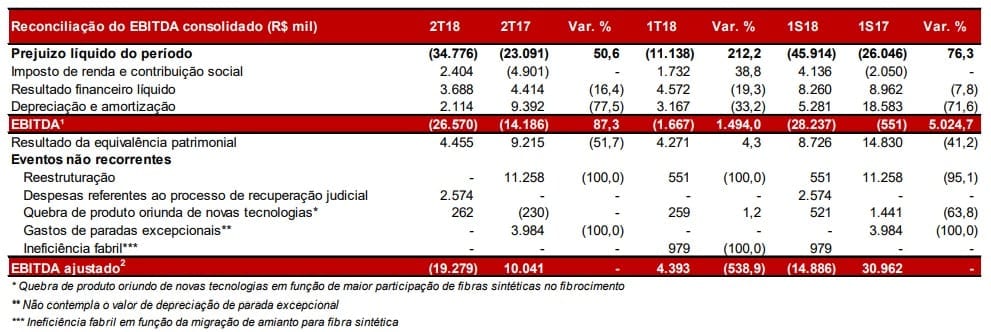

Já o seu resultado financeiro líquido foi negativo em R$ 3,7 milhões no 2T18, redução de 16,4% frente ao 2T17, em função, principalmente, do efeito líquido de variação cambial, decorrente das operações em moeda estrangeira da companhia e menores encargos financeiros por conta da redução do endividamento. No 1S18, o resultado financeiro líquido foi inferior em 7,8% frente ao mesmo período de 2017.

Também no 2T18, o EBITDA ajustado foi -R$ 19,3 milhões, em função da baixa utilização da capacidade industrial, retração das vendas, menor participação do crisotila no faturamento, greve dos caminhoneiros e provisão de contingências tributárias, além de ser um trimestre sazonalmente de menores demandas.

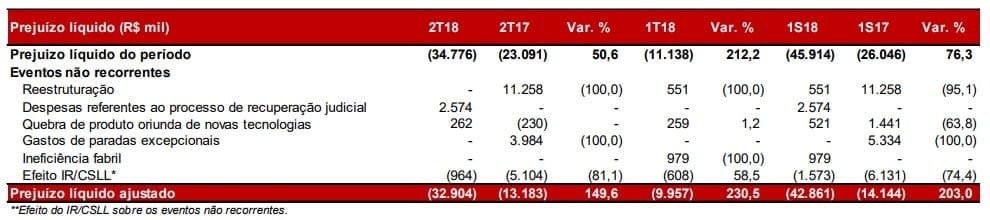

No mesmo período a Eternit registrou prejuízo líquido ajustado de R$ 32,9 milhões, em função dos aspectos comentados no EBITDA, apesar da melhoria do resultado de equivalência patrimonial e do resultado financeiro líquido. A margem líquida ajustada reduziu 20 pontos percentuais e encerrou o período em -28%.

No 1S18, o prejuízo líquido ajustado atingiu R$ 42,9 milhões e margem líquida ajustada de -17% contra um prejuízo líquido recorrente de R$ 14,1 milhões e margem líquida de -4% no 1S17.

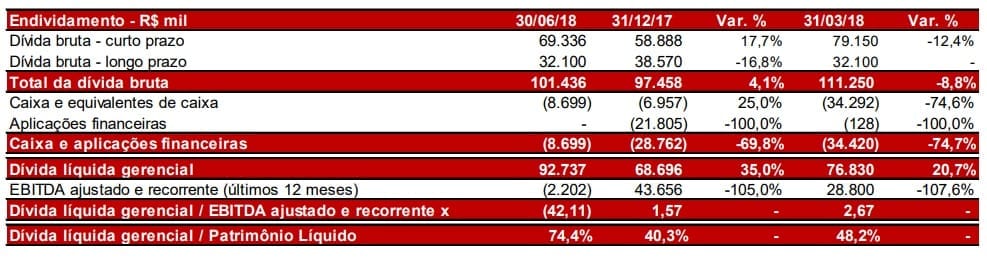

Por fim, mas não menos importante, a Eternit encerrou o 2T18 com uma dívida bruta de R$ 101,4 milhões, aumento de 4,1% frente a 2017. Em 30 de junho de 2018, as disponibilidades da Eternit eram de R$ 8,7 milhões contra R$ 28,8 milhões de 2017.

É interessante mencionar que a sua dívida, no 2T18, era composta por 64% de moeda estrangeira e 36% de moeda nacional. A dívida em moeda estrangeira, no 2T18, estava 100% protegida naturalmente com as operações de contas a receber das exportações do crisotila.

No mais, vale lembrar que a companhia entrou na Justiça com o pedido formal pedido de Recuperação Judicial em meados de março deste ano.

Na ocasião, a companhia destacou que tal pedido, que se soma a uma série de medidas administrativas e operacionais que já vinham sendo adotadas pela Eternit, foi aprovado ad referendum pelo Conselho de Administração da companhia em reunião realizada no mesmo dia de tal decisão.

Segundo o relatado, o pedido teria o intuito de atender ao melhor interesse de todas as sociedades que integram o Grupo Eternit, em especial: preservar a continuidade das atividades do Grupo Eternit e sua função social, com o cumprimento dos compromissos assumidos com seus clientes; preservar, de forma organizada e responsável, os interesses e direitos de seus fornecedores, credores e acionistas; e proteger o caixa da companhia e das sociedades do seu grupo objetivando mitigar riscos operacionais.

Nesse sentido, além de estar enfrentando, na Justiça, questões bastante desconfortáveis em relação à muitas matérias primas de sua cadeia de produção, além de processos trabalhistas que envolvem cifras milionárias envolvendo ex-colaboradores, o fato da companhia acionar o pedido de recuperação judicial parece pôr fim a uma novela que se iniciou a aproximadamente quatro anos.

Com isso, para aqueles que não são acionistas da Eternit, sugerimos que permaneçam de fora do negócio, visto que, hoje, avaliamos ser este um investimento com um risco bastante elevado e, por conta disso, entendemos não haver motivo algum para indicarmos a participação na companhia, pelos motivos acima destacados.

No mais, continuaremos a esperar de fora o desencadeamento dos fatos que, nesse momento, se mostram completamente fora de viabilidade no que diz respeito à um investimento de longo prazo.