Radar do Mercado: Eneva (ENEV3) – Companhia comunica início de oferta pública secundária de ações

A administração da companhia informou, nesta quarta-feira (27), que foi iniciada uma oferta secundária com esforços restritos de distribuição de 49.974.606 ações ordinárias.

As ações que serão negociadas são de titularidade o Itaú Unibanco S.A., da Uniper Holding GmbH, do Banco Pine S.A., da Dommo Austria GmbH e do Banco BTG Pactual S.A.

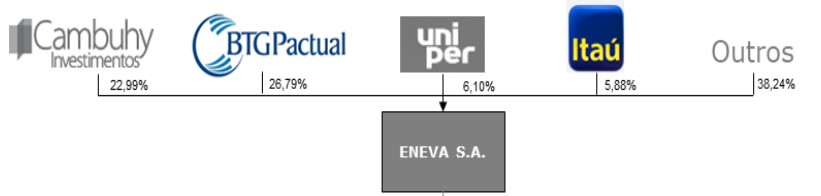

A atual composição acionária da companhia encontra-se no quadro a seguir.

O total de ações ordinárias de emissão da Eneva S.A. em circulação no mercado é de 314.990.499 ações. Isso significa que aproximadamente 15,9% das ações de emissão da companhia serão vendidas por alguns de seus maiores acionistas.

A administração informa que a critério do Itaú Unibanco e do BTG Pactual, a quantidade de ações ofertadas poderá ser acrescida em até 21.4%, o que representa um total de 10.671.663.

Caso o volume máximo de ações previstas no Contrato de Colocação seja comercializado, cerca de 19.3% das ações de emissão da companhia trocarão de acionista.

Este volume representa uma grande mudança no controle a depender dos interessados na aquisição.

A fixação do Preço por Ação ocorrerá em 4 de abril de 2019 e as negociações iniciarão na B3 no segundo dia útil a parir da data de divulgação do fato relevante do Preço por Ação. A liquidação ocorrerá no quarto dia útil a partir da mesma data.

Segundo a administração, a operação poderá gerar volatilidade no mercado secundário, uma vez que não haverá procedimento de estabilização do preço das Ações.

É interessante que a aquisição seja realizada por empresas com interesses alinhados aos dos demais acionistas.

Portanto, buscamos companhias controladas por grupos com know-how administrativo e do setor de atuação da mesma, com poder suficiente para pressionar os gestores caso os interesses dos acionistas não estejam sendo priorizados.