Radar do Mercado: Paranapanema (PMAM3) – dívida elevada força diluição acionária

A Paranapanema, por meio de nota divulgada no último dia 11, comunicou que seu Conselho de Administração, em reunião realizada na véspera, homologou o aumento do seu capital social no valor de R$ 249.402.021,00 decorrente da conversão mandatória de 249.402.021 debêntures, ao preço de conversão de R$ 1,73 por ação ordinária, em 143.885.809 ações ON.

Dessa forma, o capital social da Companhia passou de R$1.735.349.256,56, dividido em 545.047.960, para R$1.984.751.277,56 dividido em 688.933.769 ações, todas subscritas e integralizadas.

Entendemos ser este um processo “natural” e recorrente de empresas que se encontram em situações desafiadoras e, no caso da Paranapanema, essa realidade não é diferente.

Com uma dívida bilionária para honrar, a ida ao mercado para arrecadar capital pode ser entendida como uma atitude que reflete a urgência que a companhia tem em apresentar melhoras em seus números.

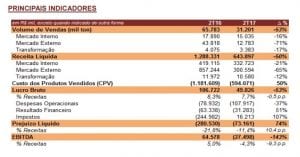

Além dos mais de R$ 2 bilhões de compromissos que tem assumidos, a companhia apresentou, no segundo trimestre deste ano, um prejuízo de R$ 73 milhões, decorrentes de um lucro operacional (Ebitda) – também negativo em R$ 27,5 milhões – resultados estes derivados de um elevado custo de produção, característica esta muito marcante no segmento de atuação da Paranapanema.

Não bastasse a situação desafiadores mencionada acima, entendemos ainda que, mesmo ocupando a posição de maior produtora não integrada de cobre refinado no Brasil na forma de catodo, vergalhão e fios de cobre, o anúncio da conversão das debêntures em ações ordinárias tende a diluir cada vez mais a participação do minoritários no negócio, o que dificulta ainda mais a conjuntura da empresa nesse momento.

Por conta disso tudo, preferimos seguir de fora da Paranapanema por tempo indeterminado.