Radar do Mercado: CVC (CVCB3) – Resultado em linha com competência operacional de sua gestão

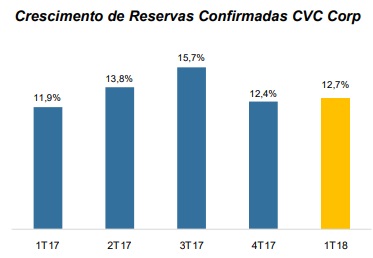

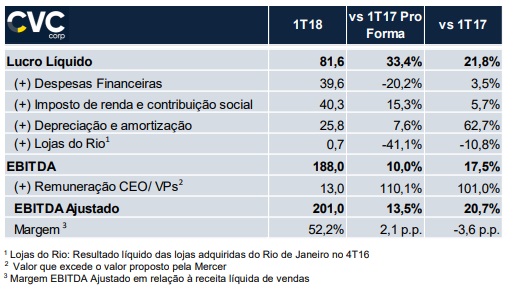

A CVC Brasil Operadora e Agência de Viagens também informou ontem (10) aos seus acionistas e demais participantes do mercado os resultados do 1T18 e, de acordo com seus números, a companhia demonstrou um crescimento de 12,7% nas Reservas Confirmadas e 13,5% no Ebitda, além de 34,6% no Lucro Líquido no primeiro trimestre do ano.

Neste sentido, as Reservas Confirmadas da CVC totalizaram R$ 3.146,2 milhões no 1T18, representando crescimento de 12,7% versus o 1T17 Pro Forma. Vale destacar que, assim como aconteceu em todos os trimestres de 2017, a companhia apresentou crescimento de duplo dígito no trimestre.

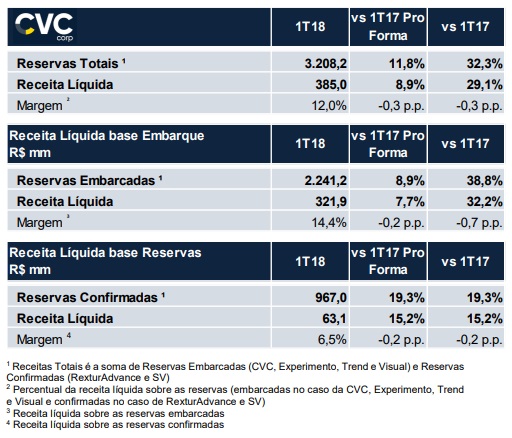

Com isso, a receita líquida da CVC totalizou R$ 385,0 milhões no 1T18 representando crescimento de 8,9% em relação ao 1T17 Pro Forma.

É importante destacar que o percentual da receita líquida sobre as reservas totais da CVC Corp foi de 12,0% no 1T18, menor que o ano anterior em 0,3 p.p., em função, basicamente, do maior mix do segmento internacional, que apresentou forte crescimento no 1T18 e que apresenta margem percentual menor que o segmento doméstico.

As despesas operacionais recorrentes, por sua vez, cresceram 4,6% no 1T18 em relação ao mesmo período do ano anterior.

As despesas de vendas subiram 12,5% no 1T18 em função do aumento das reservas da companhia (+12,7%) e consequente aumento dos gastos de marketing e também em função da convenção de vendas realizada em Dubai.

Esse aumento nas despesas de vendas foi parcialmente compensado pela economia gerada no fee do cartão de crédito, uma vez que no trimestre houve uma migração dos pagamentos em cartão de crédito para boletos bancários.

Já as despesas gerais e administrativas no 1T18 caíram 4,5% em função, principalmente, da captura de sinergias.

Adicionalmente, as despesas não recorrentes no 1T18 cresceram 86% versus 1T17 Pro forma, devido à aprovação do novo plano de incentivo (ILP CEO e CFO e Bônus de Retenção VP Comercial). O ILP da CVC (geral para os executivos) está sendo tratado como uma despesa recorrente desde o 2T17.

Como consequência dos itens citados acima o Ebitda Ajustado da CVC foi de R$ 201,0 milhões no 1T18, representando crescimento de 13,5% versus o 1T17 Pro Forma.

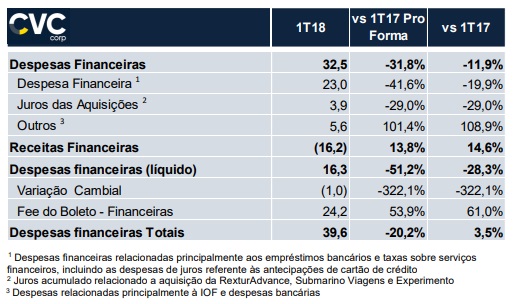

Já as despesas financeiras líquidas da companhia apresentaram queda de 51,2%, devido à queda do CDI, amortização da dívida relativa às aquisições, redução do custo das dívidas da companhia e pela maior receita decorrente de antecipações a prestadores de serviços turísticos.

O aumento nas despesas relacionadas ao pagamento via boleto deve-se ao crescimento de reservas da companhia (12,7% no 1T18) e maior mix de pagamentos através desta modalidade (conforme mencionado acima), que passou de 26,2% em março de 2017 para 36,8% no 1T18.

Se incluirmos os demais itens (variação cambial e financiamento via boletos), as despesas financeiras líquidas caíram 20,2% no 1T18.

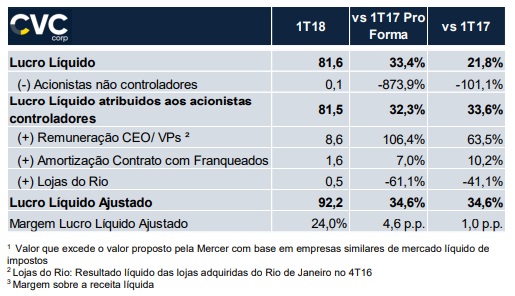

Diante desse cenário, o Lucro Líquido Ajustado da CVC foi de R R$ 92,2 milhões no 1T18, crescimento de 34,6% versus o 1T17 Pro Forma.

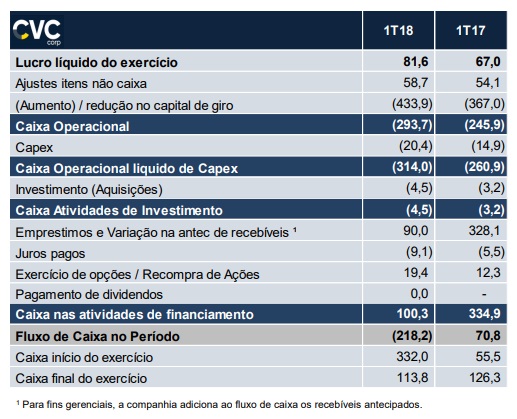

Vale destacar, também, que no 4T17, a CVC teve consumo de caixa operacional líquido de investimentos de R$ 314,0 mm, sendo o consumo R$ 53,2 mm maior que o apresentado no 1T17.

Excluindo os efeitos da incorporação dos balanços de Trend e Visual e o efeito extraordinário referente ao depósito judicial relacionado a Stock Options, o consumo de caixa seria de R$ 188 mm em comparação ao consumo de R$ 261 mm no 1T17.

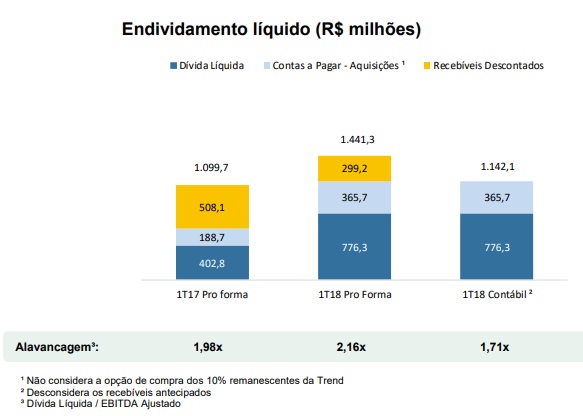

Já no que diz respeito aos seus compromissos financeiros, os saldos da dívida líquida da companhia em 31 de março de 2018 e 31 de março de 2017 eram de R$ 776,3 milhões e R$ 402,8 milhões, respectivamente.

Levando em consideração os recebíveis antecipados e as aquisições, a dívida líquida foi de R$ 1.441,3 milhões em 31 de março de 2018 e R$ 1.099,7 milhões em 31 de março de 2017, representando respectivamente 2,16x e 1,98x EBITDA acumulado nos últimos 12 meses encerrados em março de 2018 e 2017.

Ainda, excluindo-se os recebíveis descontados, que foram descontados por CVC, RexturAdvance, Trend e Visual, a dívida líquida da CVC Corp foi de R$ 1.142,1 milhões em 31 de março de 2018, representando 1,71x de alavancagem.

De acordo com os números apresentados acima, tudo demonstra que a CVC é uma companhia que soube se sobressair de maneira bastante profissional e positiva diante do cenário econômico desafiador que o Brasil vem atravessando nos últimos anos.

Entendemos, pelo racional, que durante uma “crise”, as pessoas tenderiam a diminuir consideravelmente as suas viagens e, de maneira bastante surpresa, a CVC demonstrou que não foi isso o que aconteceu.

Ademais, geralmente um modelo de negócios de franquias, como é o caso da CVC, tende a ser muito rentável, pois a companhia consegue crescer, de certa forma, se realizar muitos investimentos com dinheiro próprio, isto por que quem realiza as aplicações financeiras na expansão são os próprios franqueados e a franqueadora, no seu direito, recebe uma comissão dos resultados desses novos parceiros.

Atuando dessa maneira, a CVC conquistou praticamente um monopólio no Brasil no seu segmento, isto por que, durante a sua história, comprou outras empresas e, por consequência, diminuiu bastante a concorrência.

Gostamos muito da empresa e de seu time comercial, o qual consideramos ser bem forte e eficiente e, caso ocorra uma queda no preço de suas ações CVCB3 – cotadas no fechamento de ontem a R$ 53,77 – existe a possibilidade de podermos indicar a associação com a companhia, que demonstrou ter um modelo de negócios sustentável e que soube se sobressair num cenário de crise bastante turbulento.

Cabe ressaltar que a CVC é a maior operadora de turismo das Américas, e que oferece uma gama diversificada de produtos e serviços focados primordialmente em pacotes turísticos para famílias brasileiras de todas as classes sociais, com ênfase nas famílias da classe média em expansão.

Seu portfólio conta com mais de 1.000 destinos domésticos e internacionais e combinam tarifas aéreas, transporte terrestre, hospedagem, seguro de viagem e outros serviços complementares de viagem a preços acessíveis e com condições de pagamento flexíveis.

O interessante é que seus produtos e serviços são distribuídos por meio das mais de 1.100 lojas exclusivas do grupo distribuídas por todo o Brasil, através da sua plataforma de distribuição online e da sua rede de agentes credenciados com mais de 6.500 agentes independentes.

Por conta disso tudo, seguiremos esperando um momento de queda no preço de suas ações para, assim, podermos indicar o ativo com uma margem de segurança satisfatória a nossos assinantes.