Radar do Mercado: Cielo (CIEL3) – Resultado positivo é sustentável?

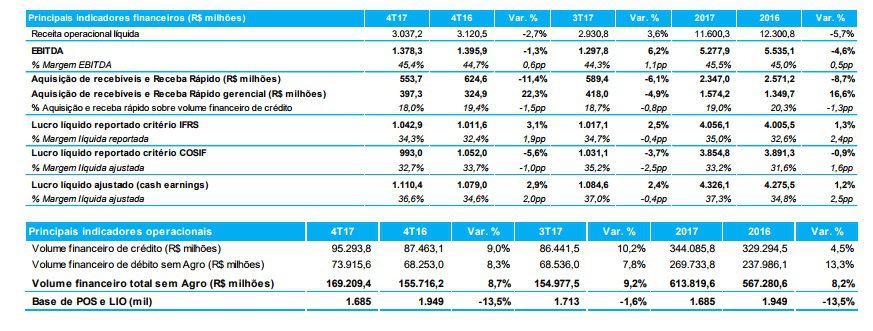

A Cielo anunciou ontem (01) os seus resultados do quarto trimestre e do ano de 2017 e, de acordo com seus números, o volume financeiro de transações da Cielo Brasil – sem considerar o produto Agro – totalizou R$169,2 bilhões, o que representa um aumento de 8,7% em relação ao 4T16 e de 9,2% em relação ao 3T17.

Por consequência, a receita operacional líquida totalizou R$ 3.037,2 bilhões (queda de 2,7% em relação ao 4T16 e aumento de 3,6% em relação ao 3T17); um Ebitda de R$1,37 bilhão, 1,3% inferior ao 4T16 e aumento de 6,2% em relação ao 3T17, com margem Ebitda de 45,4%, representando um crescimento de 0,6 ponto percentual em comparação com o 4T16 e de 1,1 ponto percentual em comparação ao 3T17; e um lucro líquido ajustado que totalizou R$1.110,4 milhões no trimestre, superior em 2,9% quando comparado ao mesmo período de 2016 e 2,4% em relação ao 3T17.

É possível perceber que o quarto trimestre de 2017 não apresentou alteração no comportamento padrão do negócio, que ainda seguem pressionados por um cenário econômico desafiador – mas que demonstrou uma representativa melhora nos últimos meses do ano passado – e competitivo, exigindo da Cielo foco constante na disciplina de suas operações.

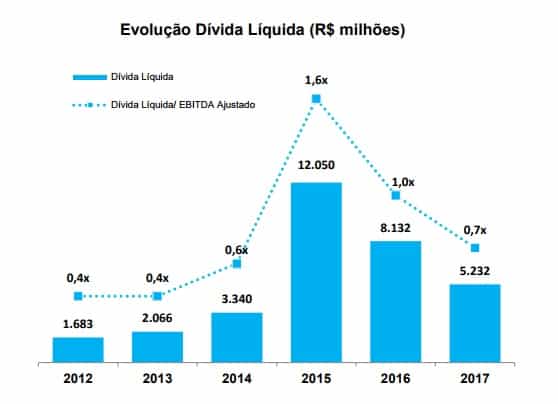

Em relação ao endividamento da companhia, pode-se facilmente perceber que existe uma redução gradual e contínua em seu patamar de compromissos desde 2015, quando a sua dívida líquida atingia o montante de pouco mais de R$ 12 bilhões.

O final de 2017, conforme acima, a relação dívida líquida/Ebitda ajustado foi de 0,7x, patamar este que consideramos bastante saudável e controlado para empresas de qualquer segmento.

Adicionalmente, a companhia informou que o seu conselho de administração aprovou a distribuição do saldo dos lucros remanescentes do exercício social do quarto trimestre de 2017, perfazendo a distribuição total de 73,8% do resultado auferido no exercício, após a constituição da reserva legal, em montante equivalente a 5% do lucro líquido da companhia, limitado a 20% do seu capital social.

Tais dividendos serão distribuídos no montante total de R$1.058.784.633,29, sendo que não farão jus aos dividendos as ações mantidas em tesouraria.

O valor por ação será de R$ 0,39 e serão pagos aos acionistas no próximo dia 29 de março com base na posição acionária do dia 14 do mesmo mês, sendo as ações da companhia negociadas “ex direitos” a partir de 15 de março.

“O referido valor a ser pago por ação é estimado e poderá sofrer alterações em razão de negociações com ações em tesouraria pela companhia, incluindo alienações para o cumprimento do programa de opções e ações restritas da companhia”, ressaltou a Cielo.

A Cielo é, sem dúvidas, uma empresa que já apresentou e segue mantendo sólidos resultados ao longo de sua história.

O que nos preocupa, contudo, é a dúvida em relação ao futuro, não da companhia em si, mas do seu mercado de atuação.

Por ser uma empresa prestadora de serviços de adquirência e meios de pagamento via cartões, a mesma está submetido à um mercado que se encontra em constante crescimento, o que acarreta uma competição acirrada entre as empresas atuantes no segmento.

Relatos de comerciantes que são abordados por concorrentes que oferecem os mesmos serviços que a Cielo, porém pela metade do preço, são frequentes.

Muitas vezes a Cielo acaba por ter que diminuir o seu preço para poder realizar uma venda, o que acarreta em reduções consideráveis de suas margens.

Por isso, entendemos ser bastante difícil se obter sucesso investindo-se em um setor que apresenta uma competição de preço bastante acirrada, como podemos ver neste mercado.

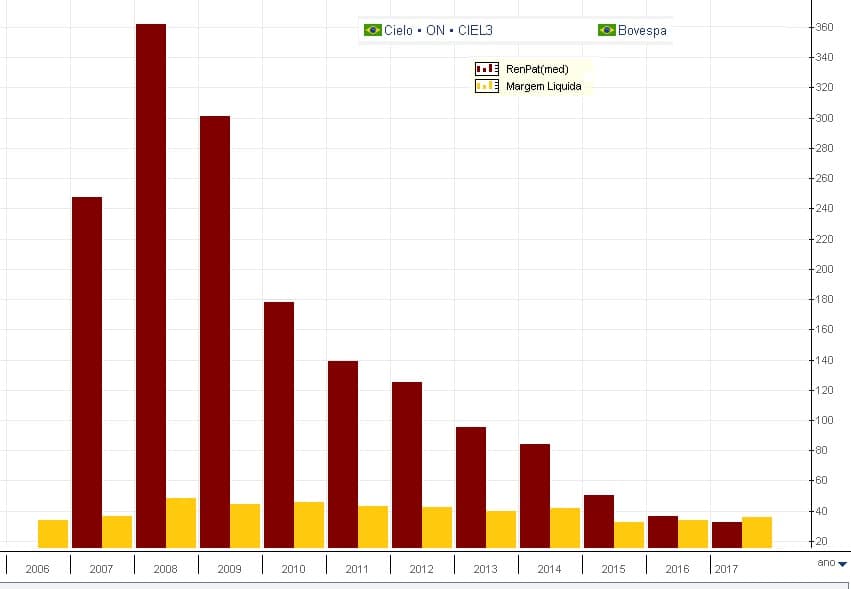

Ao se observar a “fotografia” da empresa, pode-se perceber que ela é, sem dúvidas, uma das campeãs no Brasil, quando o assunto é margem líquida e rentabilidade sobre o patrimônio líquido (ROE).

Porém, ao se observar o “filme” da Cielo, observa-se uma deterioração que ainda não foi cessada, muito por conta da grande concorrência que chega de maneira bastante agressiva a este segmento.

Acima podemos ver uma queda bastante acentuada no nível de rentabilidade (ROE) que a companhia vem apresentando nos últimos anos.

Por conta disso, temos pouca visibilidade sobre a rentabilidade futura do negócio da Cielo e, por isso, preferimos ficar de fora da empresa nesse momento.