Radar do Mercado: Banco Inter (BIDI4) – Crescimento de seus números segue intenso

O Banco Inter – banco digital com plataforma para pessoas físicas e jurídicas e com atividades nos segmentos de crédito imobiliário, empresas, consignado e cartão de crédito – anunciou ontem (31) os seus resultados do 3º trimestre de 2018.

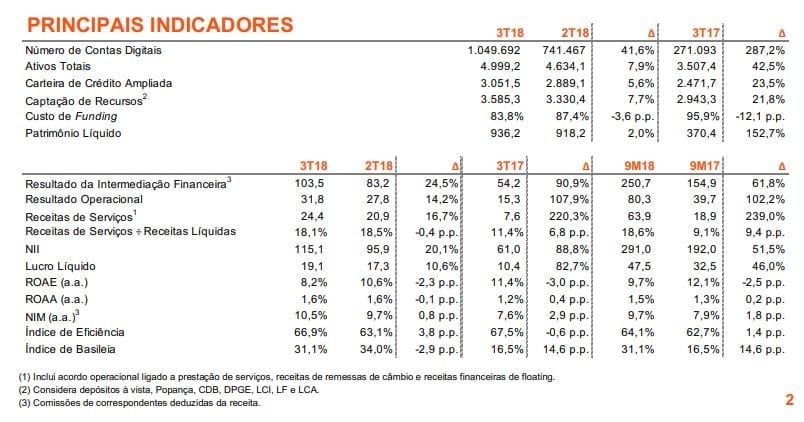

Dentre os principais destaques da companhia no período, vale ressaltar a abertura de contas seguindo em ritmo de crescimento exponencial, dado que nos 9M18 a companhia abriu 674 mil novas contas, e em setembro atingiu o marco de mais de 6 mil novas contas abertas por dia útil; e um custo de captação que chegou a 83,8% do CDI, apresentando uma redução de 12,1 p.p. comparado ao 3T17.

Adicionalmente, o período foi marcado, também, pelo volume de depósitos à vista que chegou a R$ 466 milhões no 3T18, crescimento de 3,6 vezes comparado ao mesmo período do ano anterior.

Vale lembrar que tal crescimento aumenta as receitas financeiras e reduz custo de funding da companhia.

Além disso, as receitas de serviços (que inclui acordo operacional ligado a prestação de serviços, receitas de remessas de câmbio e receitas financeiras de floating) atingiram R$ 63,9 milhões no 9M18, e já representam 18,6% da receita líquida total, ao passo que a companhia lançou, também, a Poupança e o Câmbio Digital, aumentando a oferta de serviços em sua plataforma digital e contribuindo para o aumento da monetização de seus clientes.

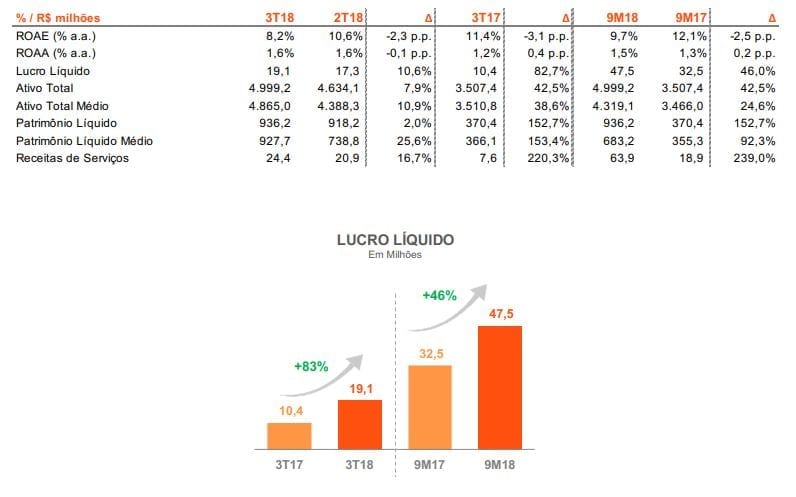

Importante destacar, também, que o Banco Inter atingiu um lucro líquido de R$ 47,5 milhões no 9M18, aumento de 46% na comparação anual.

Tal evolução é resultado dos esforços na diversificação dos produtos e serviços oferecidos aos clientes e crescimento da carteira de crédito.

Assim, o retorno sobre o ativo médio (ROAA) foi de 1,5% no 9M18, incremento de 0,2 p.p. em relação ao 9M17.

Já o retorno sobre o patrimônio líquido médio anualizado (ROAE) no 9M18 foi de 9,7%, redução de 2,4 p.p. quando comparado ao mesmo período do ano anterior.

Essa redução pode ser explicada pelo aumento de aproximadamente R$ 520 milhões no Patrimônio Líquido do Inter, provenientes do IPO.

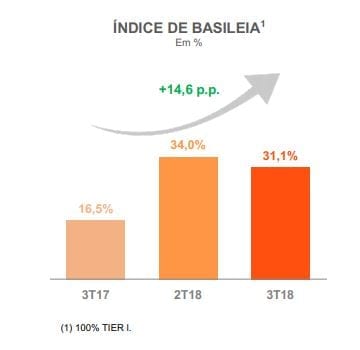

Por fim, de acordo com as normas regulatórias do Banco Central do Brasil, os bancos devem manter um percentual mínimo de 8,625% dos ativos ponderados pelo risco que incidem em suas operações, a fim de preservar a solvência e estabilidade do sistema financeiro em relação às oscilações e adversidades econômicas.

Isto posto, o Banco Inter finalizou o 9M18 com um Índice de Basileia de 31,1%, após forte reforço de capital vindo da recente oferta pública de ações (IPO).

Finalmente, os resultados do Banco Inter se mostraram sólidos no 3T18, e em nossa visão apresentam um potencial para uma maior expansão de suas operações no médio prazo.

Ademais, o Banco Inter é um banco múltiplo totalmente focado no ambiente digital, provedor de serviços bancários disruptivos, que possui como um de seus maiores diferenciais a satisfação de seus clientes, ao contrário dos bancos tradicionais, que de maneira geral, oferecem serviços caros e possuem um atendimento mal avaliado.

O Banco, com sua essência fintech, uma estrutura enxuta, que não opera com agências bancárias e nem com um grande quadro de funcionários como os bancos tradicionais, e principalmente, focado na expansão através dos canais digitais, tem crescido de forma expressiva a sua base de clientes nos últimos anos, o que tem possibilitado também um grande crescimento nos resultados do banco, através principalmente da carteira de crédito, conforme foi possível observar em seu resultado.

Isto posto, acreditamos que o banco tem tudo para continuar crescendo nos próximos anos e se consolidar cada vez mais em seu segmento, sendo um banco que alia serviços baratos e gratuitos (como conta corrente gratuita, cartão de crédito sem anuidade) com um atendimento e qualidade de serviços satisfatórios aos clientes.

Além disso, com o grande potencial de cross-sell na sua base de novos correntistas (que em geral ainda não utilizaram serviços do banco), além da continuidade da expansão do número de correntistas, o que deve permitir ao banco cada vez mais aumentar sua escala e ganhar eficiência, através da redução do custo por cliente, vemos que o banco tem um grande potencial de elevação de Retorno Sobre Patrimônio Líquido e melhoras nos indicadores de eficiência.