Radar do Mercado: Alupar (ALUP11) – Resultado coerente com expectativas do setor

A Alupar Investimento divulgou ontem (08) os seus resultados do 4T17 e, como um dos destaques no período, em 17 de novembro de 2017, foi aprovada a celebração por parte da controlada da companhia (ENTE) do contrato de compra e venda de ações e outras avenças para a aquisição de 50,10% do capital social da IB SPE Transmissora de Energia Elétrica.

A aquisição foi aprovada pelo órgão de defesa da concorrência (CADE) e está sujeita à aprovação da Agência Nacional de Energia Elétrica (ANEEL) e, com a conclusão da operação, a Companhia passará a deter indiretamente 25,06% da IB.

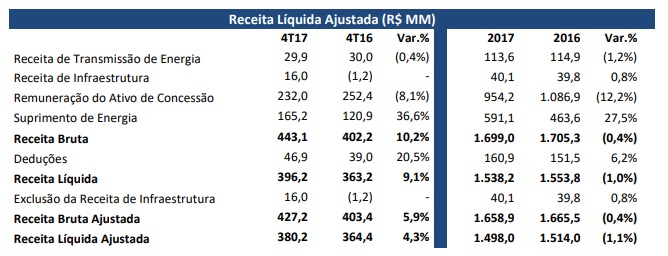

Além disso, ainda em relação ao 4T17, a Alupar e suas subsidiárias registraram uma Receita Líquida Ajustada de R$ 380,2 milhões no período, 4,3% superior aos R$ 364,4 milhões registrados no 4T16.

Quando analisada a Receita Líquida da companhia, é possível perceber que no 4T17 foi totalizado R$ 396,2 milhões, 9,1% superior aos R$ 363,2 milhões registrados no 4T16.

Contudo, esse aumento na Receita Líquida, superior ao aumento na Receita Líquida Ajustada, deve-se, exclusivamente, pelo fato de que, de acordo com as normas do IFRS, todo volume de investimentos (Capex) efetuados pelas empresas de transmissão da Alupar são contabilizados como receita. Em contrapartida, por se tratar de investimentos e não ter nenhum efeito no resultado da companhia, o mesmo valor da receita é excluído no Custo – Custo de Infraestrutura.

Esse aumento de 4,3% na Receita Líquida Ajustada no 4T17 é explicada principalmente pelo crescimento de R$ 44,3 milhões, ou 36,6%, na Receita de Suprimento de Energia, que totalizou R$ 165,2 milhões no 4T17 ante os R$ 120,9 milhões registrados no 4T16, devido ao reajuste dos contratos de venda de energia, os quais são indexados pela inflação (IPCA / IGP-M); ganho com a venda da energia excedente, em decorrência da estratégia de sazonalização da companhia; e aumento na receita bruta da PCH Morro azul, em razão da menor geração de energia no 4T16, trimestre que a usina entrou em operação e desta forma, ocorreram algumas paradas previstas.

Outro fator impactante na Receita Líquida Ajustada foi a redução de R$ 20,4 milhões na Receita de Remuneração do Ativo de Concessão, em função da redução da taxa de remuneração do ativo financeiro de algumas transmissoras, dado que, para cálculo desta taxa, são utilizadas projeções de inflação (IGP-M / IPCA), as quais foram reduzidas quanto comparado o 4T17 x 4T16.

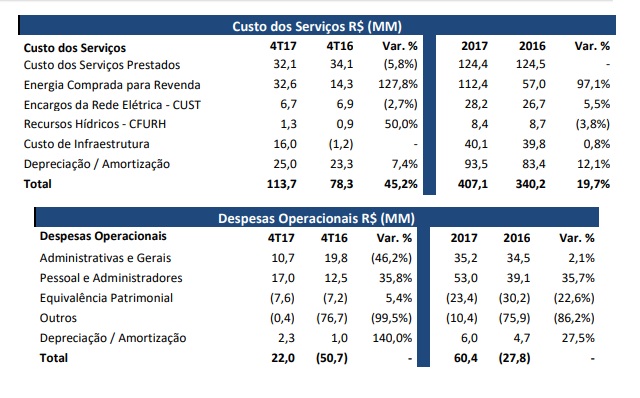

Também no 4T17, os custos dos serviços totalizaram R$ 113,7 milhões, ante os R$ 78,3 milhões apurados no 4T16, ao passo que as despesas operacionais totalizaram de R$ 22,0 milhões, ante os R$ (50,7) milhões apurados no 4T16.

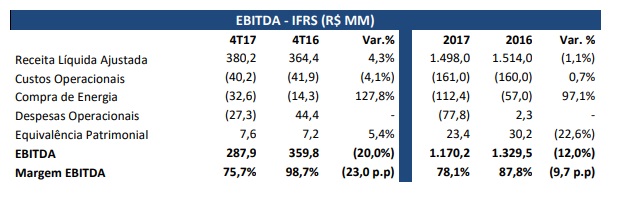

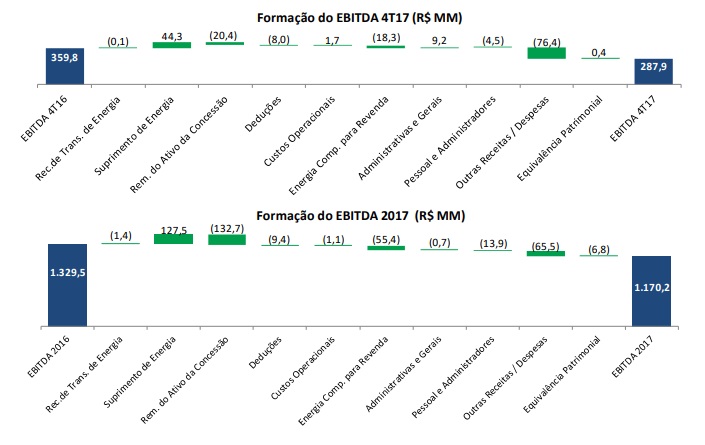

Com isso, o Ebitda da Alupar totalizou R$ 287,9 milhões, ante os R$ 359,8 milhões registrados no 4T16. Já a Margem Ebitda Ajustada, excluindo a Receita de Infraestrutura atingiu 75,7% ante os 98,7% registrados no mesmo período do ano anterior.

Esta variação no Ebitda deve-se ao aumento de R$ 15,8 milhões na Receita Líquida Ajustada, principalmente em razão do crescimento de R$ 44,3 milhões na receita de suprimento de energia; e da redução de R$ 20,5 milhões na receita do segmento de transmissão, principalmente pela redução registrada na receita de remuneração do ativo da concessão.

Houve também, no período, o aumento de R$ 18,3 milhões na Compra de Energia, que totalizou de R$ 32,6 milhões no 4T17, ante os R$ 14,3 milhões registrados no 4T16, pela estratégia de sazonalização adotada para 2017 e o GSF do 4T17, além da redução de R$ 9,2 milhões na conta Administrativas e Gerais, principalmente pela variação negativa de R$ 7,9 milhões na holding, que contabilizou uma despesa maior no 4T16, em razão da baixa de projetos que foram descontinuados; e um aumento de R$ 76,4 milhões na conta Outras Receitas / Despesas, principalmente, pela redução de R$ 80,2 milhões na conta Outras Receitas, na Alupar Holding, que registrou uma receita extraordinária no 4T16 em função da alienação da participação na transmissora Transchile, registrada em out/2016.

Segue abaixo a formação do Ebitda da Alupar:

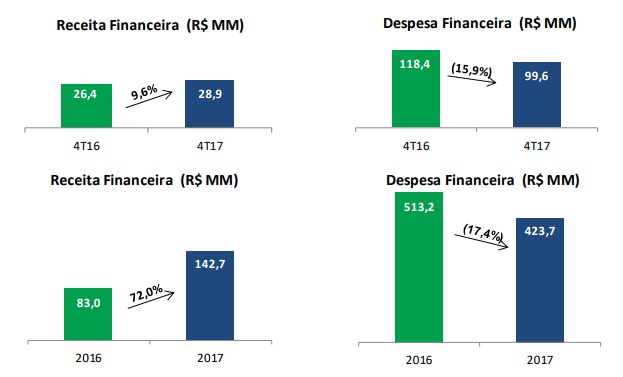

Já o resultado financeiro da companhia, no período, totalizou R$ (70,7) milhões no 4T17, ante os R$ (92,0) milhões registrados no mesmo período do ano anterior.

Esta variação no resultado financeiro foi proveniente da variação positiva de R$ 2,5 milhões nas receitas financeiras, em razão do aumento de R$ 5,4 milhões nas receitas financeiras da Alupar – Holding, devido ao aumento nas disponibilidades, que totalizaram R$ 936,5 milhões neste trimestre, ante os R$ 487,4 milhões registrados no 4T16, principalmente, em decorrência do aumento de capital de R$ 833,5 milhões, homologado em 4 de abril de 2017.

Em contrapartida, as transmissoras e geradoras apresentaram uma redução de R$ 2,9 milhões na receita financeira em função da redução da taxa média dos depósitos interfinanceiros (CDI) que registrou 1,76% no 4T17, ante 3,24% registrado no 4T16.

Além disso, houve também a redução de R$ 18,8 milhões nas despesas financeiras, em razão da redução de R$ 5,9 milhões na Alupar – Holding, principalmente em função da amortização realizada na emissão de debêntures, no montante de R$ 100,0 milhões; redução da taxa de juros de longo prazo (TJLP), que incide sobre 24% da dívida consolidada, para 7,0% a.a, a partir de abril de 2017; redução da taxa média dos depósitos interfinanceiros (CDI), o qual incide sobre 31% da dívida consolidada, que registrou 1,76% no 4T17, ante 3,24% no 4T16.

Em contrapartida foi registrado um aumento de R$ 5,7 milhões na UHE La Virgen, referente a variação cambial de contratos com fornecedores; e de R$ 4,3 milhões na PCH Morro Azul, que registrou R$ 4,5 milhões neste trimestre ante R$ 0,2 milhão contabilizado no 4T16, dado que apenas uma parte das despesas transitaram pelo resultado naquele período, em decorrência da unitização da PCH ter ocorrido em dez/16.

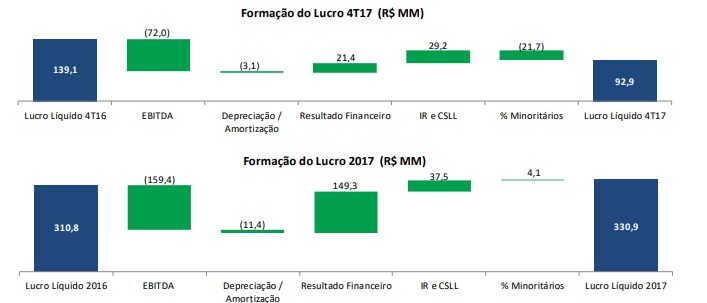

Com isso, no 4T17, o lucro líquido totalizou R$ 92,9 milhões, ante os R$ 139,1 milhões registrados no 4T16.

Segundo a companhia, essa variação é resultado da variação negativa de R$ 72,0 milhões no Ebitda; redução de R$ 21,4 milhões na conta Resultado Financeiro, conforme explicados anteriormente; redução de R$ 29,2 milhões no IR/CSLL; e aumento de R$ 21,7 milhões na % Minoritários, principalmente, em razão do aumento no lucro das transmissoras ENTE e STN (devido à redução do IR diferido), que juntas impactaram em R$ 16,2 milhões esta conta.

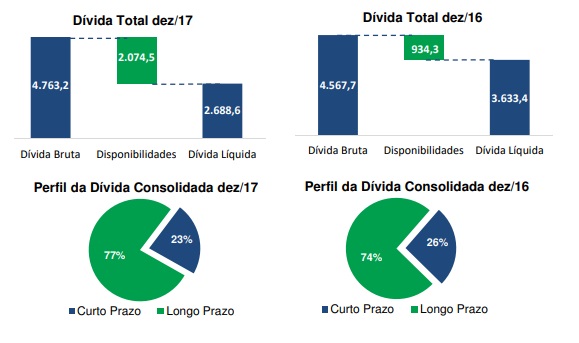

Ainda, a dívida bruta consolidada da Alupar e suas subsidiárias totalizou R$ 4.763,2 milhões em dez/17, R$ 195,5 milhões superior aos R$ 4.567,7 milhões apurados em dez/16.

Já as disponibilidades totalizaram R$ 2.074,5 milhões, ante os R$ 934,3 milhões registrados em dez/16.

Com isso, a dívida líquida registrada em dez/17 foi de R$ 2.688,6 milhões, R$ 944,8 milhões inferior aos R$ 3.633,4 milhões registrados em dez/16.

Pode-se perceber, acima, que a dívida de curto prazo da Alupar registrada em dez/17 totalizou R$ 1.091,4 milhões, ante os R$ 1.184,9 milhões registrados em dez/16.

Assim sendo, o perfil de dívida consolidada da Alupar é bastante alongado, compatível com a natureza de baixo risco de negócios da companhia, alta previsibilidade de receitas e forte geração de caixa operacional dos segmentos de transmissão e geração de energia elétrica.

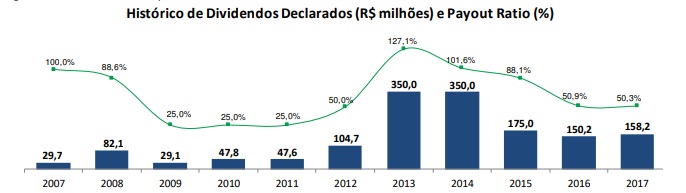

Por fim, é interessante lembrar que, em 08 de março de 2018, o Conselho de Administração da companhia recomendou a distribuição de R$158.241.795,95 do lucro líquido do exercício de 2017 correspondente a R$ 0,18 por ação ordinária e preferencial, equivalente a R$ 0,54 por Unit, sendo R$ 61.537.788,83, a título de dividendos intercalares, pagos em 16 de fevereiro de 2018, a R$ 0,07 por ação ordinária e preferencial, equivalente a R$ 0,21 por Unit, e R$ 96.704.007,12, a título de dividendos, correspondente a R$ 0,11 por ação ordinária e preferencial, equivalente a R$ 0,33 por Unit.

Os dividendos serão pagos até 30 de julho de 2018 e as ações passarão a ser negociadas ex-dividendos a partir de 27 de abril de 2018.

Os resultados da companhia se mostraram em linha com o esperado, muito por conta da Alupar em um segmento que apresenta características bastante conservadoras no horizonte do longo prazo.

Ademais, é interessante lembrar que a Alupar Investimento é uma holding de controle nacional privado que atua nos segmentos de transmissão e geração de energia elétrica, e que tem como objetivo a construção e operação de projetos de infraestrutura relacionados ao setor de energia no Brasil e em países selecionados da América Latina, que apresentam estabilidade econômica, institucional e regulatória.

No segmento de transmissão de energia elétrica no Brasil, a Alupar é uma das maiores companhias em termos de Receita Anual Permitida (RAP), sendo a maior Companhia nacional 100% de controle privado.

Além disso, a companhia se caracteriza por manter um perfil moderado de alavancagem financeira e uma dívida compatível com a natureza de baixo risco de seus negócios, alta previsibilidade de receitas e forte geração de caixa operacional dos segmentos de transmissão e geração de energia elétrica.

Assim sendo, seguimos com nosso posicionamento em relação à Alupar, muito por conta de entendermos que a mesma possui grande competência técnica, forte disciplina financeira e responsabilidade social para continuar com o seu crescimento sustentável através do desenvolvimento de projetos de geração e sistemas de transmissão.

Esperamos que, após os projetos da empresa se tornarem operacionais nos próximos anos, e a empresa, naturalmente, se desalavancar, possibilitando um grande fluxo de caixa livre, ela passe a entregar ótimos dividendos aos seus acionistas, e, obviamente, até lá, as ações também devem apresentar boas valorizações, refletindo o crescimento da empresa.

No mais, por se tratar de uma empresa que possui uma gestão que tem se mostrado muito competente ao longo de sua história, além de estar inserida, majoritariamente, num setor de que gostamos muito, que é o de transmissão, apresentar números saudáveis e apresentar um grande potencial de crescimento nos próximos anos, avaliamos que Alupar é uma ótima opção de investimento em ações para aqueles investidores que desejam ter acesso a um bom potencial de retorno, com baixo risco.