Ponto de Fisher: saiba como aplicá-lo em uma análise de viabilidade

Em investimento, existem uma série de indicadores essenciais para realizar uma avaliação de projetos. Entre eles, estão o Valor Presente Líquido (VPL), a Taxa Interna de Retorno (TIR) e a Taxa Mínima de Atratividade (TMA). Porém, quando nenhum desses consegue chegar a uma resposta conclusiva, é utilizada a análise através do Ponto de Fischer.

Imagine, por exemplo, que entre os indicadores TMA, VLP e TIR não existam diferenças para comparação de dois projetos de investimento. Portanto, o investidor ou gestor financeiro, precisaria de uma alternativa para sua orientar a sua escolha. Nesse caso, o Ponto de Fischer poderá auxiliar na tomada dessa decisão.

O que é Ponto de Fisher?

O Ponto de Fisher é um método para auxiliar em uma decisão de projetos ou investimentos. Seu objetivo é estabelecer uma taxa, a chamada taxa de Fischer, que torna deixa um dos projetos atrativos.

Ou seja, o Ponto de Fischer é uma ferramenta que consegue identificar a partir de qual ponto que um projeto ficará melhor sobre o outro projeto. Ou seja, de certa forma, o Ponto de Fischer se equipara na prática a Taxa Mínima de Atratividade (TMA).

Sendo assim, nesse ponto, o VPL (Valor Presente Líquido) dos dois projetos estarão igualados.

Por isso, para uma análise de viabilidade é importante estabelecer primeiro o TIR (Taxa Interna de Retorno), junto com o valor do fluxo de caixa de cada projeto.

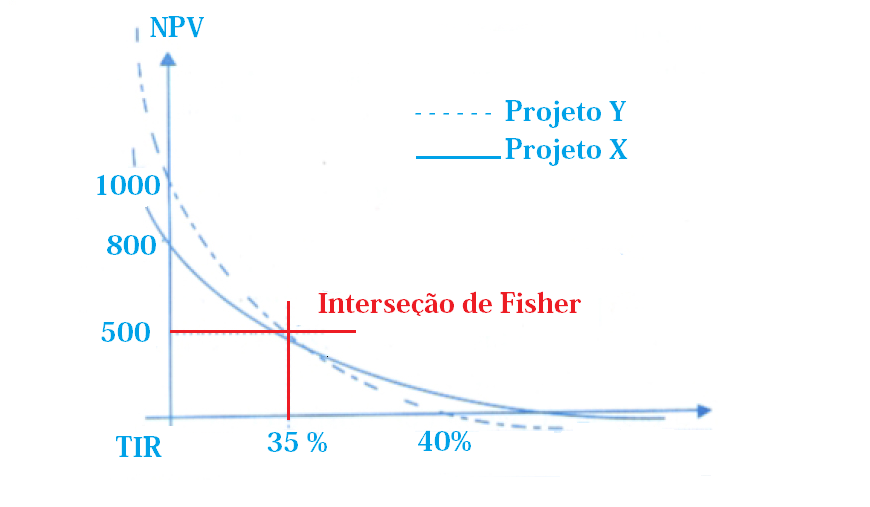

Porém, os valores líquidos são variáveis segundo a taxa interna de retorno. Por isso a necessidade de estabelecer escalas com vários retornos de taxas. A taxa de Fischer será elaborada em cima disso, para que ocorra a interseção ou cruzamento das curvas dos dois projetos. O que poderá ser para cima ou abaixo da TMA.

Quais indicadores combinam com Fisher?

Os indicadores para avaliar o risco de projetos mais usados são: Taxa interna de retorno e tempo de recuperação do investimento ou payback.

Cálculo do Ponto de Fisher

Em um exemplo hipotético imagine que uma empresa precisa se decidir entre 2 projetos de investimentos. O primeiro chamado é o projeto X, com investimento de 25.000 mil reais. O outro projeto é chamado de projeto Y e receberá o investimento de 15.000 mil reais.

Portanto, primeiro é preciso analisar o fluxo de caixa. Nesse caso, analisaremos para os próximos 3 anos, como na tabela abaixo:

| ANO | PROJETO X | PROJETO Y | FLUXO DE FISHER |

| 0 | -25.000 | -15.000 | -10.000 |

| 1 | 10.000 | 8.000 | 2.000 |

| 2 | 15.000 | 6.000 | 9.000 |

| 3 | 15.000 | 6.000 | 9.000 |

| TIR | 25,70% | 24,56% | 35,47% |

A partir da análise do fluxo, aplicamos fórmula do TIR, que iguala o fluxo de caixa a zero. O fluxo de fisher, nesse caso, seria o mesmo que a fórmula do ponto de fisher. As métricas ficariam assim:

- Empresa X = TIR (-25000;10000;15000;15000) = 25,70%

- Empresa Y= TIR(-15000;10000;6000;6000) = 24,56%

- FLUXO DE FISHER = TIR (-10000;5000;11000;5000) = 35,47%

As taxas TIR desses dois projetos igualam o fluxo de caixa praticamente. Por isso a taxa TIR dos projetos X e Y juntos serão a taxa fisher. Sendo o mesmo que TIR de 35,47%. Por fim podemos concluir que o limite para TMA também é de 35,47%

Ou seja, para escolher, por exemplo, o projeto X, ele será superior ao Y, se a TMA for inferior a 35,47%.

Assim a interseção de fisher é representada pelas linhas vermelhas, através de TIR em comparação com Net Value Present (NPV) hipotético dos projetos. Como no gráfico abaixo:

Por fim, podemos dizer que o ponto de fisher é aplicado quando ocorre uma indecisão entre os projetos. Mas primeiro é preciso ter conhecimento sobre VPL e outros indicadores de riscos para saber quando utiliza-ló.