Nassim Taleb: Conheça o [CONTROVERSO] guru dos investimentos

Você sabe quem é Nassim Taleb? É sempre bom conhecer o que pensam os gurus do mercado financeiro, até para poder discordar ou não de suas ideias.

Para o investidor que quer se aposentar com dividendos, as ideias de Nassim Taleb podem não fazer sentido, como será visto adiante.

Então, Nassim Nicholas Taleb é um libanês-americano muito influente no mercado financeiro e suas ideias possuem grande reconhecimento pelos participantes do mercado de capitais.

Ele é conhecido por seu trabalho em problemas de aleatoriedade, probabilidade e incerteza, principalmente no mercado financeiro..

Biografia de Nassim Taleb

Taleb nasceu em Amioun, no Líbano, em 1960.

Seu pai, Nagib Taleb, era um oncologista e sua mãe, Minerva Ghosn, uma pesquisadora de antropologia.

Após a guerra civil Libanesa de 1975, a riqueza e influência da família de Taleb diminuiu significativamente.

Sua educação foi excelente. Após estudar em um colégio francês em Beirute, Taleb obteve seu grau de bacharel e de mestrado pela Universidade de Paris.

Já em 1983, ele obteve seu MBA pela Wharton School, ligada à Universidade da Pennsylvania.

Por fim, em 1998, Taleb se tornou PhD novamente pela

Universidade de Paris.

Carreira

Quanto à sua carreira no mercado financeiro, Nicolas Taleb alçou diversos postos de destaque, como:

- Diretor administrativo no Credit Suisse.

- Chefe de arbitragem proprietária com derivativos no First Boston.

- Chefe de trading com derivativos de câmbio no Banque Indosuez.

- Trader proprietário no BNP Paribas.

- Formador independente de mercado na Bolsa Mercantil de Chicago.

- Fundador da Empirica Capital.

Quanto ao seu sucesso financeiro, Taleb diz ter alcançado a liberdade financeira em 1987, então com 27 anos, após o crash financeiro neste mesmo ano.

Ele também obteve bons ganhos nas crises financ

eiras de 2000 (bolha das pontocom) e também na crise de 2008 (crise do subprime).

Em 2006, Taleb resolveu abandonar a carreira no mercado financeiro e passou a se dedicar à vida acadêmica, tanto na matemática como em filosofia.

Desde então, ele já assumiu posições em diversas universidades, como:

- University of Massachussetts Amherst.

- Oxford University.

- New York University.

Carreira de escritor

Mas Nicolas Taleb só se tornou realmente famoso quando escreveu a série de livros incerto, composta por cinco livros:

- Fooled by Randomness (2001)

- The Black Swan (Duas versões: 2007 e 2010)

- The Bed of Procrustes (2010)

- Antifragile (2012)

- Skin in The Game (2018)

Apesar de Taleb ser um financista, os livros foram escritos em uma linguagem acessível, não técnica, e por isso, agradaram leitores ao redor do planeta.

Ideias de Nassim Taleb

A seguir est]ao apresentadas algumas das ideias mais famosas do autor.

Fooled by Randomness: The Hidden Role of Chance in Life and in the markets

No livro Fooled by Randomness, ou em português, Iludidos pelo Acaso, o autor destaca a importância da aleatoriedade na vida e nos investimentos.

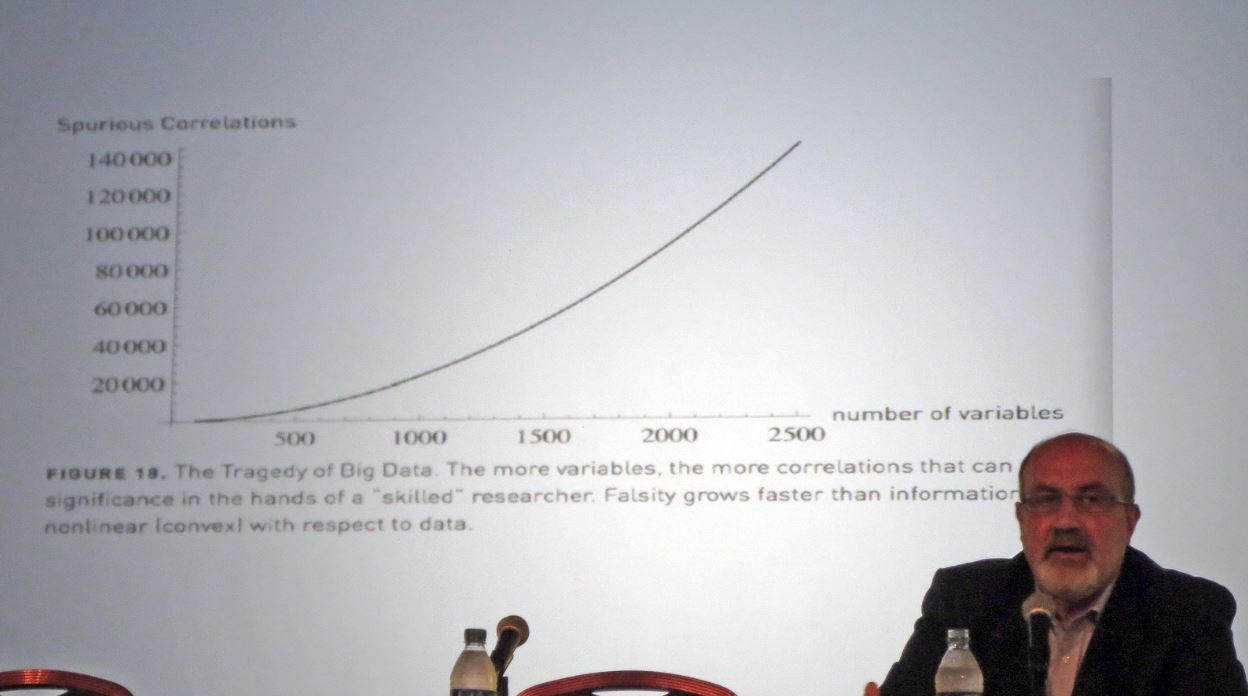

Basicamente, Taleb argumenta que os seres humanos tendem a exagerar relações de causa e efeito.

E assim, tendem a enxergar o mundo como mais explicável do que ele realmente é.

Como exemplo, ele cita as imagens nas nuvens, em que cada um enxerga o que quiser, apesar de serem formas aleatórias.

Taleb fala também do viés de sobrevivência, que faz com que as pessoas só lembrem e aprendam com as vitórias, ao invés de focarem também nas inúmeras derrotas.

De fato, o viés se sobrevivência é um tipo de viés comportamental que pode atrapalhar o aprendizado do investidor.

Veja a conversa abaixo promovida pelo sócio e CEO da Suno, Tiago Reis, a respeito das finanças comportamentais:

Distribuições enviesadas

Uma outra ideia defendida pelo Nassim Nicholas Taleb é a de que os mercados possuem distribuições de probabilidade enviesadas.

O que é isso? É simples.

Quando você joga um dado, por exemplo, as chances de cair qualquer uma das seis faces é a mesma.

Mas na vida real, as probabilidades não costumam funcionar dessa maneira.

Por exemplo: quando você compra um bilhete da mega-sena ou aposta em um cassino, as chances estão contra você.

Na maioria dos casos, você perderá o que apostou.

Contudo, a expectativa de um ganho milionário e improvável faz com que milhões de pessoas apostem mesmo assim.

O autor cita o exemplo dos vendedores de opções, que são uma espécie de seguro no mercado de capitais.

Na maioria dos casos, quem vende opções irá se beneficiar com o valor do prêmio recebido.

Só que quando os detentores das opções exercerem o seu direito, os prejuízos para quem vendeu a opção podem ser muito maiores do que os prêmios recebidos.

É a ideia de ganhar centavos e apostar reais.

Nas palavras do autor, quem vende opção “se alimenta como uma galinha e vai ao banheiro como um elefante”.

Nassim Taleb sempre foi um grande crítico das teorias econômicas.

Em sua opinião, é um erro comparar a aleatoriedade do mundo real com a aleatoriedade estruturada na física quântica, onde as probabilidades são notavelmente computáveis.

Ou então, nos jogos de azar, onde as probabilidades são construídas artificialmente.

Mundo muito complexo

Taleb resume o problema central do estudo do conhecimento em muitas universidades:

“nós humanos enfrentando limites de conhecimento e coisas que não observamos, invisíveis e desconhecidas, resolvemos esse problema espremendo toda a complexidade em um mundo feito de padrões de ideias bem-sucedidas”.

O autor também é um crítico das abordagens platônicas (isto é, uso de teorias) da realidade.

Dessa forma, Taleb se opõe à maioria das teorias econômicas e as áreas de ciências sociais, pois em sua opinião, essas áreas sofrem de problemas com o uso excessivo da Teoria das Formas, de Platão.

Para ele, vivemos em um mundo altamente complexo.

E por conta disso, dificilmente os cálculos econômicos preveem com exatidão as demandas e falhas do mercado.

Dessa forma a probabilidade de eventos raros nunca serão previstos nessas estatísticas.

The Black Swan

A principal obra de Nassim Taleb, o livro “O Cisne Negro”, foi lançado em 2007.

Este foi um livro extraordinariamente aclamado pelo público.

Inclusive, foi descrito em uma revisão do The Sunday Times como um dos doze livros mais influentes desde a segunda guerra mundial.

O cisne negro se refere a um evento muito raro, imprevisível e que gera consequências extremas.

Além disso, a teoria do cisne negro descreve a tendência das pessoas em explicar esses eventos raros em retrospecto, através de explicações simplistas.

Exemplos de cisne negros são o atentado de 11 de setembro, a ascensão do Google, as crises de 29, 2000, 2008.

Gerenciamento de riscos

O cerne do pensamento de Nassim Taleb se concentra na crítica aos métodos de gerenciamento de riscos utilizados pelo mercado financeiro.

De fato, o autor argumenta que a maioria dos bancos e empresas de investimentos são muito vulneráveis a cisnes negros.

Por exemplo, na crise de 2008, instituições importantes como Bear Sterns e Lehman Brothers quebraram.

Outro exemplo foi a empresa Long Term Capital Management, formada por vencedores do prêmio Nobel e que faliu mesmo assim.

Como solução, Taleb defende o que ele denomina uma sociedade cisne negro robusto.

Isso significa uma sociedade que pode suportar eventos difíceis de serem previstos.

O foco é estar preparado para qualquer evento que aconteça, e não tentar prever qual será o próximo cisne negro, que, por definição, é imprevisível.

Antifragilidade

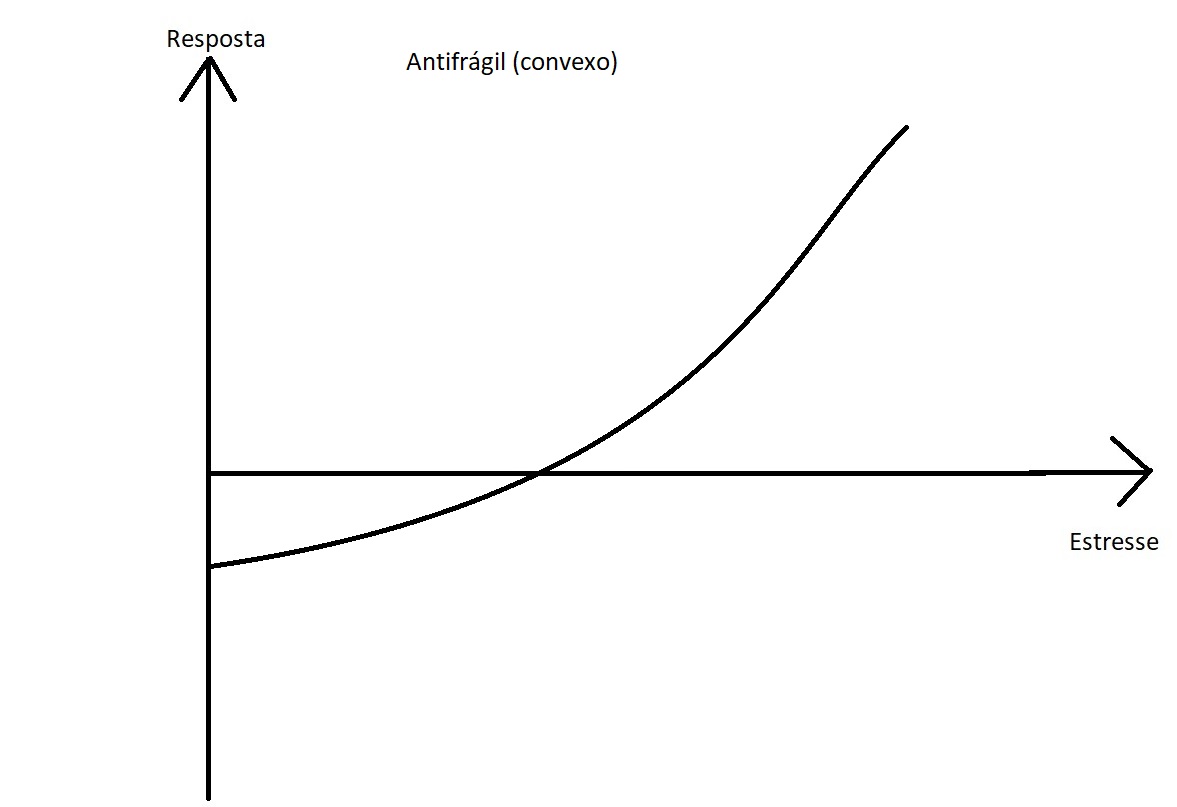

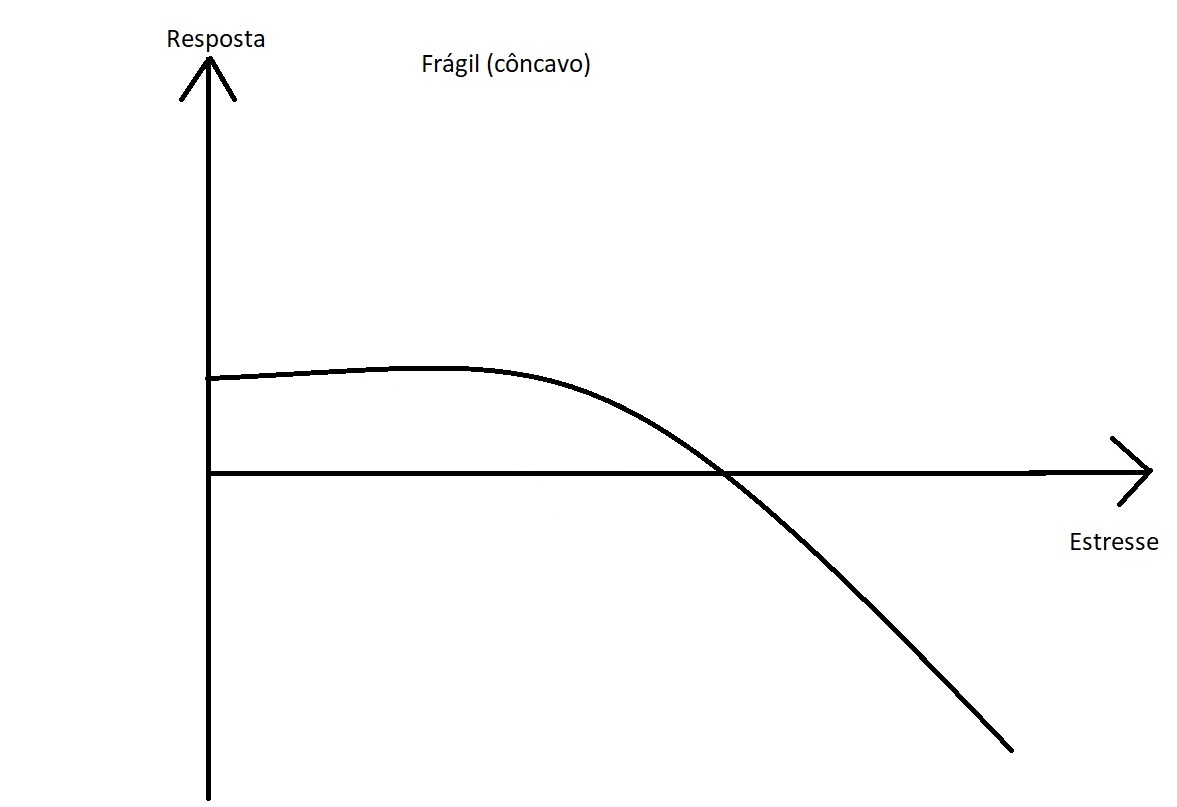

No livro Antifragile: Things That Gain From Disorder, (em português: Antifragilidade: coisas que se beneficiam com o caos), Nassim Taleb expõe o conceito de antifragilidade.

Para entender esse conceito, pense em algo frágil. Uma coisa frágil é aquela que rompe, quebra, a partir de um choque externo.

Já uma coisa robusta, resistente, é aquela que resiste aos impactos externos, mas permanece na mesma situação.

Por fim, uma coisa antifrágil é aquela que se beneficia de uma situação de stress.

Ou seja, a antifragilidade é a capacidade de alguns indivíduos ou empresas de se beneficiar e crescer a partir de uma certa classe de eventos aleatórios, crises e volatilidade.

Taleb explica essa ideia a partir dos conceitos de convexidade e concavidade.

Um investimento frágil possui um perfil côncavo de retornos enquanto um investimento antifrágil possui um perfil convexo de retornos.

A imagem abaixo ilustra esse conceito:

As ações são um investimento antifrágil, pois a perda máxima é de 100% enquanto os ganhos são ilimitados.

Já a venda descoberta de opções do tipo call são frágeis.

Os ganhos são limitados aos prêmios recebidos, mas as perdas são ilimitadas.

Logicamente as ações sofrerão durante um evento de cisne negro negativo.

Mas as surpresas podem ser também positivas, beneficiando esse tipo de investimento.

A estratégia Barbell

Uma das ideias mais consagradas por Nassim Taleb é a estratégia de “Barbell”, e que vai em linha com o que foi dito a respeito de antifragilidade.

Basicamente, essa estratégia se resume a alocar a maior parte dos recursos em investimentos de baixo risco, e a parcela restante, diversificar em investimentos de altíssimo risco.

Ou seja, sua estratégia preferida é ser conservador e agressivo ao mesmo tempo.

Dessa forma, o investidor evita ativos com risco intermediário em favor da combinação linear de extremos.

Segundo Taleb, colocar dinheiro em investimentos de “risco médio” é inútil, porque o risco é difícil, senão impossível, de calcular.

Essa estratégia é resumida em ser conservador e agressivo ao mesmo tempo.

Por exemplo:

Um investidor pode alocar 80% do seu dinheiro em instrumentos extremamente seguros, como títulos do governo.

Já os 20% restantes poderiam ser aplicados em investimentos mais arriscados, como ações, opções de compra, etc..

A lógica da estratégia Barbell é a seguinte:

Quando os 20% da carteira vão mal, o investidor ainda tem 80% do patrimônio protegido, sendo remunerado de maneira conservadora.

Por outro lado, quando essa pequena parcela do portfólio tem uma boa performance, os ganhos podem ser muito altos, fazendo com que na média, o investimento compense.

Para Taleb, é melhor obter rendimentos um pouco menores todos os dias, até que, em algum momento, se possa obter rendimentos realmente diferenciados do mercado, compensando o tempo de “underperformance”.

Críticas a Nassim Nicholas Taleb

Nassim Taleb hoje é consagrado e elogiado por uma gama muito especial de estudiosos.

O prêmio Nobel, Daniel Kahneman, propôs a inclusão do nome de Taleb entre os principais intelectuais do mundo dizendo:

“Taleb mudou a forma como muitas pessoas pensam sobre a incerteza, particularmente nos mercados financeiros. Seu livro, O Cisne Negro, é muito original e faz uma análise audaciosa das maneiras pelas quais os seres humanos tentam dar sentido a eventos inesperados”.

De fato, as ideias de Taleb ganharam bastante notoriedade, mas é preciso ter cautela ao aplicá-la no mercado de ações.

Nem tudo são rosas

A primeira vista, a estratégia Barbell parece ser a solução mágica: quando você perde, perde pouco, e quando ganha, ganha muito.

Mas isso está longe de ser verdade.

E por alguns motivos.

Primeiramente, você precisaria comprar uma cesta bem grande de ativos na parcela de risco no seu portfólio para que conseguisse capturar os ativos que irão ter uma performance acima da média.

Contudo, quanto maior a diversificação da carteira, menor a alocação, e port

anto, mesmo que o investidor adquira a ação que mais subiu, por exemplo, o efeito global da carteira pode ser pequeno.

Por exemplo, imagine que você possua 1% do patrimônio em uma ação que multiplique por 5 em um ano.

No total, essa ação contribuiu com apenas 5% para o retorno do portfólio. Esse não é um retorno tão expressivo assim.

Se os outros 99% do portfólio tiverem um prejuízo maior do que 5%, o que é bem possível em anos ruins da bolsa, o retorno total da carteira fica negativo.

Assim, não é tão óbvio qual deve ser esse balanço ideal entre ativos muito conservadores, e ativos de maior risco.

Na verdade, as ideias de Taleb, por mais interessantes e sedutoras que possam parecer, às vezes não são tão simples de aplicar na prática.

E não há nada que garanta que essa estratégia será mais rentável do que comprar ações com objetivo de receber dividendos.

Conclusão sobre Nassim Taleb

Taleb é, certamente, uma personalidade bastante marcante. E não só no mercado de capitais, mas também em outras áreas do conhecimento.

Apesar disso, Nassim Taleb defende uma estratégia que não é tão fácil de aplicar no mercado de ações, e nada garante que essa estratégia será mais vitoriosa do que outras escolas vencedoras, como a estratégia de dividendos.