Onde investir 10 mil em 2024? Conheça as 5 melhores opções

Muitos investidores têm dúvidas na hora de decidir onde investir 10 mil em 2024. Isto é, não sabem se aplicam dinheiro em ativos de renda fixa ou variável.

Dessa forma, antes de descobrir onde investir 10 mil em 2024, é preciso conhecer as modalidades disponíveis e definir quais são os objetivos a serem alcançados.

Onde investir 10 mil em 2024?

Existe um leque de investimentos disponíveis para quem deseja saber onde investir 10 mil em 2024. Ou seja, aplicações de renda fixa como tesouro Selic e ativos de renda variável como:

- CDB;

- Tesouro Selic;

- Ações;

- Fundos de investimento;

- Fundos imobiliários.

Quer entender melhor como analisar ações e fazer escolhas mais seguras na bolsa de valores? Não perca nosso eBook gratuito: “Como Analisar uma Ação”. Aprenda a identificar as melhores oportunidades, avaliar riscos e compreender a relação entre preço e valor – Baixe agora e comece a investir com mais confiança!

CDB (Certificado de Depósito Bancário)

O CDB é um rendimento atrelado à taxa Selic ou CDI, com variações de acordo com o banco e o prazo de investimento. Pode ter liquidez diária, mensal, semestral ou anual, e apresenta baixo risco, garantido pelo Fundo Garantidor de Créditos (FGC) até R$ 250.000,00 por CPF por instituição financeira.

Além disso, suas vantagens incluem simplicidade, segurança e variedade de prazos e rendimentos, enquanto suas desvantagens são a tributação regressiva do Imposto de Renda (IR) e o rendimento geralmente inferior ao do Tesouro Direto.

Tesouro Selic

O Tesouro Selic é um título público do Tesouro Nacional, seu rendimento que acompanha a taxa Selic, com variações mensais, e possui alta liquidez, com títulos resgatáveis a qualquer dia útil após a aplicação.

Assim também, apresenta baixo risco por ser emitido pelo governo federal, com vantagens como alta segurança, isenção de IOF e tributação regressiva do IR, embora seu rendimento possa ser inferior ao de alguns CDBs.

Ações

As ações apresentam potencialmente alto rendimento, com variações de acordo com o desempenho da empresa e do mercado. Alta liquidez, negociadas na bolsa de valores, porém alto risco devido à oscilação do valor das ações.

Além disso, as vantagens incluem possibilidade de ganhos expressivos a longo prazo e participação nos lucros das empresas, mas as perdas podem ser consideráveis, exigindo conhecimento do mercado acionário.

Fundos de Investimento

O rendimento dos fundos de investimento varia de acordo com a carteira do fundo, podendo investir em ações, renda fixa, multimercados ou outros ativos. Apresenta geralmente alta liquidez, mas o risco varia conforme a carteira, podendo ser baixo, moderado ou alto.

As vantagens incluem diversificação de investimentos, gestão profissional e acompanhamento de indicadores de mercado, com desvantagens como cobrança de taxa de administração e tributação do IR.

Fundos Imobiliários (FIIs)

Os Fundos Imobiliários são investimentos que o rendimento provém de aluguéis dos imóveis do fundo e valorização do capital, com liquidez geralmente mensal, porém variável conforme o fundo. O risco é moderado a alto, dependendo do tipo de fundo e dos imóveis investidos.

Além disso, as vantagens incluem renda passiva, diversificação de investimentos e isenção de IR sobre os rendimentos de aluguel, mas há desvantagens como mercado menos líquido que as ações, custos de administração e tributação do IR sobre a venda das cotas.

Contudo, antes de descobrir quais as modalidades ideias para esse valor é fundamental definir prazos e objetivos. Também é necessário saber identificar o qual é o perfil de investidor. Existem pessoas que possuem um perfil mais agressivo enquanto outras são mais conservadoras.

Investir 10 mil reais em 3 passos

Com R$ 10 mil o investidor já consegue desenvolver uma carteira de investimentos diversificada e exposta aos mais variados tipos de ativos.

Entretanto, antes de iniciar o processo de investir, você deverá seguir 3 passos básicos, que serão a base para o sucesso do seu portfólio.

1. Planejamento financeiro

O planejamento financeiro é como realizar uma consulta em um médico quando se está doente, uma vez que com ele você identificará quais são os pontos que devem ser atacados para melhorar a sua saúde financeira.

Dessa maneira, esse planejamento deve ser iniciado antes mesmo da virada do ano, ou seja, ainda em 2023 você deve criar suas metas e objetivos financeiros para o ano de 2024.

Assim, para realizar um planejamento financeiro, será fundamental seguir os seguintes passos:

- Organizar as suas contas;

- Estimar as suas receitas;

- Adequar o seu padrão de vida e suas necessidades as suas receitas;

- Identificar aqueles gastos que não são essenciais;

- Criar uma planilha de gastos ou utilizar aplicativos que auxiliam no controle de gastos;

- Poupar e iniciar seus investimentos.

Dessa maneira, seguindo esses passos básicos, será possível controlar os seus gastos e, com isso, alcançar seus planos e objetivos traçados no início do planejamento.

Importante frisar que é essencial revisar constantemente as suas contas e buscar por fontes alternativas de renda, as quais poderão ser direcionadas exclusivamente aos investimentos.

Com isso, você irá alcançar a liberdade financeira de maneira mais rápida do que imagina.

2. Faça sua reserva de emergência

Além do planejamento financeiro, construir uma boa reserva de emergência será fundamental para que você possa ter mais tranquilidade com os investimentos.

Essa reserva deve ser construída em conjunto com uma carteira de investimentos e deverá cobrir, no mínimo, 6 meses das suas contas básicas.

Ela pode ser alocada em ativos de alta liquidez e que remuneram ao menos 100% do CDI, mas pode até mesmo ficar em uma conta-corrente para casos de emergência aos finais de semana.

3. Montar sua carteira de investimentos

Para saber em quais ativos investir será necessário identificar qual o seu perfil de investidor.

Esse perfil é obrigatório no mundo dos investimentos para você aplicar os recursos de acordo com sua tolerância ao risco e objetivos.

Portanto, entre os perfis disponíveis no mercado, o mais comum é a divisão em três tipos:

- Investidor conservador: gosta de ativos sem risco, de baixa oscilação. Portanto, alocam seu capital majoritariamente em renda fixa;

- Investidor moderado: aceita correr um pouco de risco e começa a se aventurar na renda variável, normalmente com fundos imobiliários;

- Investidor arrojado: não se importa com as oscilações do patrimônio e investe em ações, fundos, derivativos, entre outros investimentos.

Assim, após definir o seu perfil de investidor, as opções de aplicação dos recursos começam a ficar mais claras e, consequentemente, você saberá quais são os melhores investimentos para o seu perfil.

Dessa forma, caso você se enquadre no perfil mais conservador, as suas opções de investimento estão na renda fixa, a qual apresenta os seguintes ativos:

- Certificados de Depósito Bancário (CDB);

- Letra de Crédito Imobiliário (LCI);

- Letra de Crédito do Agronegócio (LCA);

- Letra Imobiliário Garantida (LIG).

- Fundos de Renda Fixa;

- Títulos do Tesouro Direto.

Por outro lado, caso seu perfil seja mais aderente ao moderado e ao arrojado, além das alternativas da renda fixa, é possível aplicar na renda variável, a qual tem como principais produtos:

- Ações;

- Fundos de Investimentos;

- Fundos de Investimentos Imobiliários;

- Exchange Traded Fund (ETF);

- Debêntures;

- Derivativos.

Como montar uma carteira de investimentos com 10 mil reais?

Apesar de parecer complexo criar uma carteira de investimentos, se você já possui uma reserva de emergência, sabe qual o seu perfil de investidor e entende que é necessário diversificar, está muito próximo do sucesso.

Nesse sentido, para ficar mais claro e de fácil entendimento, separamos a distribuição de uma carteira de investimentos para 3 perfis de investidores, todas com muita diversificação e segurança.

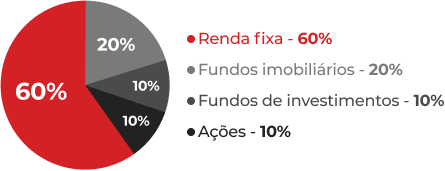

Carteira conservadora

O investidor conservador preza muito pela segurança e pela boa rentabilidade dos seus ativos. Dessa maneira, fogem de oscilações bruscas como as que ocorrem nos mercados de renda variável.

Entretanto, mesmo em ativos líquidos e seguros é possível encontrar opções mais rentáveis e diversificar a carteira.

Dessa maneira, mesmo sendo conservador o investidor pode sim possuir ativos de renda variável e correr um pouco de risco, em uma parcela pequena de seu portfólio já que predominantemente investem em renda fixa, ativos que possuem risco de crédito.

Desse modo, a composição ideal para um investidor conservador é aplicar os seus R$ 10 mil da seguinte forma:

- 60% Renda Fixa;

- 20% em FIIs;

- 10% em Fundos de Investimentos;

- 10% em ações.

Nos 60% da renda fixa, procure por ativos como os CDBs, LCAs, LCIs, mas sempre se atente à questão da liquidez, uma vez que as Letras possuem carência mínima de 90 dias.

Já para os FIIs, busque diversificar ao máximo em fundos de tijolo, e aqui entram os FIIs de Shopping, Galpões Logísticas, Comerciais entre outros e os de papel.

Os 10% dos Fundos de Investimentos podem ser alocados naqueles que possuem diversos ativos, como os Multimercados, uma vez que aumentam a diversificação da carteira, que já irá possuir renda variável em FIIs e ações.

Por fim, busque ações de setores perenes e consolidados, com bons históricos de resultados e pagamentos de proventos.

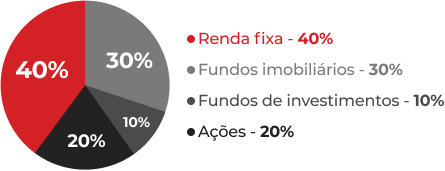

Carteira moderada

Já para aqueles investidores com perfil moderado, a possibilidade de correr riscos aumenta e, com ela, a composição desses ativos.

Assim, uma carteira moderada de R$ 10 mil pode ser construída com:

- 40% Renda Fixa;

- 30% em FIIs;

- 10% em Fundos de Investimento;

- 20% em ações.

Nessa carteira, principalmente para a porção de renda variável, continua valendo o que foi estabelecido para o investidor conservador, com a diferença de que já é possível procurar empresas menos líquidas e com maior risco.

Desse modo, alocar em ações com um grau maior de crescimento e menores pagamentos de proventos, para uma parcela dos 20% será fundamental para maximizar o retorno da carteira.

No caso dos Fundos de Investimentos, alocar naqueles que apresentam baixas taxas de administração e que aplicam parte dos recursos no mercado norte americano, o mercado chinês e europeu, são uma excelente forma de diversificação geográfica.

É sempre importante frisar, que uma carteira moderada é uma das mais comuns no mercado, já que permite segurança com graus de rentabilidade ótimos ao investidor.

Carteira arrojada

O último perfil de investidor, o arrojado, já tem uma visão de longo prazo consolidada e, por essa razão, aceita correr maiores riscos no curto prazo e tem estômago para grandes oscilações do patrimônio.

Desse modo, ele já possui maiores conhecimentos sobre os produtos do mercado e acompanha constantemente os mercados, tanto nacionais quanto internacionais.

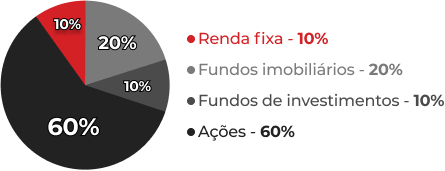

Por essa razão, a composição de sua carteira pode seguir as seguintes proporções:

- 10% Renda Fixa;

- 20% em FIIs;

- 10% em Fundos de Investimentos;

- 60% em ações.

A porção voltada à renda fixa é muito mais para ser uma reserva de oportunidade do que para obter rentabilidades, utilizada sempre que aparecem boas oportunidades no mercado de ações.

Além disso, a porção menor em FIIs é importante para manter a sustentabilidade da carteira e permitir que os juros compostos atuem de forma mais forte na carteira a partir do reinvestimento dos proventos pagos.

Assim, como o investidor arrojado pensa no longo prazo, alocar seus recursos majoritariamente em ações permitirá alcançar maiores rentabilidades e multiplicar o patrimônio.

Por isso, ele pode se dar ao luxo de investir, até mesmo, em ações que estão em processo de turnaround, isto é, que estão passando por dificuldades, mas possibilita retornos extraordinários.

Quanto rende 10 mil na poupança?

Antes de saber quanto renderia 10 mil na poupança é essencial saber qual é a regra de rendimento da poupança. Assim, diferente de outros investimentos, a rentabilidade da caderneta de poupança varia de acordo com dois cenários, sendo eles:

- Quando a taxa Selic for maior que 8,5% ao ano, o rendimento da poupança será de 0,5% ao mês, acrescido da Taxa Referencial (TR).

- No entanto, quando a Selic fica abaixo ou igual a 8,5% ao ano, a poupança rende 70% da Selic, mais a TR (que hoje está zerada).

Em abril de 2024, com a Selic em 10,75% ao ano, a poupança rende 0,61% ao mês. Ou seja, a cada R$ 1.000 aplicados, o rendimento financeiro foi de R$ 6,10.

Ou seja, com base na taxa Selic atual e considerando a capitalização dos juros, podemos estimar os seguintes rendimentos para R$ 10 mil na poupança:

- 1 mês: R$ 60,61

- 6 meses: R$ 358,28

- 1 ano: R$ 719,00

- 2 anos: R$ 1.504,35

- 3 anos: R$ 2.354,87

Em regra, a poupança é um tipo de investimento com menor rentabilidade mesmo quando comparada com ativos de renda fixa.

Quanto rende 10 mil no CDI?

Investir no CDI é, depois da poupança, uma das formas mais comuns entre os investidores brasileiros, que buscam alternativas seguras e com boa rentabilidade sem passar grandes sustos.

Assim, é possível encontrar inúmeros ativos no mercado que pagam 100% do CDI, sendo os mais comuns os CDBs, as LCAs e LCIS, os CRAs e CRIs e as debêntures.

Atualmente, em abril de 2024, a taxa CDI está em torno de 11,65% ao ano. Então, considerando essa taxa e sem descontar o IR, R$ 10 mil aplicados em um investimento que renda 100% do CDI renderia aproximadamente R$ 1.165 ao longo de um ano.

O valor líquido, ou seja, descontando o Imposto de Renda (IR), seria de R$ 1.041,81 em um ano, um valor bem acima da poupança.

Como investir 10 mil em 2024?

Um investimento de 10 mil reais pode ser feito tanto em um ativo de renda fixa quanto em investimentos de renda variável.

Dessa forma, é possível investir 10 mil reais em diversos ativos de renda fixa como:

- CDB;

- LCI;

- LCA;

- Tesouro Direto.

Além da renda fixa, também é possível aplicar 10 mil reais em investimentos de renda variável, entre eles:

- Fundos imobiliários;

- Fundos multimercado;

- Ações.

Mas, para isso, é necessário estudar sobre o mercado financeiro, estratégias de investimento e os riscos existentes. Sendo assim, o melhor investimento depende dos objetivos e perfil de cada um.

Como investir 10 mil reais na renda fixa?

A primeira opção e, a mais segura para aqueles que têm pouco contato com o mundo dos investimentos, é a renda fixa.

Entretanto, antes de aplicar os seus recursos é fundamental saber quais são os produtos de renda fixa e as suas principais características.

Tesouro Direto

O Tesouro Direto é a plataforma disponibilizada pelo Governo Federal para que os investidores pessoa física tenham acesso aos títulos emitidos pelo Tesouro Nacional.

Dessa maneira, quando você decide investir seus recursos via Tesouro Direto você está emprestando dinheiro para o Estado em troca de uma remuneração.

Entre os principais títulos negociados na plataforma, destacam-se:

- Tesouro Selic: título pós-fixado que paga a taxa Selic, taxa básica de juros da economia;

- Tesouro IPCA: atrelado a inflação, paga uma taxa pré-fixada mais a variação do IPCA, portanto apresenta ganho real;

- Tesouro Prefixado: título em que se estabelece no dia da contratação a taxa de juros para todo o período de aplicação.

Importante lembrar que esses são os títulos mais seguros do mercado, uma vez que contam com o respaldo do Estado.

Certificado de Depósito Bancário (CDB)

O Certificado de Depósito Bancário é emitido por instituições financeiras e, da mesma forma como ocorre com o Tesouro Direto, você irá emprestar os seus recursos.

No caso do CDB quem irá pagar o principal mais os juros são as instituições financeiras, as quais delimitam a taxa de remuneração, o prazo da aplicação e o volume mínimo de aplicação.

Assim, como na forma anterior, é possível encontrar títulos com remuneração atrelada a inflação, a taxa Selic ou pré-fixados.

LC, LCI e LCA

A letra de Câmbio, conhecida como LC, é emitida exclusivamente por financeiras e, por conta de seu maior risco, apresenta remunerações bem maiores do que os CDBs.

Já a LCA e a LCI são, respectivamente, Letra de Crédito do Agronegócio e a Letra de Crédito Imobiliário.

Ambos são isentos de imposto de renda para as pessoas físicas, permitindo uma rentabilidade muito maior quando comparada aos CDBs, os quais apresentam imposto de renda seguindo tabela regressiva.

CRI e CRA

Na mesma linha da LCA e da LCA, os Certificados de Recebíveis Imobiliários e o Certificado de Recebíveis do Agronegócio.

Possuindo isenção de imposto de renda, esses investimentos se diferem da LCA e da LCI por conta do seu processo de emissão.

Assim, as CRAs e CRIs são emitidas a partir do processo de securitização, que nada mais é do que a união de vários títulos em um único ativo de forma padronizada.

Debêntures

As debêntures são a forma como instituições não financeiras conseguem captar recursos para financiar seus projetos de investimento e expansão.

Do mesmo modo que os outros títulos aqui abordados, é possível encontrar diversas formas de remuneração.

Além disso, existem as debêntures incentivadas, que apresentam como característica principal a isenção de imposto de renda para pessoa física.

Fundos de Renda Fixa

Os fundos de renda fixa funcionam como um veículo alternativo para investidores que não desejam comprar seus ativos e regular aplicações, resgates e vencimentos dos títulos.

Assim, encontram-se os mais variados tipos de fundos de renda fixa, sendo os mais comuns aqueles que remuneram a taxa DI.

Além deles, existem aqueles que correm um pouco mais de risco, investindo em crédito privado e, com isso, possibilitam maiores retornos ao investidor.

Como investir 10 mil reais na renda variável?

O investimento em renda variável cresce a cada dia no país, muito por conta da difusão de conhecimentos que as redes sociais possibilitaram.

Assim, caso você deseje investir em ativos de renda variável, o principal ponto a se considerar é a diversificação.

Portanto, nunca aporte seus recursos em apenas um ativo ou tipo de ativo.

Ações

Em renda variável, o investimento mais conhecido são as ações, que nada mais são do que uma parcela do capital de uma empresa que passou a ser negociada no mercado de capitais.

As principais vantagens dessa modalidade, são as altas possibilidades de retorno e os seus proventos, que podem ser os dividendos, a subscrição, os juros sobre capital próprio ou a bonificação.

Fundos Imobiliários (FIIs)

Quem quer iniciar no mundo da renda variável, mas ainda tem medo das grandes oscilações das ações, uma excelente alternativa são os Fundos de Investimentos Imobiliários.

Seu grande diferencial é o pagamento de no mínimo 95% do resultado obtido pela gestão dos fundos em forma de proventos, tudo isso sem a incidência de imposto de renda.

ETFs

Quando o assunto é diversificação e redução de riscos operacionais, os Exchange Traded Fund (ETF) são a melhor opção.

Funcionando como um fundo de investimento negociado na bolsa de valores, o ETF replica índices de mercado como o Ibovespa, o S&P500, a NASDAQ, entre outros.

Assim, eles já possuem em apenas uma cota, uma variedade enorme de ativos, o que torna o processo de investimento mais simples já que o investidor não precisa selecionar as suas ações.

BDRs

Os Brazilian Depositary Receipts são recibos de ações de fora do país e se tornam acessíveis ao investidor nacional.

Com eles, é possível se expor à variação do dólar e, muito além disso, investir nas maiores empresas das economias mais fortes do planeta.

Importante lembrar que não é necessário abrir conta fora para alocar seus recursos e você já estará exposto à variação do dólar.

Fundos de investimento

Os Fundos de Investimento ligados à renda variável são desde os fundos puramente de ações, até aqueles multimercados, que podem aplicar em ações, commodities e derivativos.

São uma forma de terceirizar a gestão de uma carteira, já que existem inúmeros profissionais por trás do fundo, com conhecimento e experiência de mercado.

Nesse caso, o investidor pode até mesmo se expor a mercados internacionais, acessar ativos que são apenas para investidores qualificados ou profissionais.

Cuidados ao investir 10 mil em 2024

Ao investir 10 mil em 2024, é essencial ter alguns cuidados para proteger seu dinheiro e alcançar seus objetivos financeiros. Aqui estão algumas dicas:

Defina seus objetivos

Antes de investir, determine claramente seus objetivos financeiros, seja a curto, médio ou longo prazo. Isso ajudará a orientar suas decisões de investimento e a escolher as opções mais adequadas para você.

Conheça seu perfil de investidor

Avalie sua tolerância ao risco, horizonte de tempo e objetivos financeiros para determinar seu perfil de investidor. Isso ajudará a escolher os investimentos mais alinhados com suas necessidades e conforto com o risco.

Diversificação

Não coloque todos os seus ovos na mesma cesta. Diversificar seu investimento em diferentes classes de ativos (como ações, renda fixa, imóveis, etc.) pode ajudar a reduzir o risco da sua carteira global.

Entenda os investimentos

Antes de investir, aprenda sobre os diferentes tipos de investimentos disponíveis e como funcionam. Entender os riscos, retornos e características de cada investimento ajudará a tomar decisões mais informadas.

Pesquise e compare

Não se limite à primeira opção que encontrar. Pesquise e compare diferentes investimentos, taxas, rentabilidades e reputação das instituições financeiras antes de tomar uma decisão.

Atenção às taxas

Fique atento às taxas associadas aos investimentos, como taxas de administração, corretagem e impostos. Essas taxas podem reduzir seus retornos ao longo do tempo, então escolha investimentos com custos razoáveis e transparentes.

Reavalie periodicamente

O mercado financeiro é dinâmico e os seus objetivos podem mudar ao longo do tempo. Reavalie periodicamente seus investimentos para garantir que continuem alinhados com seus objetivos e perfil de investidor.

Tenha uma reserva de emergência

Antes de investir, certifique-se de ter uma reserva de emergência em uma aplicação de fácil acesso e baixo risco, como uma conta poupança ou um fundo de liquidez imediata. Isso garantirá que você tenha dinheiro disponível para lidar com imprevistos sem precisar recorrer aos seus investimentos.

Assim, seguir esses cuidados ajudará a proteger seu capital e a tomar decisões de investimento mais conscientes e eficazes.

Foi possível entender onde investir 10 mil em 2024? Então, deixe o seu comentário, sua sugestão e compartilhe essa matéria com seus amigos nas suas redes sociais.

Onde investir 10 mil em 2024?

O mercado financeiro disponibiliza inúmeros ativos para investimento e, a depender do seu perfil de investidor, é possível alocar tanto em renda fixa quanto em renda variável.

O que fazer com 10 mil reais?

Além dos investimentos tradicionais, com R$ 10 mil reais você pode trabalhar com marketing digital, com infoprodutos ou abrir uma pequena empresa de doces e salgados.