Índices de rentabilidade: Descubra os 2 indicadores mais importantes

Você já sabe dizer se uma companhia é mais rentável que outra? Para isso usamos os índices de rentabilidade.

Os índices de rentabilidade são indicadores fundamentalistas muito úteis para avaliar quão eficientemente uma determinada companhia consegue utilizar o seu capital próprio e de terceiros para produzir lucros. Neste artigo falaremos de dois indicadores:

- Retorno sobre patrimônio líquido (ROE)

- Retorno sobre capital investido (ROIC)

Mas antes de prosseguirmos, é importante relembrar que nenhum indicador, por mais bem construído que seja, deve ser utilizado individualmente. Sempre um conjunto de índices dará uma visão melhor da empresa, pelo menos no que diz respeito aos resultados passados.

Então vamos começar falando do ROE.

Avaliando a rentabilidade através do ROE

O retorno sobre patrimônio líquido, também chamado de ROE (Return On Equity) é dado pela seguinte fórmula:

ROE = Lucro Líquido / Patrimônio Líquido

Costumamos pegar o lucro líquido sempre de 12 meses. Já no denominador, o padrão é utilizar o valor mais recente divulgado do patrimônio líquido. Contudo, existem variações em que se utiliza o valor de início do período ou a média em 12 meses.

Agora vamos ver um exemplo:

- Lucro Líquido : R$ 50 milhões

- Patrimônio líquido: R$ 500 milhões

Portanto, ROE = R$ 50 / R$ 500 = 10%

Mas e como interpretar o ROE ?

Quando estamos avaliando o ROE, estamos pensando na rentabilidade da empresa no nível dos acionistas. O lucro líquido, desde que se converta em caixa, é uma representação da geração de caixa para os acionistas da empresa.

Portanto, também deve ser comparado com o patrimônio líquido, medida aproximada do dinheiro que foi colocado pelos acionistas na companhia.

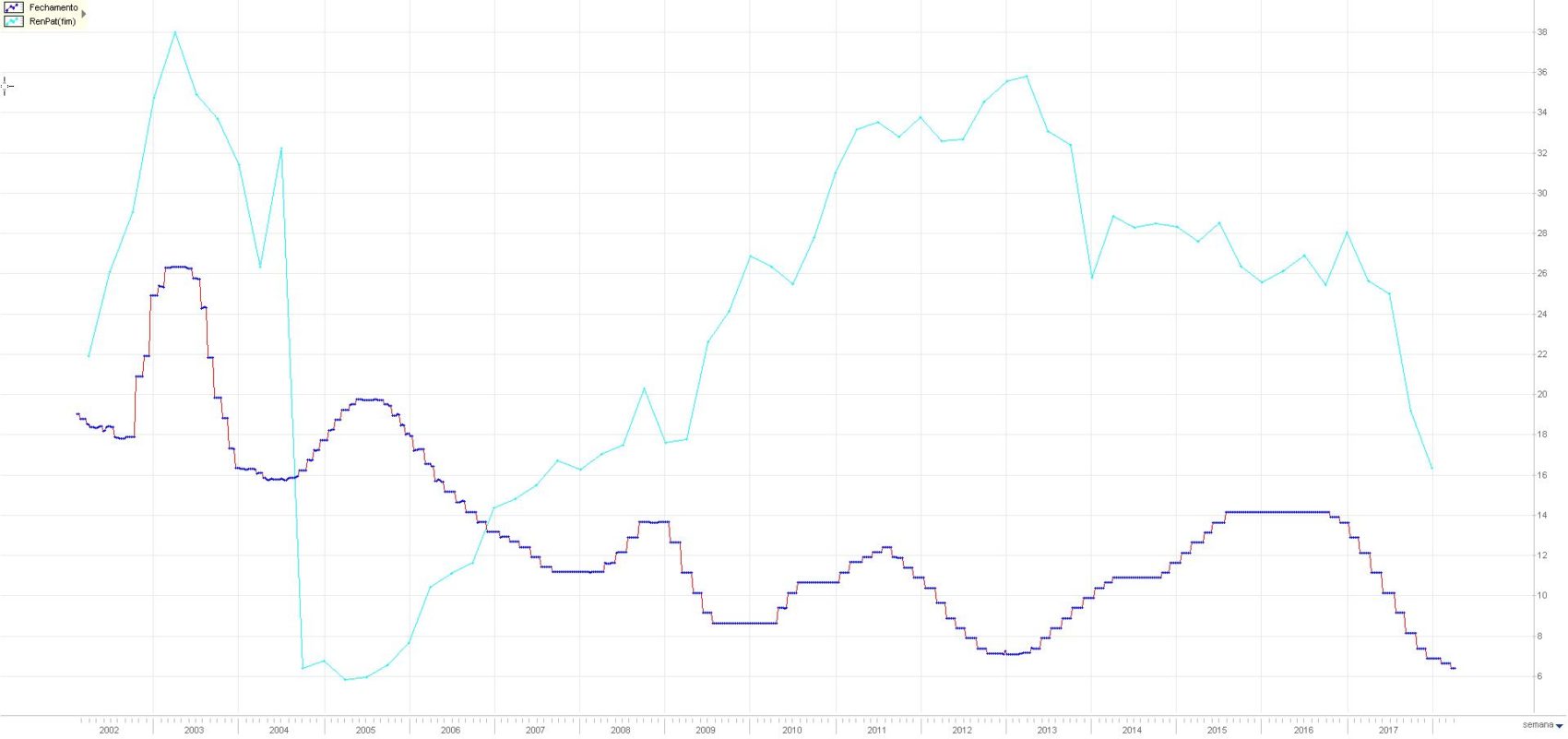

Continuando com esse raciocínio, devemos então esperar que, em média, as empresas que geram valor aos seus acionistas tenham um ROE acima da taxa livre de risco brasileira, também chamada de taxa Selic. Na imagem acima podemos ver um exemplo de uma empresa que conseguiu isso na maior parte do tempo.

Tecnicamente, uma empresa gera valor aos acionista quando o ROE é maior do que o custo de capital exigido pelos acionistas. Mas esse é um assunto um pouco mais complexo, que vamos deixar para outra hora.

Avaliando a rentabilidade através do ROIC

Já quando falamos do retorno sobre capital investido, ou ROIC (Return On Invested Capital ), estamos pensando no retorno sobre o capital próprio e de terceiros. Portanto, a análise é em relação ao desempenho do negócio como um todo. A fórmula é:

ROIC = NOPAT / Capital Investido

Então vamos ver quem é quem. O NOPAT é o lucro operacional líquido depois de impostos. Para calculá-lo, multiplicamos o lucro operacional por 1-alíquota média de impostos.

Já o o Capital investido é à soma do capital próprio mais o capital de terceiros. A fórmula mais rápida de calculá-lo é subtraindo dos ativos totais todos os passivos não financeiros, como contas a pagar, dividendos/jcp a pagar, adiantamento de clientes, etc…

Mas e agora, o que analisar? ROE ou ROIC ? Os dois. E quanto maiores, melhor. .

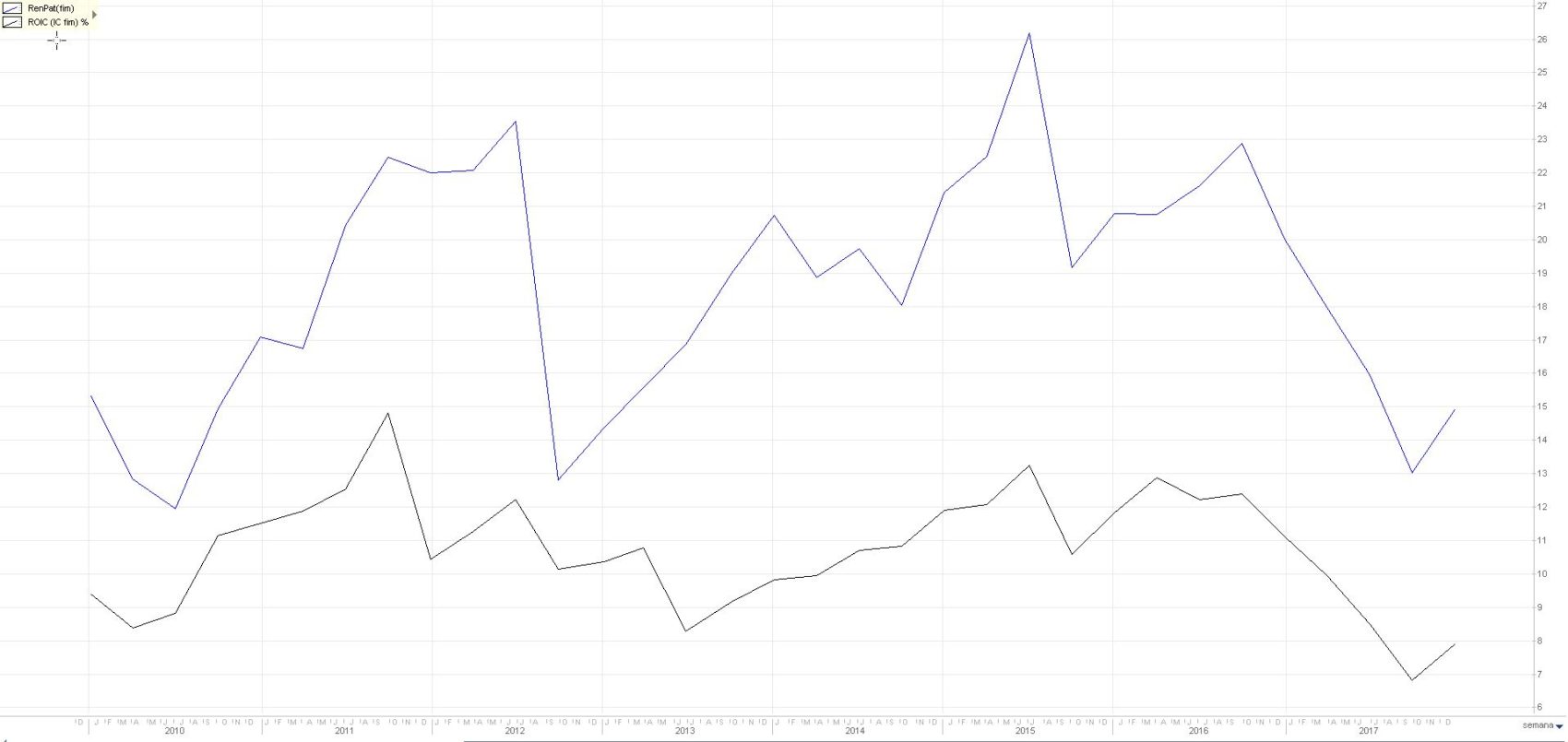

Mas atenção! uma companhia pode ter um ROE muito mais alto do que o ROIC. Este é o exemplo da companhia acima. Quando a empresa toma muitas dívidas para alavancar o seus resultados, o ROIC tende a ser muito menor do que o ROE.

Por outro lado, se as dívidas tomadas forem muito onerosas, então o ROIC pode se tornar muito maior do que o ROE. E mesmo que o desempenho da operação seja excelente, os juros pagos podem corroer todo valor que deveria ser repassado aos acionistas.

Por fim, empresas que possuem baixo endividamento tendem a ter essas duas métricas mais próximas, pois o capital de terceiros é muito pequeno frente ao capital atual.

Além disso, empresas rentáveis que não possuem dívidas podem pagar muitos dividendos e não acumular caixa, o que torna o resultado financeiro da companhia desprezível frente à geração de caixa operacional. Esses dois fatores em conjunto contribuem para que o ROE e ROIC se aproximem.

Conclusão sobre os índices de rentabilidade

Os índices de rentabilidade são úteis para avaliar quão rentável uma companhia é, tanto no desempenho do negócio como um todo, como na geração de valor para o acionista. Contudo, o investidor atento deve avaliar se essas métricas estão muito distantes uma da outra, pois isso pode indicar que a companhia está tentando gerar valor ao acionista através da alavancagem financeira.