Imposto de Renda nos Fundos Imobiliários

Durante a nossa Live, na semana passada, muitos investidores perguntaram sobre Imposto de Renda.

Prometi que daria uma atenção ao tema, e, nesse sentido, o Fiikipedia desta semana está muito especial.

Tive a grata surpresa de receber um e-mail de Cláudio Juchem oferecendo uma explicação sobre o tema.

Cláudio Juchem é empresário na área de Educação, voltada para cursos de Mercado Financeiro e Tributação, além de atuar como Planejador.

Pois bem, logo percebi a qualidade das palavras e lancei um desafio:

“Fazermos a 4 mãos uma seção especial pelas próximas semanas sobre este tema tão importante, especialmente nesta época”.

E ele aceitou! Olha que legal!

Conhecimento colaborativo será sempre bem-vindo e, aqui no Fiikipedia, temos total liberdade para explorar estas verticais.

E então, vamos começar?

A Receita Federal determina que todo “contribuinte Pessoa Física que realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas, deve apresentar sua declaração de imposto de renda”.

Assim sendo, mesmo quem apenas comprou cotas de Fundos Imobiliários já é obrigado a apresentar Declaração Anual de Ajuste, que deverá ser entregue até o último dia útil de abril.

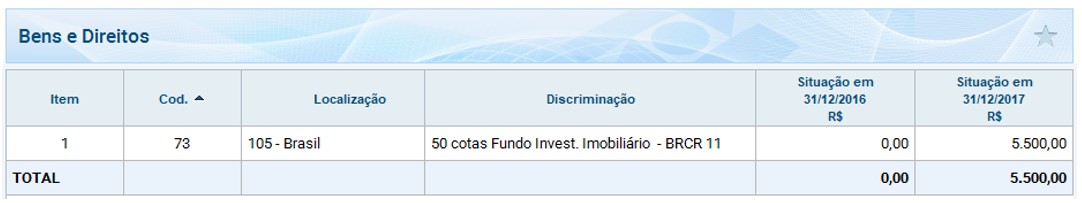

Nesse caso específico, como o contribuinte somente comprou cotas, deverá apenas lançar as suas operações na Declaração de Bens e Direitos discriminando a quantidade de cotas adquiridas e o valor total pago, incluindo todos os custos incidentes na aquisição (corretagem e emolumentos).

Quando realizar a venda das cotas adquiridas, deverá apurar seu resultado nessa operação, confrontando o preço de venda, acrescido dos custos (corretagem e emolumentos), com o custo de aquisição.

Aqui fica implícito que todo investidor deve manter um controle dos custos individuais dos ativos que compõem a sua carteira de Fundos Imobiliários.

Em princípio, tais ativos não sofrem qualquer correção de valores, logo, quando houverem vendas, as baixas na carteira serão procedidas pelo custo médio de aquisição, independente do preço de venda, auferindo assim lucros ou prejuízos.

Ex.: Investidor possui 50 cotas do BRCR11, com custo médio de R$ 110,00/cota.

Se vender 25 cotas a um preço unitário de R$ 120,00, terá de dar baixa nessas cotas mantendo o preço médio de aquisição (R$ 110,00), porém auferindo lucro de R$ 250,00.

A corretora procederá a retenção do IRRF de R$ 0,15 (0,005% x R$ 3.000,00) devendo o contribuinte recolher o IR adicional de R$ 49,85 (20% sobre R$ 250,00 – R$ 0,15 IRRF) até o último dia útil do mês seguinte ao que a operação de venda foi realizada.

Caso a venda das 25 cotas tenha sido feita por um preço inferior ao custo médio de aquisição (por exemplo R$ 103,00/cota), a baixa da carteira também será dada pelo seu preço médio de aquisição (R$ 110,00).

Porém, nesse caso o contribuinte auferirá um prejuízo de R$ 175,00 (25 x 7,00), lembrando que também haverá a retenção de IRRF pela corretora, agora no valor de R$ 0,13 (0,005% x 2.575,00).

Assim, o saldo de cotas da carteira do investidor continuará sendo de 25 cotas, a um custo médio de R$ 110,00.

O preço médio das cotas só se altera quando houverem novas compras ou “Amortização” de cotas, o que explicaremos na próxima semana.

Mesmo na venda de cotas com prejuízo, perceba que houve a retenção de IRRF (R$ 0,13) pela corretora. Essa retenção obrigatória tem a função de mostrar à Receita Federal quem operou em renda variável.

Que tratamento será dado ao prejuízo de R$ 175,00 e ao Imposto retido de R$ 0,13?

Tanto o prejuízo, quanto o Imposto Retido na Fonte, poderão ser compensados em outras operações de venda de cotas de Fundos Imobiliários, deduzindo o prejuízo do lucro apurado e também recolhendo o IR devido na nova operação, deduzido do IRRF retido no caso de operações que geraram prejuízos.

Esse prejuízo, bem como o IRRF recolhido não prescrevem, podendo ser usados em quaisquer meses subsequentes, ou mesmo em exercícios futuros, desde que reportados na Declaração Anual de ajustes.

Diferente dos demais mercados de renda variável, a compensação de prejuízos em cotas de Fundos de Investimento Imobiliários só poderá ser compensada com lucros auferidos em negociações de cotas de FII.

Em tempo, caso, em algum mês, o valor do IR a recolher seja inferior a R$ 10,00, esse valor deve ser agregado em um recolhimento que o contribuinte tiver que efetuar no futuro.

Na próxima semana, vamos falar sobre Day Trade e Amortizações.

ESPERO POR VOCÊ!

É daqui a pouco! Te espero por lá.