Ibovespa: o que é o índice da bolsa de valores do Brasil

Existem diversos termos no âmbito dos investimentos em bolsa de valores que são desconhecidos por investidores iniciantes, sendo que um deles é o Ibovespa. O Ibovespa, sigla para Índice Bovespa, é o principal índice da bolsa de valores brasileira, a B3 (Brasil, Bolsa, Balcão), e um dos mais importantes indicadores do mercado acionário no Brasil.

Ele serve como referência para avaliar o desempenho das ações mais negociadas e das maiores empresas listadas na bolsa, sendo considerado um termômetro essencial para investidores e para a economia brasileira como um todo.

Seja para investidores iniciantes ou experientes, entender o Ibovespa é fundamental. Ele não apenas reflete a saúde do mercado acionário, mas também sinaliza a confiança dos investidores no ambiente econômico do país.

Por isso, conhecer o Ibovespa: o que é, sua metodologia e seu funcionamento é um passo indispensável para quem deseja investir com mais segurança e conhecimento no mercado de renda variável. Neste artigo, você vai compreender tudo sobre o índice e como investir nele.

O que é o Ibovespa?

O Ibovespa é o principal índice do mercado acionário brasileiro que demonstra o desempenho médio de uma carteira teórica de ações brasileiras em determinado período. Também conhecido como índice Bovespa – ou, simplesmente, como IBOV – ele é o principal termômetro da performance das maiores empresas de capital aberto na bolsa brasileira, a B3 (Brasil, Bolsa, Balcão).

Diferentemente de outros indicadores, o Ibovespa não inclui todas as ações da bolsa, mas se concentra nos papéis com maior volume de negociação e representatividade no mercado. Isso torna o índice uma ferramenta essencial para investidores e analistas que buscam avaliar o mercado acionário brasileiro de forma mais eficiente.

Apesar disso, investidores e os demais agentes do mercado, em geral, consideram o IBOV como o melhor índice disponível para observar a performance das ações brasileiras ao longo do tempo. É por isso também que ele é considerado o principal benchmark (referência) da Bolsa de Valores do Brasil.

Mas para compreender melhor sobre o índice Bovespa é preciso saber, em primeiro lugar, o que é um índice. Assim, o investidor poderá entender melhor como o Ibovespa funciona e qual a sua metodologia de cálculo.

O que é um índice?

O primeiro passo para entender a metodologia do Ibovespa é compreender o que é um índice como eles funcionam. Assim, ficará mais fácil entender os critérios do Ibovespa e o que o seu desempenho representa.

Basicamente, um índice de mercado representa a evolução média e ponderada – positiva ou negativa – dos preços de uma cesta pré-determinada de ativos ao longo do tempo. Sendo que essa cesta será definida por uma metodologia de inclusão que varia dependendo do índice.

Em outras palavras, um índice do mercado funciona como um índice inflacionário, como o IPCA (Índice de Preços ao Consumidor Amplo) ou o IGP-M (Índice Geral de Preços do Mercado). Assim como esses referenciais inflacionários, um índice do mercado também observa o comportamento médio de preços de determinados ativos.

A diferença, contudo, é que os índices inflacionários observam a evolução média e ponderada de uma cesta de produtos e serviços, enquanto os índices do mercado acionário, por outro lado, observam a performance média e ponderada de ações da bolsa de valores.

E assim como existem diferenças entre a cesta de produtos do IPCA e do IGP-M, existem distinções entre os ativos selecionados para cada índice do mercado. Sendo que essa seleção dependerá sempre da metodologia desenhada.

Nesse sentido, destaca-se que um índice pode ter qualquer metodologia de seleção de ativos. Por exemplo, incluir ações de empresas:

- Que tenham mais de 100 anos de existência;

- Com sede corporativa na cidade de São Paulo;

- Que possuam pelo menos 10% dos funcionários veganos.

Como pode ser observado, nenhum dos critérios acima são relevantes para a formação de um índice. É por isso que os métodos de seleção são mais sofisticados do que isso e consideram pré-requisitos que façam com que a observação do índice pelo mercado seja relevante ao longo do tempo.

Como funciona o Ibovespa?

Depois de conhecer o que é um índice, o próximo passo é, claro, entender como funciona o Ibovespa. Como foi colocado, assim como qualquer outro índice, o IBOV demonstra a variação, ao longo do tempo, dos preços de um conjunto de ativos.

Essa variação, no caso do índice Bovespa, é representada pelos pontos do Ibovespa. Então, quando a maioria das ações dos índices caem, os pontos do IBOV também se reduzem. Da mesma forma, quando o preço dos papéis sobem, então os pontos do Ibovespa aumentam.

E para determinar o quanto esses pontos do Ibovespa irão subir ou descer, é preciso considerar o peso de cada ação na carteira teórica do índice. Isso porque oscilações no preço de papéis com maior peso no índice impactam mais do que as variações do valor de companhias com menor peso no IBOV.

Como é calculado o Ibovespa?

O cálculo do Ibovespa considera o peso de cada ação na composição do índice. Esse peso é baseado no valor de mercado das ações em circulação, também conhecidas como free float. Portanto, oscilações nos preços de ações mais representativas impactam o índice de forma mais significativa. Veja um exemplo prático:

- Peso da ação X no IBOV: 10%;

- Variação do preço da ação X no dia: +5%;

- Impacto da ação X no Ibovespa: 10% x 5% = +0,5%.

Neste caso, a alta de 5% em uma ação que possui 10% de peso no índice contribui com uma variação positiva de 0,5% no Ibovespa. Da mesma maneira, se a ação caísse 5%, então o impacto seria negativo nos mesmos 0,5%.

Por isso, é preciso ter em mente que a variação percentual dos pontos do Ibovespa ao longo do tempo é resultado da combinação ponderada das oscilações de preço de todas as ações de empresas do índice. Além disso, destaca-se que essa variação dos pontos do índice é calculada automaticamente e apresentada ao mercado em tempo real, durante o período de abertura do mercado.

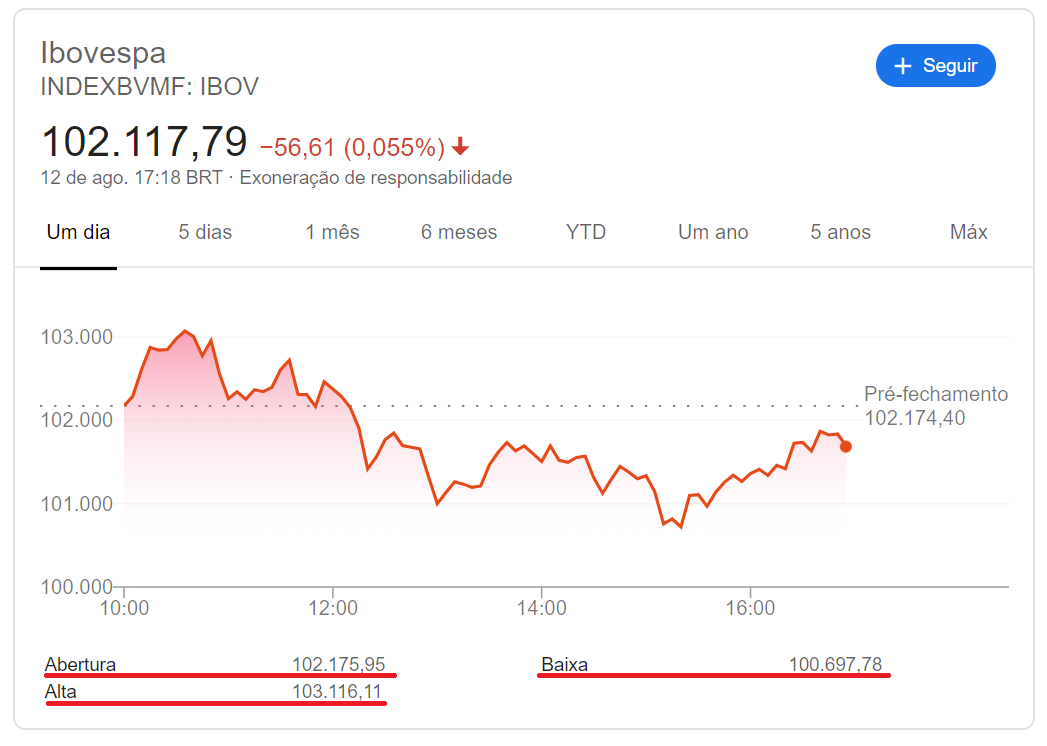

Abaixo, por exemplo, a oscilação do Ibovespa ao longo do dia 12 de agosto de 2020. Neste dia, o índice abriu as negociações em 102.175 pontos, chegou a atingir 103.116 e 100.697 pontos e, finalmente, fechou em 102.117 pontos:

Ainda, vale destacar que a carteira teórica do Ibovespa é revisada a cada trimestre para garantir que o índice continue refletindo a performance das ações mais negociadas e representativas do mercado. Nesse processo, ações podem ser incluídas ou excluídas, de acordo com critérios como volume financeiro, liquidez e frequência de negociação.

Esse rebalanceamento ajuda a manter o índice alinhado com as condições do mercado e evitar distorções. Atualmente, cerca de 70 ações de empresas compõem o índice, representando os setores mais relevantes da economia brasileira.

Metodologia do Ibovespa

O próximo passo, após entender como funciona o principal índice da bolsa brasileira, é saber qual a metodologia do Ibovespa. Isto é, quais são os critérios definidos para o índice incluir ou exclua determinada empresa da sua carteira teórica.

Afinal de contas, como foi colocado, o Ibovespa não representa o desempenho de todas as ações da bolsa, mas das mais negociadas e maiores empresas de capital aberto na B3. Assim, das mais de 300 companhias disponíveis na bolsa, apenas cerca de 70 são incluídas no Ibovespa.

Para selecionar essas companhias, o índice Bovespa possui critérios bem definidos de inclusão de ações em sua carteira teórica. Vale destacar que esses critérios são observados a cada quadrimestres, janela temporal em que a carteira é rebalanceada.

Além dos critérios de inclusão, ressalta-se que o índice possui também especificações que determinam quando o papel de uma empresa do índice deixa de fazer parte da sua composição. Para entender melhor sobre esse metodologia do Ibovespa, abaixo os critérios de inclusão e de ponderação do índice:

1. Critérios de inclusão do Ibovespa

Os critérios de inclusão do Ibovespa são aqueles que determinam se a ação de determinada companhia está elegível – ou não – para fazer parte do índice. E já de início, são inelegíveis para fazer parte do índice Bovespa:

- BDRs (Brazilian Depositary Receipts);

- Empresas em recuperação judicial ou extrajudicial;

- Ações consideradas penny stocks (preço abaixo de 1 real);

- Companhias em regime especial de administração temporária;

- Ações de empresas que estejam em qualquer situação especial de listagem.

Retirando essas ações, os critérios de inclusão do Ibovespa selecionam as ações que:

- Tiveram presença em 95% dos pregões da bolsa no período das últimas 3 carteiras do índice;

- Estiveram, no período das últimas 3 carteiras do índice, entre os ativos que representavam 85% do somatório total do Índice de Negociabilidade (IN);

- Tenham volume financeiro de negociação maior ou igual a 0,1% no mercado à vista;

2. Critérios de ponderação do Ibovespa

Em segundo lugar, além dos critérios de inclusão, existem também os critérios de ponderação do Ibovespa. Ou seja, a regra que determina qual será o peso da ação de cada empresa que faz parte do índice.

Nesse sentido, destaca-se que a atual metodologia do índice Bovespa considera, em primeiro lugar, o valor de mercado do free float das empresas elegíveis para compor a carteira. Além disso, destaca-se que nenhum dos ativos poderá ter mais de 20% de participação no índice.

Essa metodologia de ponderação descrita acima passou a vigorar em 2014, ano em que a antiga metodologia do Ibovespa deixou de ser utilizada. Quando ainda era vigente, os seus critérios criavam distorções que prejudicam – e muito – a composição do IBOV.

Antiga metodologia do Ibovespa

Como foi colocado, a metodologia do Ibovespa não foi a mesma ao longo do tempo, tendo sido alterada em 2014. Anteriormente, os critérios de elegibilidade e inelegibilidade dos ativos eram diferentes, assim como também eram distintos os critérios de ponderação dos ativos.

Na atual metodologia, o peso de um ativo dentro do índice depende, em primeiro lugar, do valor de mercado das suas ações em free-float (livre negociação). Contudo, na metodologia antiga do Ibovespa essa ponderação considerava, em igual medida, o número de ações negociadas e o valor das operações que as envolviam.

Por conta disso, uma empresa pequena, mas com muita negociação em termos de número de papéis e de volume transacionado, poderia ganhar grande peso no índice. Além disso, não havia limitação do percentual dos papéis no índice.

Essas questões faziam com que, por vezes, distorções muito grandes acontecessem na carteira teórica do Ibovespa. Este foi o caso, por exemplo, das ações da antiga OGX, que eram negociadas no ticker OGXP3.

A empresa, comandada pelo empresário Eike Batista, se envolveu em diversos escândalos que fizeram com as ações da companhia derreteram na bolsa. Durante esse período, por conta da alta volatilidade, o volume negociado nas suas ações, em quantidade e em valor, ficaram muito altos.

Então, apesar da grande queda dos papéis na bolsa e, consequentemente, do valor de mercado da empresa, o alto volume de negociação fazia com que as suas ações caíssem ganhando cada vez mais peso no Ibovespa, o que prejudicou muito sua pontuação na época.

Além disso, a falta de limite percentual para os papéis das empresas no índice fazia com que, por vezes, o Ibovespa fosse muito dependente da cotação de poucas companhias. Abaixo, algumas empresas que já tiveram grande participação no índice:

- Paranapanema (1985) – 23% do Ibovespa;

- Telebrás (1995) – 34% do Ibovespa.

Quais empresas fazem parte do Ibovespa?

O índice Bovespa possui uma metodologia específica de inclusão de ativos em sua cesta de ativos. E, considerando os seus critérios, veremos quais empresas fazem parte do Ibovespa e que são responsáveis pela sua performance.

Antes disso, vale ressaltar que, no passado, o Ibovespa era considerado um índice com muitas empresas de commodities. Com isso, o IBOV tinha um caráter muito cíclico, beneficiando-se de períodos de alta das commodities e sofrendo nos momentos de baixa.

Contudo, hoje o índice se tornou mais diversificado, tendo uma participação relevante de outros setores, como o de tecnologia e o bancário. Para demonstrar isso, abaixo as principais ações do Ibovespa e o percentual médio de participação no índice (que se altera ao longo do tempo):

- Vale (VALE3) – 10,9%;

- Petrobras (PETR3 e PETR4) – 9,4%;

- B3 (B3SA3) – 6,7%;

- Itaú Unibanco (ITUB4) – 6,5%;

- Ambev (ABEV3) – 3,0%;

- Magazine Luiza (MGLU3) – 2,9%;

- Banco do Brasil (BBAS3) – 2,6%;

- Lojas Renner (LREN3) – 1,8%;

- Fleury (FLRY3) – 0,4%;

- MRV (MRVE3) – 0,3%.

Como pode ser observado, a seleção das ações que compõem o Ibovespa faz muito sentido. Afinal de contas, quanto maior o valor de mercado da empresa e o volume negociado de seus papéis, maior também a participação no índice.

Contudo, embora as empresas que compõem o Ibovespa representem algumas das maiores e mais negociadas ações do mercado, estar no índice não significa necessariamente ser um bom investimento. Para avaliar o potencial de retorno de uma ação, é essencial realizar uma análise fundamentalista, considerando fatores como rentabilidade, crescimento e valuation.

A composição do Ibovespa é um reflexo do mercado, mas cabe ao investidor analisar cada ativo individualmente antes de tomar decisões financeiras.

Por fim, vale destacar que, ao observar algumas dessas empresas do Ibovespa, como a Ambev, o Itaú ou a Vale, muitos investidores não conseguem imaginar o índice sem a participação delas. Contudo, vale destacar que, no passado, grandes empresas com alta participação no índice acabaram saindo do IBOV.

Empresas que saíram do Ibovespa

Primeiramente, é preciso lembrar que a saída dos papéis de companhias do Ibovespa é um fenômeno natural. Afinal, a carteira do índice se altera ao longo do tempo justamente pela entrada e saída de empresas da sua composição.

Contudo, destaca-se que existiram grandes companhias que já tiveram grande representatividade no IBOV e que acabaram saindo do índice. Entre essas empresas que saíram do Ibovespa estão:

- Oi;

- OGX;

- Telebrás;

- Telemar;

- Acesita;

- Belgo Mineira;

- Moinho Santista;

- Paranapanema.

Algumas das empresas acima não existem mais na bolsa, como a Acesita, que passou a fazer parte da atual Aperam. Outras sequer existem mais, como a Telebrás, que foi arrematada, em partes, em 1998.

Por fim, existem ainda aquelas que fizeram parte do índice com grande participação e que, hoje, ainda são negociadas na bolsa, mas não fazem parte do Ibovespa. Este é o caso da Oi (OIBR3) e da OGX, que mudou de nome e que hoje se chama Dommo (DMMO3).

Qual foi a rentabilidade histórica do Ibovespa?

Outro ponto importante de ser levantado diz respeito a qual foi a rentabilidade histórica do Ibovespa. Afinal de contas, o retorno histórico obtido pelo índice poderá ajudar na verificação de se investir na bolsa brasileira ao longo do tempo foi – ou não – um bom negócio.

Contudo, neste ponto é preciso pontuar que a melhor forma de avaliar a rentabilidade financeira do Ibovespa é observando o seu retorno em dólar. Isso porque, ao longo do tempo, a pontuação do índice Bovespa pode sofrer distorções por conta da inflação brasileira.

Afinal de contas, caso a moeda corrente nacional, o Real, se desvalorize, então os preços das ações irão, naturalmente, subir, assim como acontece com os produtos em períodos inflacionários. Esse aumento, então, poderia passar uma falsa impressão de alta rentabilidade do Ibovespa, a qual foi, contudo, influenciada por um processo de inflação.

Para evitar esse tipo de distorção, portanto, o mercado procura observar o retorno dos índices em dólar. Sendo que para isso divide-se a pontuação do índice pela cotação da moeda norte-americana. Assim, eventuais distorções com relação à rentabilidade são eliminadas.

Além disso, destaca-se também que grande parte do volume de investimento na bolsa de valores brasileira pertence a investidores estrangeiros. Para eles, a rentabilidade dos investimentos no Brasil não pode ser medida em reais, mas sim em dólares, que é a fonte primária dos recursos utilizados para realizar a alocação de capital em ativos brasileiros.

Rentabilidade do Ibovespa em dólar

Como foi exposto, é melhor forma de avaliar o retorno do índice é observando a rentabilidade do Ibovespa em dólar. Afinal de contas, esse ajuste, dolarizando o índice, ajuda a excluir eventuais distorções inflacionárias que afetam a pontuação do índice.

Em outras palavras, embora o Ibovespa seja cotado em reais, é fundamental analisar seu desempenho ajustado para o dólar. Isso elimina distorções causadas pela inflação e pela desvalorização cambial. Por exemplo:

- Períodos de alta do real: o Ibovespa apresenta maior atratividade para investidores estrangeiros, que valorizam o fortalecimento da moeda.

- Períodos de desvalorização do real: a alta nos preços das ações pode refletir apenas ajustes inflacionários, mascarando o verdadeiro desempenho do índice.

Abaixo, é possível, portanto, observar o gráfico da rentabilidade histórica do Ibovespa ajustado para o dólar de 1963 até 2020:

Crescimento e principais momentos do ibovespa

O Ibovespa teve momentos de crescimento expressivo ao longo de sua história, impulsionados por fatores como altas no preço das commodities e avanços econômicos no Brasil. Contudo, ele também enfrentou quedas significativas em períodos de crise global ou instabilidade política no país. Os principais marcos do Ibovespa incluem:

- 2008 – Crise financeira global: durante a crise, o índice sofreu uma forte queda, chegando a perder mais de 40% de seu valor.

- 2016 – Recuperação com o Impeachment de Dilma Rousseff: o mercado reagiu positivamente às mudanças políticas, e o Ibovespa iniciou uma trajetória de recuperação.

- 2020 – Pandemia de COVID-19: o índice despencou em março, chegando ao menor nível desde 2017 (63.570 pontos), mas se recuperou rapidamente com o otimismo sobre vacinas e estímulos econômicos.

- 2021 – Máximas históricas: o Ibovespa alcançou seu pico histórico em junho de 2021, superando os 130 mil pontos, impulsionado por altas nas commodities e retomada econômica global.

Comparação com índices globais

Quando comparado a índices globais como o S&P 500 e o Nasdaq, o Ibovespa apresenta características distintas:

- Volatilidade: o Ibovespa é mais volátil, devido à concentração em empresas de commodities e à instabilidade econômica do Brasil.

- Retornos no longo prazo: apesar da maior volatilidade, o Ibovespa entregou retornos competitivos no longo prazo, superando, em determinados períodos, a rentabilidade do S&P 500.

- Composição setorial: enquanto o Nasdaq tem forte exposição a empresas de tecnologia e o S&P 500 é amplamente diversificado, o Ibovespa ainda depende muito de setores cíclicos, como mineração, petróleo e bancos.

A tabela abaixo compara o desempenho anual médio dos índices entre 2010 e 2020:

| Índice | Rentabilidade média (USD) | Volatilidade média |

| Ibovespa | 8,5% | Alta |

| S&P 500 | 10,2% | Média |

| Nasdaq | 14,5% | Alta |

No curto prazo, o desempenho do Ibovespa é fortemente influenciado por fatores internos, como política econômica e reformas fiscais, e externos, como flutuações no preço das commodities e a política monetária global.

Investidores devem considerar o Ibovespa como parte de uma análise mais ampla, avaliando sua relação com indicadores internacionais e a economia brasileira. Isso ajuda a identificar oportunidades em meio à volatilidade e a compreender o papel estratégico do índice no mercado global.

Outros índices do mercado brasileiro

Depois de conhecer mais sobre o IBOV, muitos investidores devem ter a curiosidade de conhecer outros índices do mercado brasileiro. Por isso, a seguir alguns dos principais índices que existem e um resumo da metodologia de cada um deles.

IBR-X 100 (Índice Brasil)

Um dos principais índices do mercado acionário brasileiro é o IBR-X 100, também chamado de Índice Brasil. Como o seu próprio nome sugere, esse índice demonstra a performance de uma carteira teórica com 100 ações de companhias brasileiras negociadas na B3.

Além disso, vale destacar que a seleção dos ativos desse índice leva em consideração os papéis mais negociados da bolsa em termos de volume financeiro e de negócios realizados. Esta é, inclusive, a mesma metodologia do índice IBR-X 50, que filtra não as 100, mas as 50 ações mais negociadas nesse mesmo critério.

Algumas das empresas do IBR-X 100 são:

IDIV (Índice de Dividendos)

Mais um índice da bolsa brasileira é o IDIV, conhecido por ser o índice de dividendos. Basicamente, esse índice procura demonstrar, ao longo do tempo, a performance de uma carteira teórica que possua as empresas brasileiras que mais pagam dividendos.

Para selecionar essas companhias no índice, o IDIV possui uma metodologia de inclusão de ativos que inclui aquelas ações que estão dentre as 33% que mais pagaram dividendos nos últimos 36 meses em termos de Dividend Yield.

Algumas das empresas do IDIV são:

SMLL (Índice Small Caps)

Outro famoso índice da bolsa brasileira é o índice das Small Caps, o SMLL. Muito acompanhado por investidores, o SMLL representa a performance da empresas com baixo valor de mercado da bolsa brasileira, que são aquelas que, na média, possuem mais riscos e maior potencial de retorno.

Para representar essas companhias, o Índice de Small Caps possui uma metodologia que engloba apenas as empresas que não estejam entre as 85% maiores da bolsa em termos de valor de mercado. E apesar de considerar ação de companhias pequenas, esse índice não acompanha papéis que sejam considerados penny stocks (que tenham preço abaixo de 1 real).

Algumas das empresas do SMLL são:

IMOB (Índice Imobiliário)

Como a própria sigla sugere, o IMOB é o índice da bolsa que representa o desempenho das ações das principais empresas da bolsa que atuam no setor imobiliário. Entre essas empresas, estão, obviamente, construtoras, mas também empresas de shoppings e administradoras de imóveis.

Algumas das empresas do IMOB são:

IFNC (Índice Financeiro)

Por último, mas não menos importante, está outro índice bastante acompanhado no mercado acionário do Brasil, que é o IFNC. Basicamente, ele demonstra o desempenho das principais companhias de capital aberto que atuam no setor de financeiro. Em outras palavras, representa o resultado das ações de bancos, seguradoras e empresas de adquirência da bolsa.

Algumas das empresas do IFNC são:

Por que o Ibovespa é importante?

A importância do Ibovespa vai além de ser apenas um termômetro do mercado financeiro. Ele é amplamente utilizado como benchmark (referência) para avaliar o desempenho de fundos de investimento, carteiras de ações e a própria economia brasileira. Entenda como ele cumpre esse papel:

1. Ibovespa como benchmark de investimentos

O Ibovespa é o índice mais utilizado por gestores de fundos e investidores como parâmetro para medir a performance de suas carteiras. Isso significa que o desempenho de fundos de ações e ETFs geralmente é comparado à rentabilidade do índice.

Caso um fundo supere o Ibovespa, ele é considerado eficiente na escolha de seus ativos. Caso contrário, pode indicar que os gestores não conseguiram otimizar a seleção de investimentos.

Por exemplo, se o Ibovespa teve uma alta de 10% em determinado período e um fundo de ações entregou 12%, dizemos que o fundo “superou o benchmark”. Por outro lado, um desempenho inferior ao índice pode indicar que o fundo ficou aquém das expectativas do mercado.

Além disso, muitos fundos baseiam suas estratégias na composição do Ibovespa, investindo em empresas com peso relevante no índice, como Vale, Petrobras e Itaú. Isso torna o Ibovespa uma referência prática e confiável para investidores e instituições financeiras.

2. Reflexo da confiança na economia brasileira

Outro aspecto que reforça a importância do Ibovespa é sua capacidade de refletir a confiança dos investidores na economia brasileira. Por incluir as empresas mais relevantes e negociadas na bolsa, ele se torna um indicador direto do otimismo ou pessimismo do mercado em relação ao cenário econômico.

Quando o Ibovespa apresenta crescimento, isso geralmente indica que os investidores estão confiantes no desempenho das empresas listadas e, consequentemente, na saúde da economia. Por outro lado, quedas no índice podem refletir incertezas ou preocupações com questões internas, como inflação alta, aumento da taxa Selic ou instabilidade política, além de fatores externos, como crises globais.

3. Termômetro para tomadores de decisão

O Ibovespa é uma ferramenta valiosa para diversas partes do mercado:

- Governo: para avaliar o impacto de políticas econômicas e fiscais no mercado.

- Empresas: para medir o apetite dos investidores por ações e considerar decisões como emissões ou captações.

- Investidores: para identificar tendências e oportunidades no mercado acionário.

4. Um indicador de longo prazo

No longo prazo, o desempenho do Ibovespa tende a refletir o crescimento econômico do Brasil. Apesar de ser volátil no curto prazo, o índice historicamente apresentou uma boa rentabilidade para quem investe consistentemente e com uma visão de longo prazo.

Por fim, o Ibovespa não é apenas um número; ele representa a confiança no futuro das maiores empresas brasileiras e da economia nacional como um todo. Isso o torna uma referência indispensável para quem busca compreender o mercado e planejar seus investimentos.

Como investir no Ibovespa?

Mesmo depois de conhecer os outros índices do mercado brasileiro, alguns investidores podem se interessar em saber como investir no Ibovespa. Contudo, é preciso ressaltar que não é possível investir em índices. Isso porque eles simplesmente são carteiras teóricas computadas pelo mercado.

Em outras palavras, um índice não é um ativo em que os investidores podem investir diretamente. Pode parecer frustrante, mas há uma alternativa que resolve esse problema, que é a aplicação em ETFs (Exchange Traded Funds).

Basicamente, esses ETFs são fundos fechados negociados na bolsa de valores em cotas e que investem nos ativos de diferentes índices. Ou seja, existem diversos ETFs que possuem o objetivo de investir especificamente em determinados índices. Por exemplo:

- DIVO11 – ETF das ações do índice de dividendos, o IDIV;

- FIND11 – ETF das ações do índice financeiro, o IFN;

- SMAL11 – ETF das ações do índice de Small Caps, o SMLL.

Como pode ser observado, cada um dos ETFs acima segue a metodologia de seleção dos índices que são atrelados. Isso significa que se determinada ação sai de um índice, então o ETF que o replica irá, logicamente, vender o papel da empresa.

Da mesma forma, caso determinada nova ação seja incluída na carteira teórica de um índice, então o fundo ETF deverá comprar os papéis dessa empresa. Com isso, o resultado do ETF fica muito próximo da performance do seu índice de espelho.

Um ponto que tende a prejudicar um pouco o resultado dos ETFs é a taxa de administração que eles possuem, as quais normalmente ficam abaixo de 0,5% ao ano. Por outro lado, a rentabilidade desses fundos é beneficiada pela possibilidade de eles realizam o aluguel de suas ações. No final das contas, o rendimento do ETF fica, de fato, quase idêntico ao do índice referência.

ETFs do Ibovespa

Por fim, a alternativa para investir no IBOV é aplicar o recurso em ETFs do Ibovespa. Assim, o investidor estará investindo em um fundo fechado, negociado em bolsa, que possui rentabilidade atrelada ao desempenho do índice Bovespa.

Para investir no Ibovespa de maneira indireta por meio desses ETFs o investidor deve possuir, em primeiro lugar, uma conta em uma corretora. Assim, terá acesso à bolsa de valores, onde poderá comprar as cotas de algum ETF do IBOV.

Abaixo, portanto, alguns dos ETFs que replicam a carteira teórica do Ibovespa, investindo nas empresas desse índice:

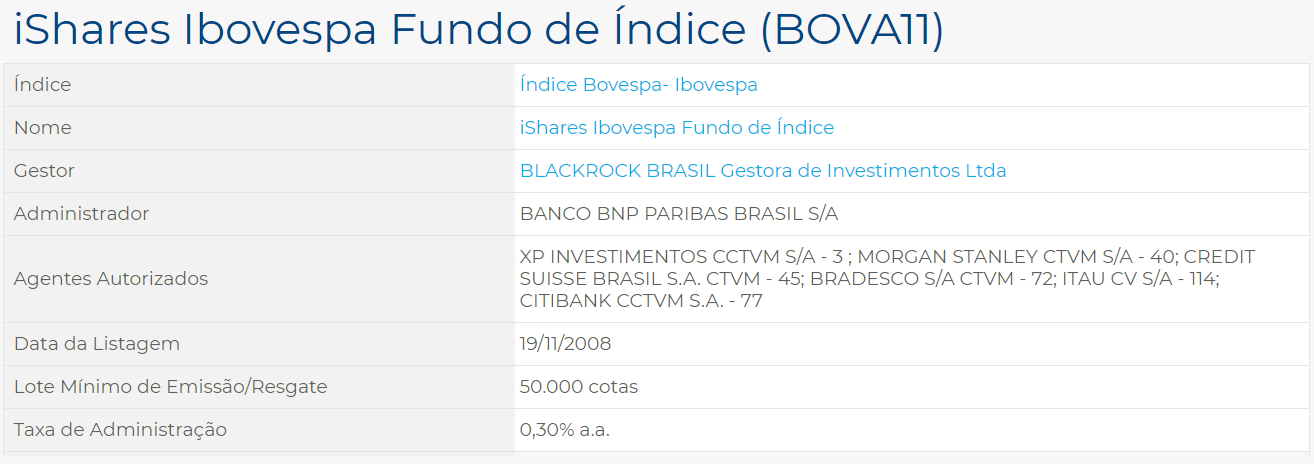

1. BOVA11

O primeiro, e talvez mais conhecido, ETF do Ibovespa é o iShares Ibovespa Fundo de Índice (BOVA11). Listado desde 2008 e tendo como gestora a BlackRock Brasil, o BOVA11 possui uma taxa de administração de 0,3% ao ano.

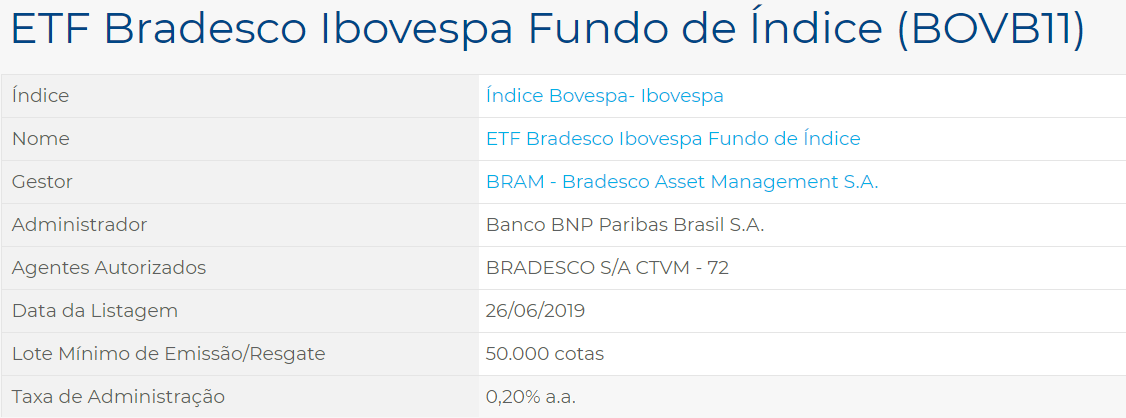

2. BOVB11

Outro ETF do Ibovespa é o ETF Bradesco Ibovespa Fundo de Índice (BOVB11), o qual é, inclusive, o ETF mais recente do índice Bovespa, uma vez que foi criado em 2019.Ainda, o BOVB11 possui como gestora o Bradesco, que listou o fundo com uma taxa de administração menor do que seus pares, de 0,2% ao ano.

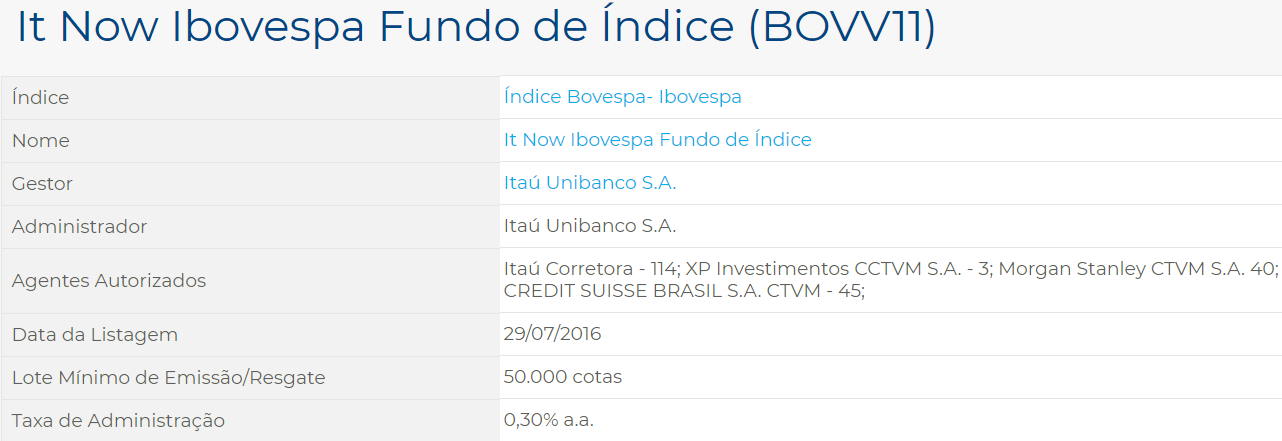

3. BOVV11

O terceiro ETF do índice Bovespa é o conhecido It Now Ibovespa Fundo de Índice (BOVV11). Listado em 2016 e tendo como gestor o Itaú Unibanco, o BOVV11 possui uma taxa de administração anual de 0,3%.

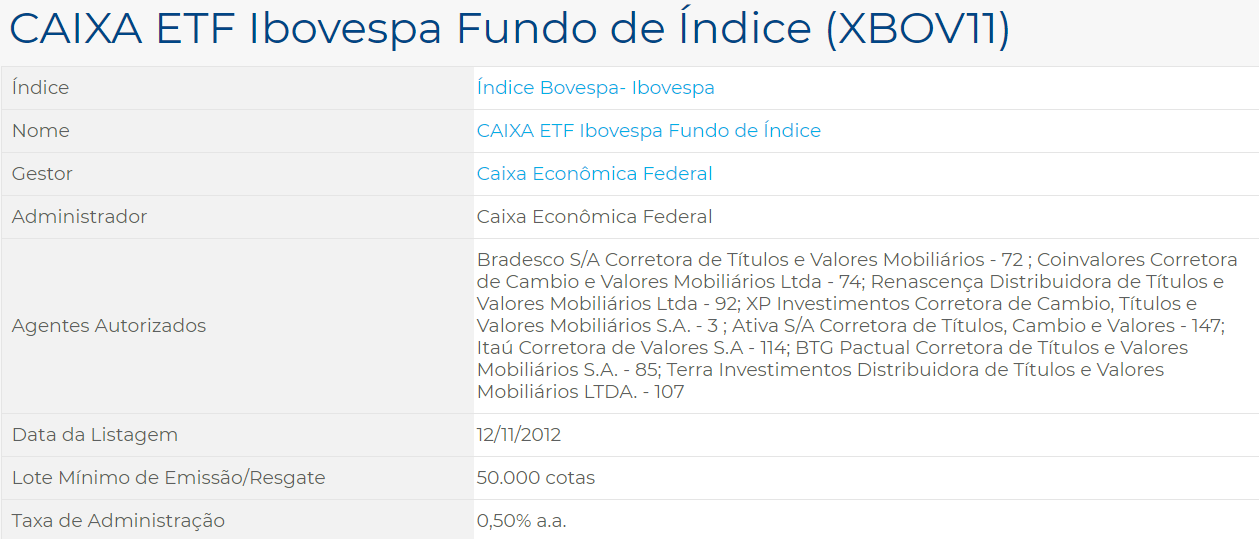

4. XBOV11

Por fim, outro ETF para aqueles que desejam investir nos ativos do IBOV é o CAIXA ETF Ibovespa Fundo de Índice (XBOV11). Esse fundo é administrado, como o próprio nome diz, pela Caixa Econômica Federal, a qual cobra uma taxa de administração maior do que seus pares, a qual é de 0,5% ao ano para realizar a gestão do XBOV11.

Cada um desses fundos replica a composição do Ibovespa, ajustando automaticamente sua carteira de acordo com as mudanças no índice. Por exemplo, se uma nova ação entra na composição teórica do Ibovespa, o ETF correspondente também incluirá essa ação em sua carteira.

Vantagens dos ETFs:

- Acessibilidade: podem ser adquiridos facilmente por meio de corretoras.

- Diversificação: um único investimento engloba várias ações de diferentes setores.

- Baixa taxa de administração: geralmente inferior a 0,5% ao ano.

Desvantagens:

- Taxa de administração: embora baixa, pode impactar ligeiramente a rentabilidade.

- Dependência do índice: o ETF apenas segue o Ibovespa, sem possibilidade de ganhos acima do índice.

Fundos de investimento

Outra forma de investir no Ibovespa é por meio de fundos de investimento. Esses fundos também possuem carteiras que replicam o desempenho do índice, mas contam com a gestão de profissionais especializados.

Características:

- Gestão profissional: fundos são administrados por gestores que acompanham o mercado.

- Taxas de administração: normalmente superiores às de ETFs, variando entre 0,5% e 2% ao ano.

- Investimento Inicial: Muitos fundos exigem aportes mínimos, que podem ser mais altos do que o valor de cotas de ETFs.

Fundos de investimento são ideais para quem prefere delegar a gestão do capital a profissionais, mas é importante comparar as taxas para garantir que elas não prejudiquem sua rentabilidade.

Compra direta de ações

Uma alternativa para quem busca investir diretamente nas empresas que fazem parte do índice é a compra de ações individuais. Essa abordagem permite que o investidor monte uma carteira própria com base na composição do Ibovespa.

Como funciona:

- Você escolhe as ações das empresas que compõem o Ibovespa, como Vale (VALE3), Petrobras (PETR4) ou Itaú Unibanco (ITUB4).

- Pode ajustar o peso de cada ação de acordo com sua estratégia, replicando ou não a ponderação do índice.

Vantagens:

- Personalização: flexibilidade para escolher quais ações comprar e quanto investir em cada uma.

- Potencial de ganhos maiores: investidores experientes podem superar a performance do Ibovespa.

Desvantagens:

- Complexidade: exige mais conhecimento e acompanhamento do mercado.

- Custos de operação: corretagem e emolumentos podem impactar os resultados.

Por onde começar?

Independente da forma escolhida para investir no Ibovespa, o primeiro passo é abrir uma conta em uma corretora de valores. A partir disso, você terá acesso à B3, onde poderá:

- Comprar cotas de ETFs, como o BOVA11.

- Investir em fundos de investimento que seguem o índice.

- Adquirir ações diretamente das empresas listadas no Ibovespa.

Qual a melhor opção?

A escolha depende do perfil do investidor:

- Iniciantes: ETFs são uma excelente opção, por sua simplicidade e baixo custo.

- Moderados: Fundos de investimento oferecem uma abordagem mais estruturada.

- Avançados: Compra direta de ações é ideal para quem tem experiência e deseja montar sua própria carteira.

A relação do Ibovespa com a economia brasileira

O Ibovespa reflete diretamente as condições econômicas do Brasil, sendo influenciado por fatores como inflação, taxa Selic e política fiscal. Em momentos de inflação elevada, por exemplo, o poder de compra dos consumidores e os custos das empresas são impactados, o que pode reduzir o desempenho de ações de setores como varejo e serviços.

Já a taxa Selic, que representa os juros básicos da economia, influencia a atratividade da renda fixa em comparação às ações, afetando o fluxo de investimentos no mercado acionário.

A política fiscal também desempenha um papel crucial. Um ambiente de estabilidade e responsabilidade fiscal atrai mais investidores, enquanto políticas econômicas instáveis ou aumento do déficit público geram incertezas que podem prejudicar o desempenho do índice.

Além disso, o Ibovespa é sensível a eventos globais. Como a bolsa brasileira é composta por muitas empresas de commodities, flutuações nos preços do petróleo, minério de ferro e outros produtos impactam diretamente o índice.

Decisões de bancos centrais em economias como os Estados Unidos, mudanças nas políticas de juros globais e crises geopolíticas também influenciam o comportamento dos investidores e, consequentemente, o desempenho do Ibovespa.

Portanto, o índice funciona como um termômetro, tanto da economia brasileira quanto das condições globais, respondendo rapidamente a qualquer sinal de instabilidade ou oportunidade no mercado financeiro.

Curiosidades sobre o Ibovespa

Por fim, destoando um pouco das questões técnicas, vale comentar também sobre algumas curiosidades sobre o Ibovespa. Afinal, existem alguns marcos e informações importantes sobre esse índice que não poderiam ficar de fora.

Por isso, algumas curiosidades sobre o Ibovespa são:

1. É antigo

O primeiro fato curioso com relação ao Ibovespa está relacionado a sua idade. Antigo, sua primeira metodologia foi elaborada em 1962 pelo economista, professor e banqueiro Mário Henrique Simonsen.

Posteriormente, o índice sofreu diversas alterações em 1966, aos mandos de Luís Sérgio Coelho. Dois anos depois, em 1968, o então IBV (Índice de Bolsa de Valores do Rio de Janeiro) foi oficialmente adotado pela Bolsa de Valores de São Paulo, oficializando o índice Bovespa, que se iniciou com apenas 18 ações em sua carteira teórica.

2. Não é um investimento

Apesar de ser um dos maiores ícones do investimento em bolsa de valores no Brasil, como foi destacado, o Ibovespa não é um investimento. Na verdade, ele é apenas um índice que representa o desempenho, ao longo do tempo, de uma carteira teórica de ativos.

E por ser uma carteira teórica, não é possível que o investidor aplique diretamente seus recursos no Ibovespa. Para chegar próximo disso, o investidor, como foi colocado, tem a possibilidade de investir em ETFs (Exchange Traded Funds) que invistam nos mesmos ativos do índice.

3. Pode ter mais de uma ação da mesma empresa

Outra curiosidade com relação ao Ibovespa é o fato de que ele pode ter mais de uma ação da mesma empresa na sua composição. Com isso, é comum observar o IBOV tendo, por exemplo, 80 ações de 75 diferentes empresas.

Neste caso, a diferença significa que existem 5 empresas no índice que possuem dois diferentes tipos de ações na composição do índice. Este é o caso da Petrobras, que costuma ter as ações preferenciais (PETR4) em conjunto com as suas ações ordinárias (PETR3) no índice. Vale destacar, contudo, que a soma percentual das ações não pode exceder o limite máximo de 20% de peso no Ibovespa.

4. Não representa todas as ações da bolsa de valores brasileira

Mais uma questão que muitos investidores não sabem com relação ao IBOV é que ele não representa todas as ações da bolsa de valores brasileira. Em outras palavras, isso significa que existem companhias de capital aberto na B3 que não compõem a carteira teórica do Ibovespa.

Com isso oscilações positivas ou negativas dos papéis dessas companhias não afetam em nada os pontos do Ibovespa. Não é à toa que a B3 possui cerca de 300 empresas de capital aberto, enquanto o índice Bovespa engloba ações de cerca de 70 companhias.

5. Possui caráter cíclico

Um ponto importante de ser levantado com relação ao Ibovespa é o caráter cíclico que ele possui. Isso acontece pelo fato desse índice conter muitas empresas dependentes de commodities em sua composição, como a Vale, Petrobras, Suzano, Gerdau, entre outras.

Com isso, o IBOV se beneficia de períodos de alta das commodities, mas é prejudicado em tempos de baixa. E como o preço desses ativos é muito cíclico, o desempenho do Ibovespa acaba sendo influenciado e recebendo, também, essa característica de ciclicidade.

Para evidenciar isso melhor, vale observar a correlação – ou quase dependência – apresentada no gráfico abaixo entre o desempenho do Ibovespa em dólares (em branco) e do ETF das commodities (em roxo) entre os anos de 2011 e 2016:

6. Apresentou maior rentabilidade que a bolsa norte-americana

Por fim, o último fato curioso com relação ao Ibovespa é a constatação de que, no longo prazo, ele entregou uma rentabilidade maior do que o principal índice do mercado norte-americano, o S&P 500 (Standard & Poor’s 500).

Isso pode parecer estranho, afinal de contas, as bolsas dos Estados Unidos reúnem algumas das maiores e mais bem-sucedidas companhias de capital aberto no mundo. Contudo, fato é que o índice Bovespa, no longo prazo, entregou um retorno superior ao S&P.

E além do retorno maior, é preciso ressaltar que a volatilidade (oscilação) do índice brasileiro ao longo do tempo foi muito superior. Em outras palavras, a rentabilidade foi maior, mas o caminho para isso foi instável, com mais risco e mais volatilidade.

Conclusão

O Ibovespa é um indicador essencial para compreender o mercado financeiro brasileiro e tomar decisões estratégicas de investimento. Acompanhar sua evolução permite não apenas avaliar o desempenho de empresas específicas, mas também obter percepções sobre a economia do país. Se você deseja investir no mercado acionário, considere os ETFs e fundos baseados no índice.

E então, conseguiu entender melhor o que é e como funciona o Ibovespa? Deixe abaixo suas dúvidas e comentários sobre esse índice do mercado acionário brasileiro.

O que é o Ibovespa?

O Ibovespa é o principal índice do mercado acionário brasileiro. Basicamente, o também conhecido como índice Bovespa demonstra o desempenho ao longo do tempo das maiores e mais negociadas companhias de capital aberto da bolsa brasileira, a B3.

Quais são as ações que compõem o Ibovespa?

As ações que compõem o Ibovespa se alternam ao longo do tempo, conforme a carteira teórica do índice é renovada. De qualquer forma, algumas das principais empresas do índice são: Vale, Petrobras, Itaú e Banco do Brasil.

Qual a diferença entre Ibovespa e Ibovespa futuro?

A diferença entre o Ibovespa e o Ibovespa futuro é que o primeiro é um índice do mercado acionário brasileiro, representado por uma carteira teórica. Por outro lado, os futuros do Ibovespa são ativos que, de fato, podem ser negociados na bolsa e que representam expectativas dos investidores com relação à pontuação do índice.

O que mede o Ibovespa?

O Ibovespa mede o desempenho médio e ponderado do preço das ações das maiores e mais negociadas empresas de capital aberto brasileiras negociada na B3. Por isso, esse índice é um bom termômetro para o comportamento do preço das ações brasileiras.

Quantos papéis têm o Ibovespa?

A quantidade de papéis que o Ibovespa tem se alterna ao longo do tempo, conforme a carteira teórica do índice é renovada. Contudo, na maior parte das vezes esse número fica entre 65 e 75 ações de empresas brasileiras da capital aberto na B3.