Fundos Imobiliários – Descubra como funciona a dinâmica desses ativos

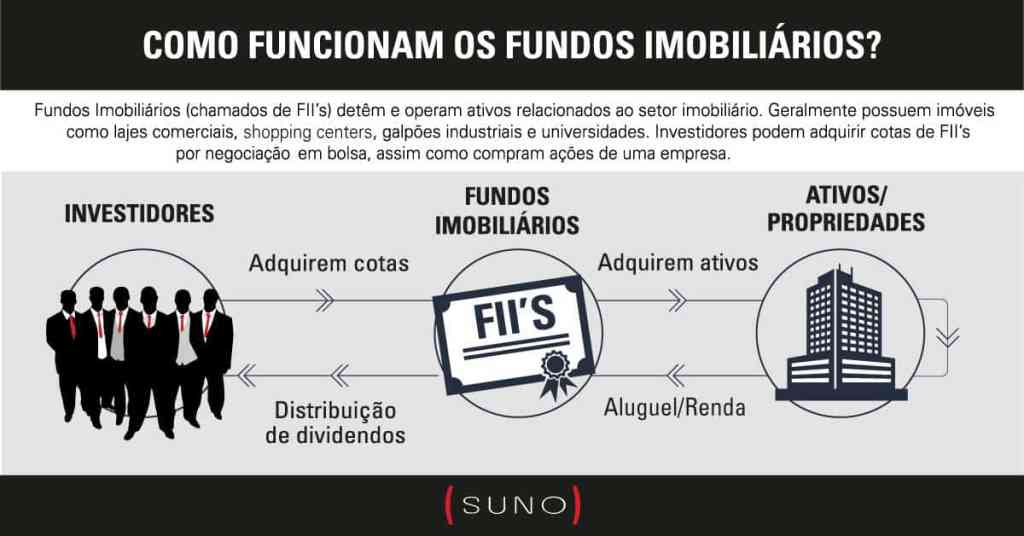

Os Fundos Imobiliários (FIIs) são uma excelente alternativa para investidores que se interessam por imóveis e que buscam renda e valorização de seu patrimônio. Mas afinal, como funcionam os fundos imobiliários?

Via de regra, os fundos imobiliários são constituídos sob a forma de condomínio fechado, geridos e administrados por um gestor e administrador.

Atuando dessa forma, caracterizam-se ainda por terem como objetivo principal investir em ativos imobiliários de determinadas classes e perfis – normalmente definidos como fundo de tijolos – mas também podem investir em ativos de dívida imobiliária, como por exemplo, LCI e CRI.

Portanto, os FIIs nada mais são que comunhões de recursos destinados à aplicação em ativos do setor imobiliário.

Dessa forma, os investidores aplicam seu capital no determinado fundo de sua escolha e este, por sua vez, através de seu gestor e administrador, adquire um ou mais ativos imobiliários para usufruir dos rendimentos proporcionados pelo fundo, seja pelo seu aluguel, comercialização ou mesmo pagamento de juros.

Os principais pontos positivos dos fundos imobiliários são a sua recorrência e intensidade no pagamento de dividendos (mensais), como também fornecer a possibilidade de qualquer investidor se tornar sócio de grandes empreendimentos por valores “irrisórios”, além do fato de possibilitarem o reinvestimento imediato dos rendimentos, potencializando, assim, o efeito dos juros compostos da carteira.

- Tipos e como funcionam os fundos imobiliários

- Vantagens do FII

- Alguns pontos para se atentar ao investir em FIIs

- IFIX

- Conclusão sobre como funcionam os fundos imobiliários

Tipos e como funcionam os fundos imobiliários

Para quem tem interesse de investir nessa classe de ativos, é importante que se conheça as diferentes vertentes dos fundos imobiliários disponíveis no mercado.

Muitos FIIs investem o dinheiro levantado com as vendas de suas cotas em diversos segmentos diferentes de empreendimentos, como lajes corporativas, shoppings, galpões logísticos, hospitais ou até mesmo de imóveis residenciais.

Portanto, os fundos imobiliários costumam apresentar perfis diferentes. Dessa forma, é importante que o investidor conheça as diferenças entre os diversos tipos de FIIs.

Fundos de escritórios e lajes corporativas

Estes normalmente são fundos que investem preponderantemente em ativos comerciais, como escritórios, lajes corporativas e salas comerciais em geral.

Dessa forma, esses fundos podem deter um ou vários prédios, poucas ou muitas salas e lajes corporativas e, com isso, o fundo pode ser concentrado em apenas um ativo ou ser diversificado.

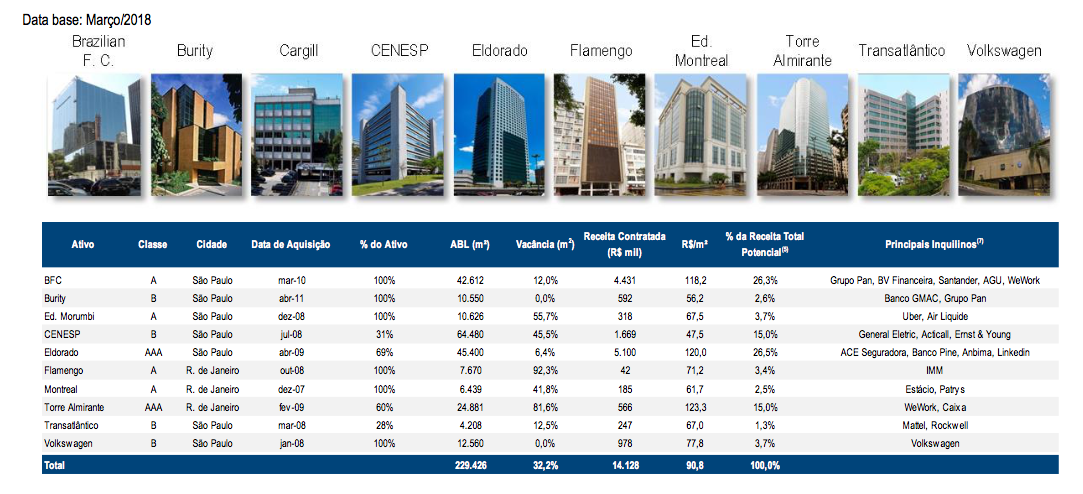

Um exemplo de como funcionam os fundos imobiliários corporativos é o fundo BRCR11, também conhecido como BC Fund.

O fundo é um dos maiores do Brasil, e possui um total de 10 ativos, localizados em São Paulo e no Rio de Janeiro.

Embora possua ativos no Rio de Janeiro, em virtude da vacância na cidade, a receita do fundo está quase que em sua totalidade atrelada aos ativos paulistas.

O fundo apresenta uma grande variedade de inquilinos, tais como, Santander, Uber e Linkedin.

A variedade de inquilinos contribui para a pulverização da receita do fundo, uma vez que ele não se concentra sobre o risco de nenhum locatário.

A maior parte dos contratos do fundo é corrigida pelo índice IGPM. Além disso, o fundo possui a maioria dos seus contratos vencendo no longo prazo, a partir de 2023.

O fundo é gerido pela BTG, e conta com uma gestão do tipo ativa, portanto, que age diretamente sobre o portfólio buscando elevar a rentabilidade do cotista.

O BRCR11 foi criado em 2007 e até hoje permanece como um dos maiores FIIs do Brasil.

O fundo sofreu bastante com problemas em relação à vacância em sua história, por isso, apresentou ao longo dos seus 7 anos da bolsa uma grande volatilidade no valor de suas cotas.

Fundos logísticos e industriais

Investem principalmente em ativos do segmento logístico e da indústria em geral, tais como galpões logísticos, condomínios logísticos, condomínios industriais, depósitos, fábricas, entre outros.

Esta categoria pode ser considerada como uma boa opção para a formação da carteira do investidor, já que muitos destes fundos possuem ativos com contratos de longo prazo e contratos atípicos (diferenciados) que garantem maior estabilidade, em geral, aos cotistas.

Já imaginou ter o seu imóvel locado para grandes empresas, como por exemplo, a Ambev?

Pois é desta forma como os fundos imobiliários funcionam nesta classe de ativos.

Os fundos logísticos locam seus galpões para grandes empresas, que utilizam estes ativos como centro de distribuição.

O galpão registrado na imagem acima é do fundo GGRC11. Ele está localizado em Pelotas (RS), e é locado exatamente para a Ambev.

O GGRC11 é um bom exemplo de como funcionam os fundos imobiliários da classe logística.

O fundo possui uma série de ativos distribuídos por diversas cidades do Brasil, da Paraíba até o Rio Grande de Sul.

Observe, no vídeo abaixo, mais detalhes do imóvel do fundo localizado em Pelotas.

O fundo possui uma grande variedade de locatários, com nenhum deles representando mais de 20% de suas receitas, o que traz segurança ao cotista.

Todos os contratos do fundo são do tipo atípico, e o indexador com maior proporção na correção dos contratos é o IPCA.

Como de costume entre os fundos desta classe, o GGRC11 apresenta 0% de vacância.

O fundo foi criado em Maio de 2017, e apresenta um bom desempenho desde então.

Fundos de shoppings e varejo

Normalmente esta classe de FIIs investe em participações de shoppings centers, e podem deter participação em um ou vários shoppings.

Paralelamente, os fundos de varejo costumam investir em imóveis comerciais e lojas de rua, como imóveis locados para supermercados e/ou lojas de varejo em geral.

Com apenas R$100,00, é possível comprar cotas de fundos imobiliários donos de shoppings e lojas de varejo.

A grande vantagem deste tipo de fundo é que, via de regra, eles costumam apresentar vacância bastante reduzida.

Mesmo durante o auge da recessão econômica brasileira, muitos fundos imobiliários de shopping mantiveram a sua área vaga abaixo de 2%.

Isto representa como funcionam os fundos imobiliários de shopping e de varejo, e como estes ativos são resilientes.

Em face a esta maior segurança, o dividendo pago mensalmente neste tipo de fundo também costuma ser menor.

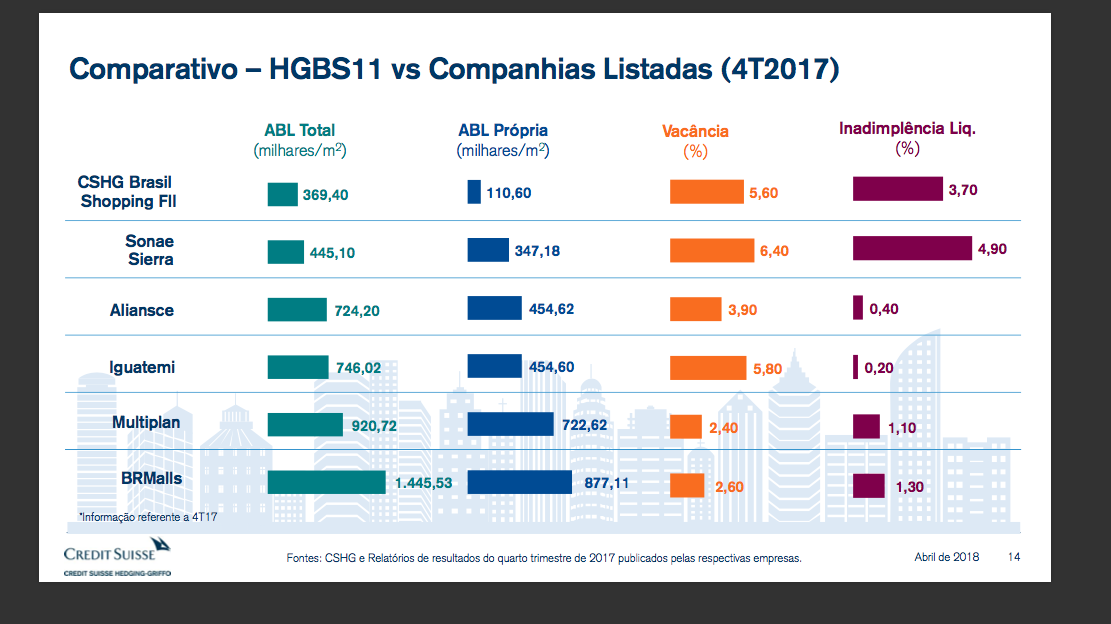

Um bom exemplo de fundo de shopping é o HGBS11, gerido pela Credit Suisse – Hedging Griffo.

O fundo possui 8 shoppings em 7 cidades diferentes e apresenta vacância reduzida.

Com receita recebida de mais de 1.800 lojistas, o fundo é altamente pulverizado.

Contando com gestão ativa, o fundo apresenta expressiva valorização desde a sua criação.

Os fundos imobiliários de shopping também possuem uma vantagem em relação às empresas listadas em bolsa deste setor. Eles, geralmente, possuem uma estrutura de custo menor que as empresas, portanto, o cotista pode ter um retorno maior que o acionista das empresas.

Fundos imobiliários de hospitais

Conceitualmente, estes FIIs são detentores de imóveis alugados para hospitais.

Existem poucos fundos nessa categoria, porém, a tendência é que no longo prazo mais opções de fundos imobiliários de hospitais surjam e o investidor tenha alternativas mais amplas de investimento neste segmento.

Um bom exemplo de fundo de Hospital é o HCRI11.

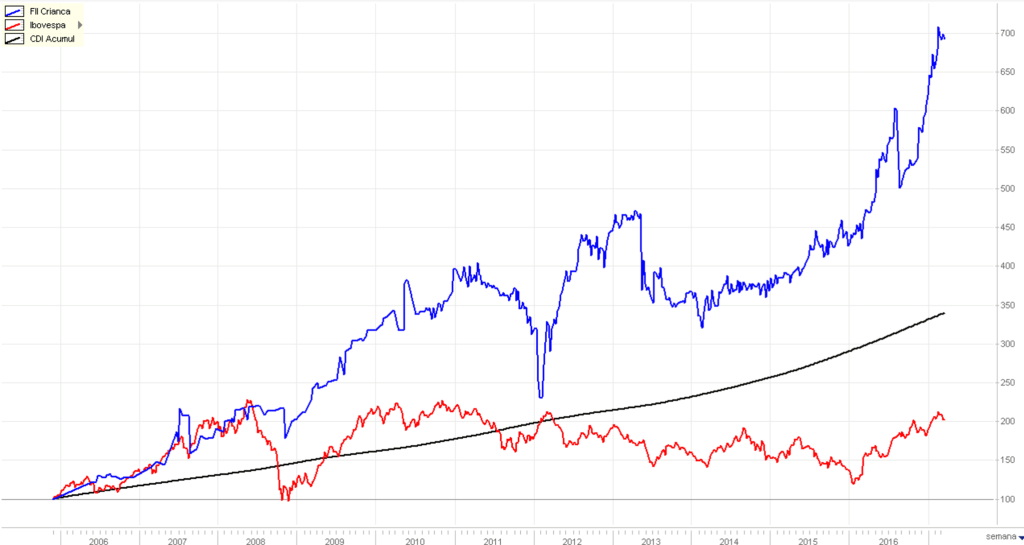

O Fundo foi constituído com o objetivo exclusivo de adquirir o imóvel onde funciona o Hospital da Criança, para sua exploração através de locação ou arrendamento.

O Hospital da Criança é um hospital pediátrico em funcionamento desde 1998, construído pelo Grupo NSL – Hospital Nossa Senhora de Lourdes.

O fundo é gerido e administrado pela BTG Pactual. Como pode ser visto acima, o fundo apresenta grande retorno desde sua criação.

No entanto, neste tipo de fundo é importante ficar atento ao risco do contrato não ser renovado, visto que toda a receita do fundo depende de apenas um locatário.

O contrato em questão vence no ano de 2020.

Fundos imobiliários educacionais

Investem de forma preponderante em imóveis alugados para universidades e centros educacionais.

Normalmente estes contratos são atípicos, de longuíssimo prazo e sem revisionais, os chamados “Built to Suit” e, dessa forma, são ativos interessantes para compor uma carteira, já que costumam ser mais conservadores e defensivos.

Um bom exemplo de como funcionam os fundos imobiliários educacionais é o FAED11, que loca imóveis para a Anhanguera Educacional.

Este fundo é composto por 3 ativos, todos com contrato firmado do tipo atípico. Os ativos são os seguintes:

- Taboão da Serra: Funciona como centro de educação a distância e também é utilizado pela Faculdade Anhanguera de Taboão da Serra. Oferece, em sua localização, cursos de graduação e de pós-graduação. O prédio conta com laboratório de saúde e de informática, biblioteca e anfiteatros com palco.

- Leme: Localização serve de centro de educação a distância e também abriga o Centro Universitário Anhanguera, com cursos de graduação presenciais. O prédio é equipado com laboratórios de biologia, de enfermagem, de fotografia, de microscopia, e de informática.

- Valinhos: Sede Administrativa da Anhanguera, e que abriga a presidência do Grupo.

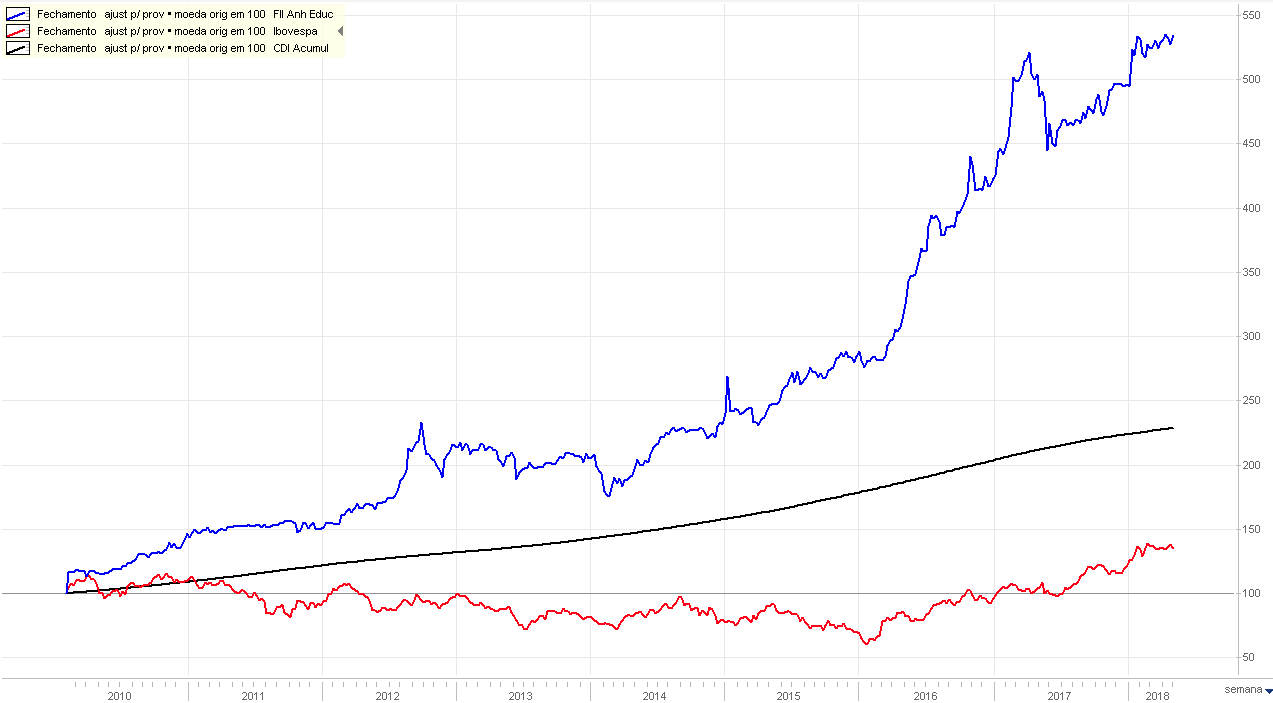

O fundo é gerido e administrado pelo BTG pactual, e teve uma expressiva valorização desde sua criação, como pode ser visto na imagem acima.

O valor da cota ajustada por provento multiplicou por mais de 5x em menos de 8 anos.

Fundos imobiliários de desenvolvimento

São um pouco diferentes dos fundos comuns e investem principalmente no desenvolvimento de projetos imobiliários residenciais para posterior venda.

Estes fundos, portanto, não lucram através de aluguéis mensais como a grande maioria dos fundos, mas sim com as receitas provenientes das vendas destes imóveis.

Este tipo de fundo imobiliário pode ser, portanto, considerado mais arriscado que os demais. E por conta disso, não é recomendado para todo tipo de investidor.

É importante destacar que estes fundos são bastante semelhantes às empresas de incorporação, com a diferença de que normalmente não operam alavancados e pagam dividendos maiores, com um alto payout, seguindo a legislação dos fundos imobiliários.

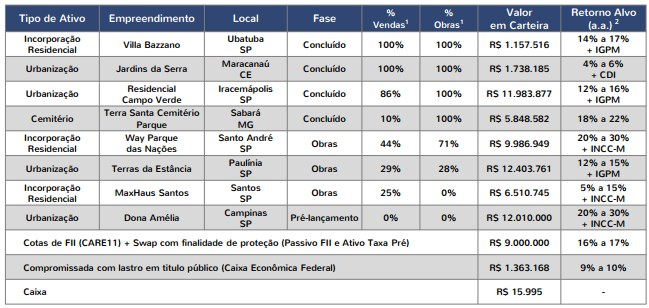

Um exemplo de fundo desta classe é o MFII11.

O fundo é gerido pela Mérito investimentos, e apresenta valorização superior ao CDI e ao Ibovespa desde a sua criação.

No entanto, mais uma vez é importante frisar que este tipo de fundo imobiliário não é adequado para qualquer investidor. E que é importante conhecer os riscos sobre este tipo de investimento.

Tipicamente, os focos do MFII11 e demais fundos de desenvolvimento são em desenvolver e vender empreendimentos para a população de baixa renda.

Os riscos, portanto, podem se assemelhar aos incorridos por empresas de construção civil.

Fundos de recebíveis imobiliários e ativos de dívida imobiliária

Os fundos de recebíveis imobiliários e dívida imobiliária investem especialmente em ativos de crédito imobiliário, como CRIs, LCIs, dentre outros.

Estes fundos podem ser boas opções para o investidor diversificar sua carteira e turbinar o seu retorno mensal, já que costumam também pagar dividendos elevados.

Podem ser considerados, também, uma alternativa à renda fixa, já que também são atrelados a títulos de dívida.

As principais vantagem em relação ao investimento tradicional em renda fixa são o maior retorno, e o fluxo mensal de dividendos.

É importante, entretanto, analisar com cuidado os ativos que fazem parte de um fundo de papel.

Alguns fundos imobiliários de recebíveis possuem maior risco que outros.

Os fundos mais conservadores são chamados de “high grade”. Possuem este nome pois os emissores da dívida possuem boa nota em relação ao seu risco de crédito.

Já os fundos mais arriscados são denominados “high yield”.

Este nome se dá pois, devido ao maior risco de crédito, estes emissores pagam um maior “yield”, ou um maior retorno. O maior retorno ocorre uma vez que o risco na operação é também maior.

É importante analisar, também, as garantias contidas em cada operação.

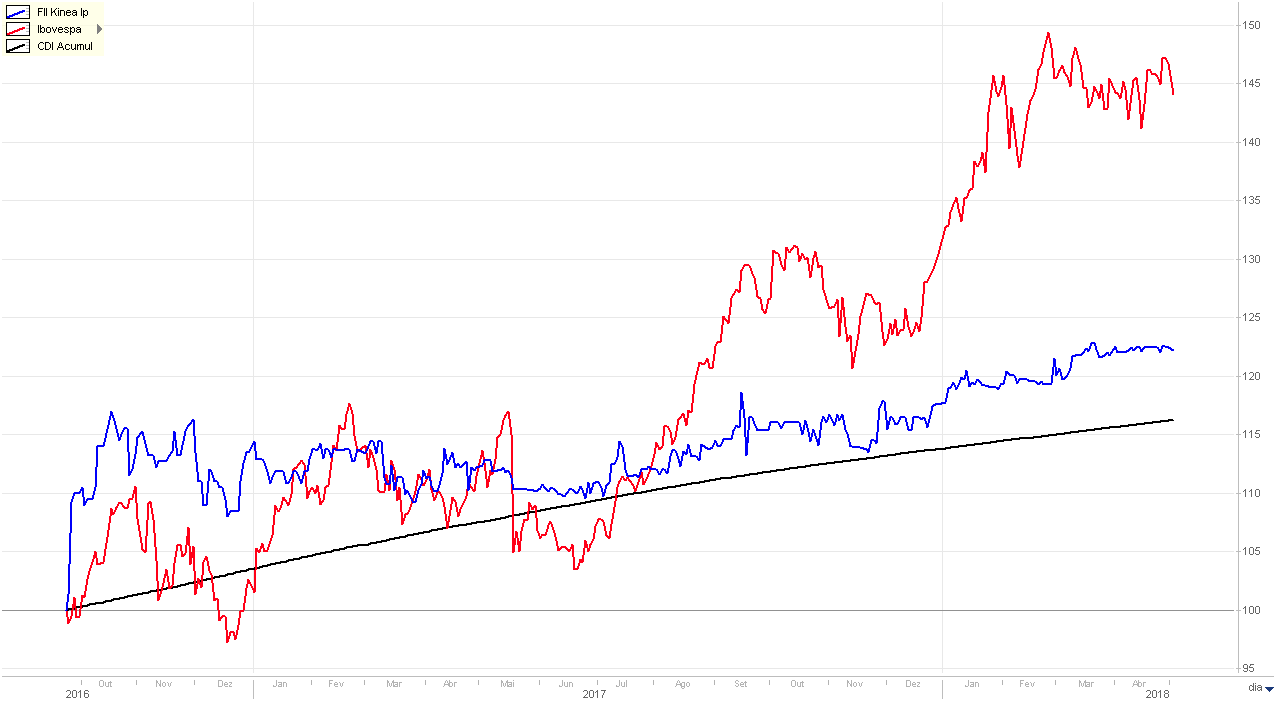

Um exemplo de fundo de recebíveis é o KINP11, gerido pela Kinea.

Este fundo imobiliário é, inclusive, um dos maiores da bolsa brasileira.

Os contratos são indexados à inflação, e possuem um perfil de investimento de baixo risco.

O Knip apresentou um retorno, até aqui, superior ao CDI, em linha com o objetivo do fundo.

Fundos de fundos

Finalmente, os fundos imobiliários de fundos imobiliários, como o próprio nome já diz, investem em outros FIIs e costumam ser uma boa opção para o investidor diversificar de forma expressiva sua carteira, além de reduzir custos e por vezes, adquirir ativos com desconto.

Há de se ressaltar, porém, que a carteira do fundo deve ser analisada profundamente, já que pode haver fundos de qualidade questionável dentro da mesma.

Os fundos de fundos também podem ser uma boa alternativa para o investidor iniciante.

Isto porque, mesmo com poucos recursos, ele consegue comprar uma cesta de fundos imobiliários.

Em vez de ter que comprar, por exemplo, 10 ativos diferentes, o investidor pode comprar a cota de um fundo de fundo que possua diversos fundos imobiliários dentro dele.

Como avaliar a qualidade de um FII

Após uma noção superficial das diferentes classes dos fundos imobiliários, saber como avaliá-los se faz uma questão fundamental na hora de se investir.

Neste processo, para se avaliar se um ativo tem qualidade e algum diferencial, é sempre necessário fazer alguns estudos, além de analisar o imóvel como um todo ou avaliar os ativos imobiliários que compõem sua carteira.

Em geral, para avaliarmos a qualidade de um imóvel precisamos verificar se este possui um bom padrão construtivo; se ele é bem localizado; se está situado numa região onde há demanda de seus potenciais inquilinos; se está com uma vacância controlada; se o imóvel possui diferenciais como garagens, restaurante, tecnologias, elevadores seguros e modernos; entre outras coisas.

Vantagens do FII

Da forma como funcionam os fundos imobiliários, o investimento nesta classe de ativos algumas vantagens importantes. Tanto em relação ao investimento em imóveis físicos, quanto em relação a outros tipos de investimento em portfólio, veremos a seguir algumas destas vantagens:

Liquidez

Os fundos imobiliários, quando comparados com o investimento direto em imóvel, possuem muito mais liquidez.

Eles são ativos negociados em bolsa, por isto, basta uma ordem de venda e em segundos você já terá concluído a venda do seu ativo.

Enquanto que com imóveis físicos, a venda demora meses, algumas vezes até anos.

Custos menores

Ao negociar imóveis físicos, há vários custos altos, como taxas de escrituração e corretagens que chegam a até 2% do valor da operação.

Já a corretagem para negociar fundos imobiliários através do Home Broker não costumam superar R$20,00.

Em alguns casos até, as corretoras isentam o investidor de qualquer taxa para investir em FIIs, ou cobram tão pouco quanto R$2,50.

Baixa volatilidade

Quando comparado com o investimento em ações, os FIIs possuem uma volatilidade muito menor.

Por exemplo, no dia do circuit breaker na bolsa de valores, em 18 de Maio de 2017, quando as ações chegaram a cair até 18%, o índice de FIIs registrava baixa de apenas 3%.

Por isso, o investimento em fundos imobiliários pode ser ideal para pessoas que estão iniciando na renda variável.

Vender parcelas do seu patrimônio

Imagine que todo o seu patrimônio está alocado em um imóvel no valor de R$ 1 milhão.

Então, você necessita, para uma questão médica, de um valor de R$300 mil reais para os próximos meses.

Você não poderá, por exemplo, vender uma parcela do seu apartamento para angariar os R$300 mil, você terá que vender todo o apartamento. Já caso você tenha o seu patrimônio investindo em fundos imobiliários, você pode vender a parcela que você achar adequada, e manter o resto do seu investimento.

Da forma como funcionam os fundos imobiliários, tornar-se muito mais prático vender os seus recursos.

Diversificação

Através do investimento em apenas um fundo imobiliário, com menos de R$100,00, é possível ser dono de um empreendimento com imóveis em diversas áreas do Brasil.

Já com o investimento em imóvel real, tem que se juntar uma quantia considerável de dinheiro, para comprar apenas um imóvel e ficar exposto a um risco bastante concentrado.

No Podcast abaixo, discute-se mais sobre as vantagens dos fundos imobiliários e sobre se este investimento vale a pena para o investidor de longo prazo.

Alguns pontos para se atentar ao investir em FIIs

Obviamente os FIIs também possuem, assim como qualquer outro investimento, riscos. É, portanto, importante se atentar a estes riscos.

Dois dos principais riscos ao se investir em FII são:

Inadimplência: Os locatários podem se tornar inadimplentes e deixar de pagar o aluguel devido ao FII. Desta forma, isso pode comprometer as receitas e distribuições dos fundos imobiliários. Por isso, atente-se a quais são os locatárias dos fundos de investimento, e analise os seus riscos de crédito.

Vacância: O investimento em fundos imobiliários está exposto ao ciclo imobiliário geral da economia. Por isso, é comum ocorrerem alguns picos de vacância. É importante, dessa forma, sempre analisar a qualidade e a demanda pelo imóvel de um fundo imobiliário, de forma a mensurar o risco de uma vacância elevada.

Para diluir esses riscos, é importante diversificar a sua carteira de fundos imobiliários.

Adquirindo, por exemplo, FIIs de diversos setores e expostos a diferentes riscos. Uma vez que concentrar em apenas um setor pode ser muito arriscado.

Ainda outra forma de diversificar, é dando prioridade a fundos multi-imóveis e multi-inquilinos, que possuem, naturalmente, uma diversificação mais elevada. Ou então, comprando fundos de fundos, que estão expostos a diferentes riscos.

IFIX

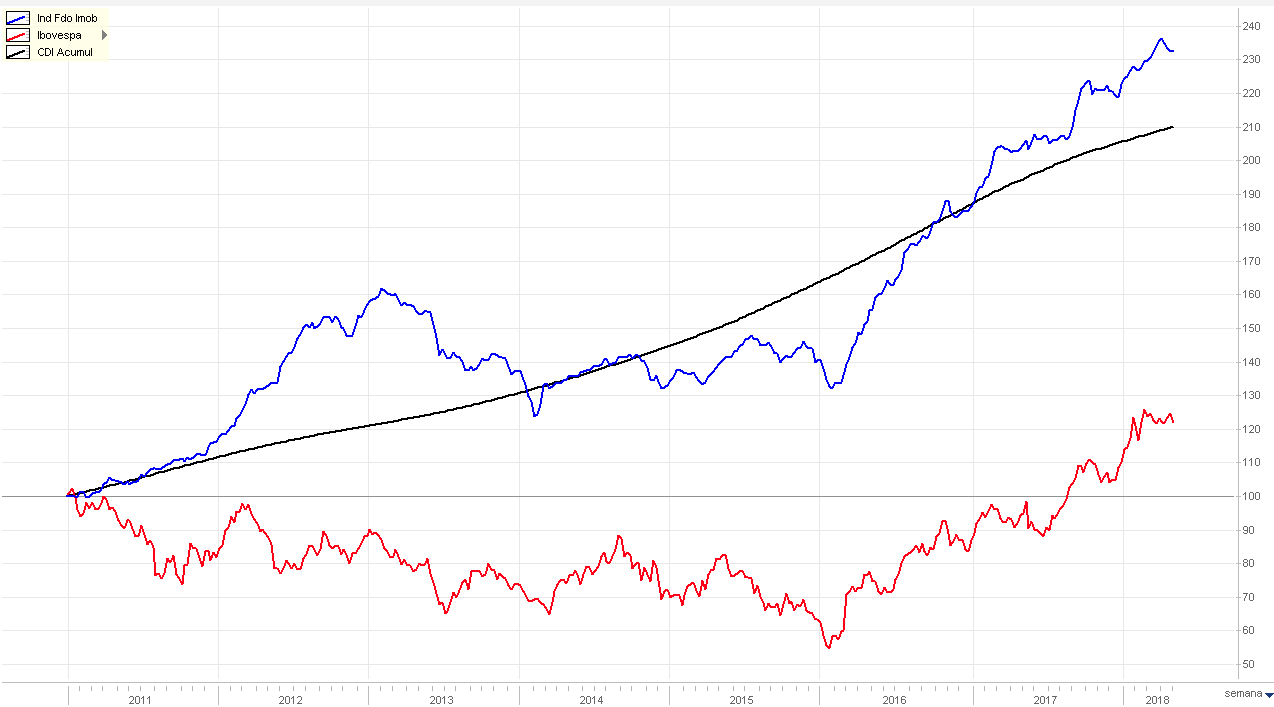

O IFIX é o índice dos fundos imobiliários. Ele foi criado uma vez que existia a necessidade de medir a rentabilidade deste tipo de investimento, que cresce exponencialmente no Brasil.

Assim como o Ibovespa mede a rentabilidade do investimento em ações, o IFIX mede a dos fundos imobiliários.

O índice é ponderado de acordo com a participação de cada empreendimento na bolsa.

Por exemplo, fundos grandes possuem maior participação no IFIX do que fundos de baixa capitalização.

Dessa forma, a rentabilidade pode ser melhor auferida para o mercado como um todo.

É interessante analisar o histórico do IFIX, desde sua criação o índice supera o Ibovespa e o CDI.

Portanto, isto mostra como os fundos imobiliários são uma alternativa atraente de investimento.

Ainda mais considerando que o investimento em FIIs possui uma menor volatilidade do que o investimento em ações. Portanto, podem ser considerados menos arriscados.

Conclusão sobre como funcionam os fundos imobiliários

Fica bastante visível, portanto, que os FIIs são um instrumento bastante eficiente em gerar renda e entregar rentabilidade elevada ao investidor no longo prazo. Dessa forma, são excelentes opções de ativos na carteira de qualquer investidor.

Com o estudo adequado e uma análise bem-feita dos principais fundos imobiliários e suas principais características, certamente qualquer pessoa pode se tornar apta a aplicar seus recursos nestes veículos financeiros e obter retornos satisfatórios ao longo do tempo.

Portanto, da forma como funcionam os fundos imobiliários, eles são uma boa alternativa para o investidor de longo prazo.