Fronteira eficiente: conheça a teoria de risco de Harry Markowitz

Fronteira Eficiente é um termo que muitos investidores certamente já ouviram falar. Contudo, poucos sabem ao certo o que isso significa.

Buscar reduzir o risco de um investimento, obtendo o máximo de Return on Investment (ROI) é o desejo de todo investidor. Uma maneira de unir esses dois fatores é através da fronteira eficiente.

O que é fronteira eficiente?

Fronteira Eficiente é um conceito apresentado por Harry Markowitz. Nele é apresentado que o risco de uma carteira não é dado simplesmente pela média dos ativos individuais, mas sim pela diversificação da carteira de investimento como um todo.

Para se chegar em uma conclusão, essa teoria envolve três grandes fases, sendo elas:

- Análise dos títulos – Onde é analisado individualmente cada ativo, levando em consideração o valor intrínseco do mesmo e sua taxa de atratividade.

- Análise da carteira – Nessa fase é avaliado o retorno esperado bem como o risco de um conjunto de ativos;

- Seleção da carteira – Onde é realizado um estudo avaliando a melhor combinação dos ativos analisados. Então cria-se uma sugestão sobre a melhor alocação de ativos dentro de uma carteira que maximize a satisfação do investidor.

No modelo de Markowitz, a maximização da satisfação do investidor é definida no que ele chama de “investidor racional”. Ou seja, obter maior rentabilidade e menos risco nos títulos de renda variável.

O que é o risco de uma carteira?

O risco de uma carteira é, de forma geral, o potencial de perda ou ganho em uma cesta de ativos. Para se medir esse risco existem diversas métricas, sendo a mais conhecida o desvio-padrão.

Todavia, não se pode calcular o desvio-padrão de uma carteira apenas somando as médias dos desvios dos ativos isoladamente. Isso se dá, porque há uma correlação entre as movimentações dos mais variados ativos financeiros.

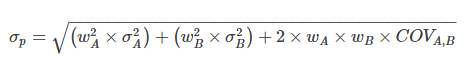

Foi justamente para encontrar uma maneira de mensurar o risco de uma carteira que surgiu o modelo de Markowitz, também conhecido como modelo portfólio. Nele é levado em consideração a equação do risco de uma carteira de dois ativos chamados A e B:

Nessa fórmula, Op é o desvio-padrão da carteira. O w é o peso de um determinado ativo na carteira, quanto mais alto é o percentual de um ativo, mais peso ele tem na carteira. Já o o² é a variância do ativo e o COV é a covariância de um ativo com outro.

O que o cálculo da fronteira eficiente demonstra?

Ao se aplicar esse cálculo é possível ver que quanto mais o investidor diversifica sua carteira, escolhendo ativos de correlação negativa, mais ele reduz o risco da carteira.

Além do risco diversificável existe também o risco não diversificável que é decorrente de questões sistêmicas como uma crise financeira, um problema macroeconômico, um desastre ambiental, entre outros.

Entendendo o princípio da dominância na fronteira eficiente

Sabendo que a teoria de Markowitz visa diminuir o risco diversificável, é preciso entender um pouco mais sobre o princípio da dominância.

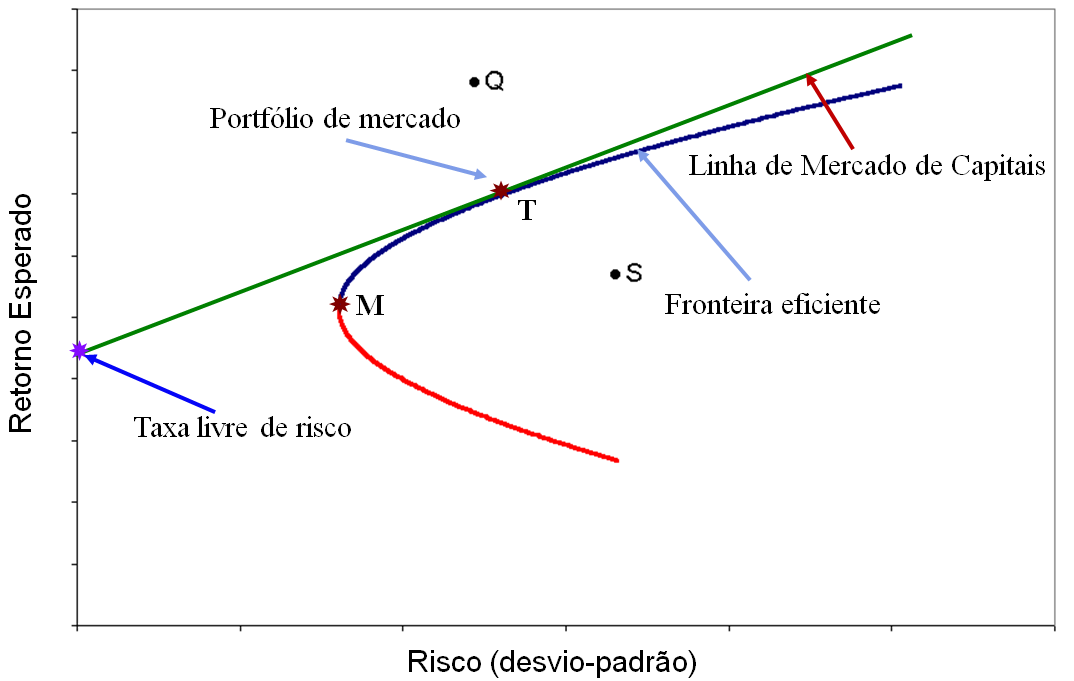

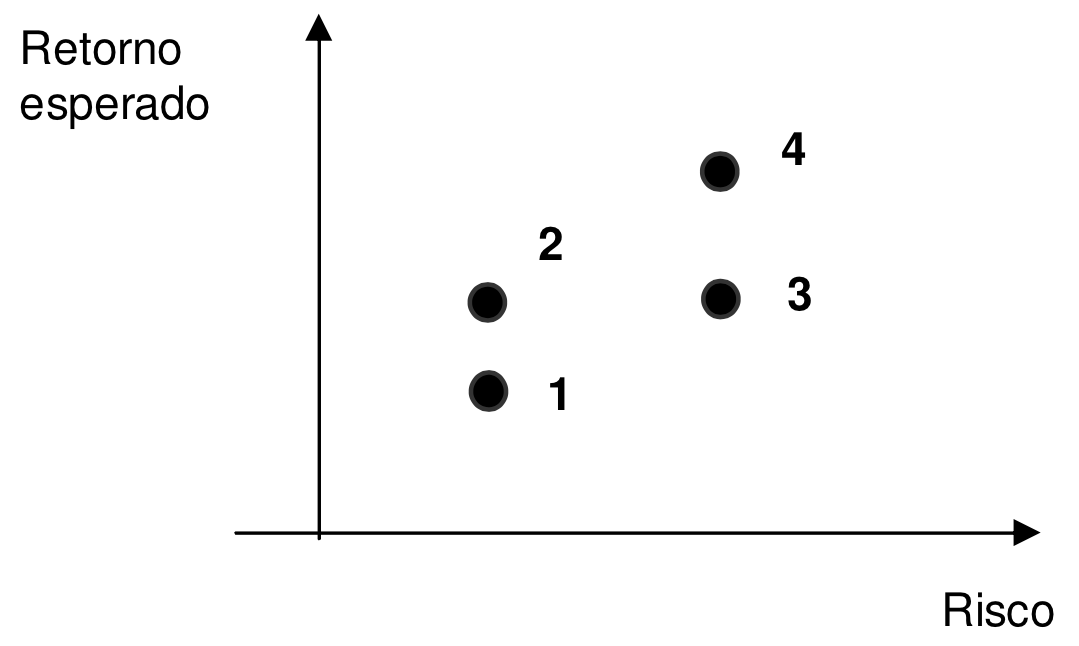

Esse princípio afirma que um investidor racional procura sempre um ativo que oferece um maior retorno a um menor risco. Observe a figura abaixo:

Note que o ativo 4 possui um maior retorno, mas também possui um maior risco. Já o ativo 1 possui um menor retorno com menos risco. Todavia ao comparar os ativos 4 e 3 conseguimos ver que ambos possuem o mesmo grau de risco, porém com retornos diferentes.

O mesmo ocorre com os ativos 1 e 2. Desse modo, ao se compor uma carteira é necessário avaliar todas essas combinações, encontrando a Carteira de Mínima Variância (CMV) ou carteira eficiente. Encontrar o CMV é o mesmo que encontrar o portfólio ótimo.

E, a partir da CMV, ao se avaliar todas as combinações e encontrar um ponto que possui o menor nível de risco para qualquer retorno superior ao da CMV, será encontrado a Fronteira Eficiente de Markowitz. Desse modo podemos observar a importância de diversificar investimentos.

Foi possível saber mais sobre fronteira eficiente? Deixe suas dúvidas nos comentários abaixo.