Fiikipedia: Principais fundos imobiliários do IFIX versus CDI

Excepcionalmente, nesta semana, vamos antecipar a nossa Live sobre fundos imobiliários para hoje (05/nov), visto que teremos na 5ª feira (08/nov) o 2º Congresso de FIIs, que será realizado presencialmente em São Paulo.

Aproveite as últimas vagas e faça sua inscrição

Conforme prometido, vamos receber, mais uma vez, ANDRÉ BACCI, que irá tratar dos últimos acontecimentos em MFII11 (Mérito Desenvolvimento Imobiliário) – foi uma tradição a presença dele desde o momento do stop order em julho/18 e, agora que o fundo voltou a negociar e distribuir renda, além do fato de ter publicado um novo relatório gerencial com dados atualizados, é justo que façamos este acompanhamento junto ao mercado.

Vocês já sabem, mas é válido reforçar que o espaço das nossas Lives sobre FIIs é livre a todos que queiram debater este e outros temas. Estamos abertos a todos que trabalham em prol do desenvolvimento da indústria de FIIs no Brasil.

E, por fim, vamos usar também uma parte da transmissão ao vivo para falarmos sobre as últimas ofertas públicas (follow-on) que chegaram no mercado nas últimas semanas.

Link Direto para a Live – 05 de novembro de 2018 às 21h

Hoje, vamos fechar a trilogia sobre o IFIX, e nada mais adequado do que fazermos uma comparação histórica do IFIX versus CDI, que é o principal índice de referência (benchmark) do mercado brasileiro.

Sabemos que alguns investidores ainda são reticentes em comparar os fundos imobiliários com o CDI. De fato, não é apropriada a comparação simples e direta, sem um juízo de valor mais adequado.

Toda e qualquer comparação visa medir a eficiência histórica de algum produto. O CDI, no Brasil, é uma importante referência – basta olhar nas plataformas de investimentos de corretoras e bancos que é comum encontrar, em suas lâminas, este indicativo.

Quero crer que, com o tempo, este benchmark mude a régua para o IMA-B ou qualquer outra referência que possa colocar a inflação na conta, ainda mais no caso dos FIIs.

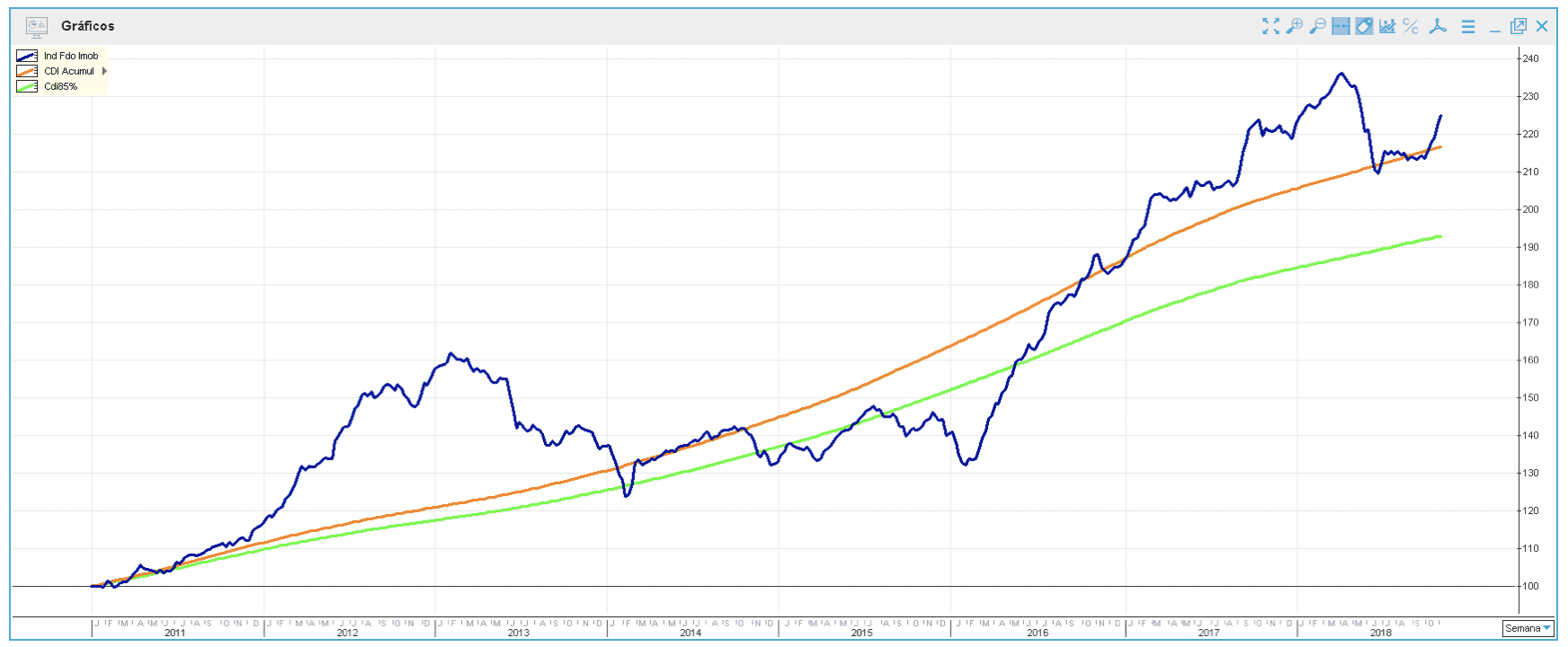

Antes de mais nada, vejamos como foi o comportamento do IFIX, desde quando foi criado, em 2011, frente ao CDI (base 100 e 85).

Legenda: AZUL (IFIX) – LARANJA (CDI 100%) – VERDE (CDI 85%)

Apesar de não tão expressivo, o resultado foi positivo nestes 7 anos, mesmo considerando a volatilidade. Na prática, quem buscou uma diversificação ampla pelo IFIX teve um retorno interessante frente às aplicações mais tradicionais, portanto, acima da média geral do mercado brasileiro.

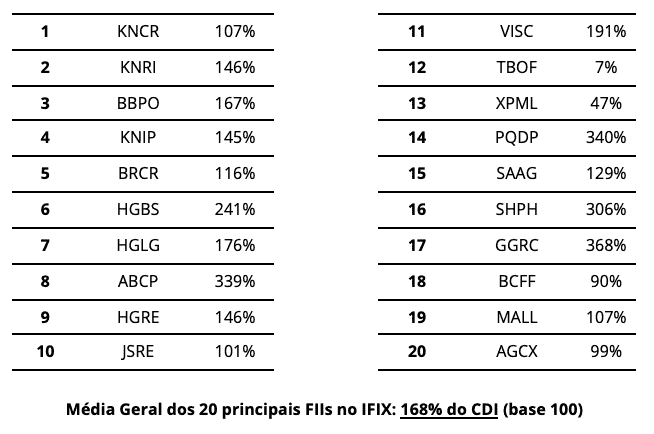

No entanto, a tabela abaixo coloca uma lupa apenas nos 20 principais fundos com peso no IFIX – todos eles foram abordados nas últimas duas semanas em nosso periódico do Fiikipedia.

Veja o resultado apurado desde o IPO de cada fundo, considerando apenas a referência do CDI (base 100).

IMPORTANTE: Vale reforçar que rentabilidade passada não é garantia de rentabilidade futura.

Os resultados acumulados (cota + renda) de um fundo imobiliário são dinâmicos, porém, todo investidor deve buscar a diversificação seletiva, isto é, procure ficar o mais tempo possível próximo aos FIIs de melhor qualidade que consigam comprovar uma boa tese de investimentos.

Há de se tirar muitas conclusões com base neste tipo de estudo. Particularmente, gosto sempre de dizer uma frase e a constatação está aí:

“Não estudar absolutamente nada nos fundos imobiliários irá te deixar na média do mercado, e isso por si só, é BOM. Estudar e acompanhar irá te deixar acima da média, o que é EXCELENTE”.