Fiikipedia: Imposto de Renda nos Fundos Imobiliários Parte 3

Chegamos, então, ao último artigo dedicado a Imposto de Renda em Fundos Imobiliários. Espero que tenham gostado.

Antes de iniciarmos o artigo, fica a sugestão sobre 4 sites que oferecem ferramentas para a realização desse processo.

- irpfbolsa.com.br

- sencon.com.br (CALC1)

- irtrade.com.br

- mycapital.com.br

Lembrando que a Suno Research é independente e não possui qualquer relação direta ou específica com nenhum dos web sites citados acima

PREENCHIMENTO DA DECLARAÇÃO

Anualmente, devemos apresentar a Declaração de Ajuste do Imposto de Renda, lembrando que, mesmo que o cliente não atinja os demais critérios que o obriguem a apresentar sua declaração de imposto de renda, só o fato de ter operado em bolsas de valores, de mercadorias, de futuros e assemelhadas, torna-se compulsória a apresentação da declaração.

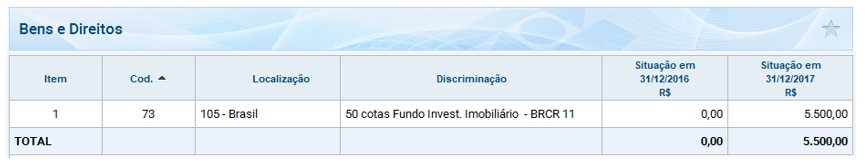

Deverá declarar as cotas que detém de cada Fundo Imobiliário (número de cotas e valor de aquisição do investimento). Lembre-se de que o investimento não sofre correção, portanto, o valor a ser reportado é o obtido pela multiplicação do número de cotas pelo preço médio de aquisição, ou reduzido por eventuais amortizações ocorridas.

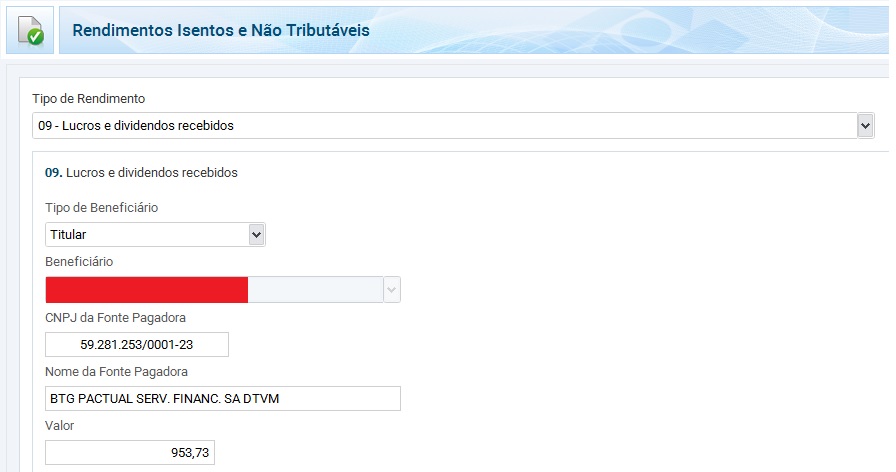

Os rendimentos recebidos no ano calendário anterior deverão ser reportados como Rendimentos Isentos e Não Tributáveis no Quadro 9 – Lucros e dividendos recebidos.

Não está errado caso o contribuinte informe os rendimentos no Quadro 26 – Outros.

Na Declaração de Renda Variável há um quadro específico para Fundos de Investimento Imobiliário.

Note que existem campos que admitem o lançamento de valores e outros que serão atualizados automaticamente.

O primeiro campo que devemos lançar é, no mês de janeiro, o Resultado Negativo até o Mês Anterior (se houver prejuízos de exercícios anteriores).

IMPORTANTE: Atenção porque esse valor não é transportado automaticamente da declaração do ano anterior, logo, deverá ser registrado pelo próprio contribuinte.

Também devemos reportar o resultado líquido, mês a mês; o imposto retido na fonte no mês de referência e o imposto pago pelo contribuinte.

Os demais campos serão alimentados pelo sistema e compensam prejuízos anteriores até a sua exaustão.

OPERANDO O MERCADO COM EFICIÊNCIA FISCAL

Para quem possui uma carteira de Fundos Imobiliários, é possível, em determinadas circunstâncias, postergar o pagamento do imposto de renda sobre um lucro auferido em determinado mês.

Suponha que um investidor tenha cotas de dois fundos na sua carteira.

- 100 cotas do Fundo ABCD11 com custo de aquisição de R$ 100,00 por cota.

- 120 Cotas do Fundo RSTU11 com custo de aquisição de R$ 130,00 por cota.

Em determinado mês, as cotações dos dois fundos são:

- Fundo ABCD11 – R$ 135,00/cota

- Fundo RSTU11 – R$ 106,00/cota

O Investidor decidiu vender 75 cotas do ABCD11 a R$ 135,00 auferindo um lucro de R$ 2.625,00 (75 cotas * R$ 35,00), o que implicará que ele tenha que recolher o valor de R$ 524,50 (20% sobre o lucro deduzindo R$ 0,50 que foi retido na fonte pela corretora).

Para evitar o pagamento do IR devido basta que ele venda, no mesmo mês, 110 cotas do RSTU11 a R$ 106,00 por cota. Nesse caso ela produzirá um prejuízo de R$ 2,640,00 (R$ 24,00 * 110) e haverá a retenção de IRRF no valor de R$ 0,58.

O Investidor não desejava vender as suas cotas do RSTU11 pois acredita que o potencial de valorização desse fundo é promissor. Basta ele recomprar, nos dias seguintes, as mesmas 110 cotas que vendeu.

Provavelmente conseguirá recomprá-las por um preço muito próximo do que vendeu. Seu custo operacional nessa operação será muito baixo (algumas corretoras nem cobram corretagem sobre FII s).

O mais importante é que deixou de recolher o IR devido (R$ 524,50) nesse momento e só terá tributação quando vender as cotas do RSTU11 que, agora, estarão com um custo de R$ 108,00, aproximadamente.

Ainda terá um crédito de IRRF de R$ 1,08 que poderá ser compensado posteriormente bem como um prejuízo a compensar de R$ 15,00 (R$ 2.640,00 – R$ 2.625,00).

IMPORTANTE: Perceba que isto não é uma recomendação e se trata apenas de uma observação didática de mecanismos que podem ser usados para que se tenha mais eficiência tributária em determinados casos.

ESPERO POR VOCÊ!

Sua presença é muito importante: Inscreva-se em nosso canal e participe ao vivo.