Muita gente se pergunta: como investir em ações? No início, pode parecer bastante complicado. Essa “primeira impressão” naturalmente afasta possíveis investidores do mercado de capitais por acreditarem que aplicar recursos na bolsa é um processo complexo, burocrático e inacessível.

Porém, se o investidor seguir alguns passos simples e práticos, é possível começar a investir em ações sem muita dificuldade e com pouco dinheiro.

Para investir em ações na bolsa de valores é simples, tudo o que o investidor precisa é abrir uma conta em uma corretora, transferir o dinheiro reservado para investimentos e começar a investir. Esta corretora pode ser independente ou ligada a bancos comerciais.

Ou seja, mesmo os grandes bancos possuem também suas corretoras e para aqueles investidores que desconfiam da solidez financeira de instituições menores, abrir a conta nas corretoras de grandes bancos pode ser uma boa porta de entrada.

Para aprender como investir em ações na bolsa de valores é importante seguir alguns passos entre eles:

-

Abrir uma conta na corretora

Abrir uma conta na corretora

-

Transferir o valor desejado

Transferir o valor desejado

-

Escolher o ativo que deseja investir

Escolher o ativo que deseja investir

-

Realizar a operação no Home Broker

Realizar a operação no Home Broker

Abrir uma conta na corretora

Para começar a investir em ações é preciso abrir uma conta em uma corretora de valores.

No Brasil, existem várias instituições que estão autorizadas, por isso, é importante avaliar as vantagens oferecidas e as taxas cobradas nas transações financeiras.

A pesquisa é essencial para encontrar aquela que esteja mais adequada segundo os objetivos e perfil. Afinal, algumas corretoras podem acabar cobrando altas taxas de corretagem, que pode comprometer a rentabilidade da carteira.

Transferir o valor desejado

Após o investidor realizar o processo de abertura da conta na corretora, sendo que esse processo normalmente exige apenas o envio de alguns documentos e o preenchimento, e assinatura de alguns formulários, o investidor deve transferir o dinheiro nesta conta para poder iniciar os seus investimentos.

Escolher o ativo que deseja investir

Dado que a transferência foi feita, é preciso escolher o ativo que se pretende adquirir. Essa escolha é bastante importante, pois pode determinar a rentabilidade dos investimentos.

Nesse sentido, em primeiro lugar, os investidores costumam determinar se vão aderir à análise técnica, avaliando as movimentações diárias do mercado, ou análise fundamentalista, considerando os indicadores e múltiplos da companhia.

Realizar a operação no Home Broker

Essa é uma plataforma digital que possibilita a negociação de ações e outros ativos financeiros na bolsa de valores de forma eletrônica, via internet.

Geralmente as corretoras disponibilizam uma plataforma conhecida como “Home Broker” e essa plataforma permite a negociação de ações ou fundos imobiliários, por exemplo.

Os home brokers podem diferir de uma corretora para a outra, mas o investidor após algum tempo acaba se acostumando e caso tenha algum problema, ou não compreenda o sistema, falar com o atendimento da corretora e pedir auxílio pode ser necessário.

Existem corretoras que oferecem apenas o home broker aos seus clientes, a plataforma de negociação de ações, e pouco oferecem em relação a outros produtos, como fundos de renda fixa, CDB’s etc.

Assim, investidores que desejam ter uma parcela do capital investido em renda fixa, deveriam procurar corretoras que ofereçam além do home broker opções de fundos de investimento, instrumentos de renda fixa, tesouro direto, etc.

Existem muitas corretoras disponíveis para quem deseja começar a investir em ações, cada uma delas com suas particularidades e características, como custos e preços diferenciados, diferentes plataformas, qualidade de atendimento, produtos oferecidos, solidez financeira, etc.

Além da questão da saúde financeira da corretora, o investidor deve avaliar os serviços e a variedade de produtos que a corretora oferece, justamente para ter certeza que ela disponibiliza o que o investidor procura.

O investidor deve priorizar instituições lucrativas e evitar as corretoras que só operam no prejuízo, já que essas estão demonstrando fragilidade financeira.

Para depositar o dinheiro na conta da corretora, é importante avaliar as regras de cada instituição. Normalmente, as corretoras exigem que as transferências bancárias, TED ou DOC, e os recursos tenham origem exclusiva na conta do titular.

Normalmente o investidor não poderá fazer depósitos no caixa do banco na sua conta na corretora, e sim deverá realizar uma transferência online.

Dado que o dinheiro esteja na corretora, após realizar o login no website da corretora de valores, o investidor pode utilizá-lo para realizar diversos tipos de investimento, entre eles a compra de ações.

Home broker

Geralmente tudo que o investidor precisa fazer para comprar uma ação através de um homebroker é digitar o código de um papel, no sistema do homebroker, escolher a quantidade de ações, o preço e enviar a ordem.

Por exemplo, se o investidor deseja comprar 100 ações da cervejaria Ambev, que tem suas ações negociadas através do código ABEV3, no homebroker o investidor deverá digitar o código “ABEV3”, digitar a quantidade de papéis que deseja, no caso, 100, e o preço por ação.

Caso o investidor queira comprar a mercado, ou seja, pagando o preço que está sendo ofertado, a ordem será executada imediatamente. Por outro lado, se o investidor escolher um preço inferior, a ordem pode levar algum tempo até ser executada.

Após a ordem ser executada o investidor passa a ser oficialmente um acionista da companhia e terá, a partir de então, direito de participar de seus resultados, através de dividendos, etc.

Caso o investidor necessite ou deseje vender suas ações em algum momento, o processo é o mesmo, mas na hora de enviar a ordem, deve ser enviada com a característica de venda.

Vale lembrar que a cada negociação de ações na bolsa de valores a corretora escolhida irá cobrar uma comissão pelas negociações por ela executadas.

Este custo é chamado de corretagem e pode variar de um custo muito baixo para valores elevados, e dependerá da corretora que o aplicador escolheu.

Taxas de corretagem

Para o pequeno investidor, que deseja começar investindo valores relativamente baixos mensalmente, escolher uma corretora com custos reduzidos se faz totalmente necessário, e dessa forma, evitar aquelas muito caras é imprescindível.

Há corretoras que cobram taxas de corretagem que superam os R$ 20,00 para uma negociação, o que pode pesar bastante no bolso do pequeno investidor, e outras que chegam a cobrar menos de R$ 2,00.

Portanto, realizar uma pesquisa de preços e custos é importante, principalmente se o investidor deseja começar aplicando pouco.

Por outro lado, investir através de uma corretora apenas por ela ser bastante barata, mas sem conhecer sua marca, seu histórico, sua solidez e saúde financeira também não é recomendável, e pesquisar sobre a instituição, avaliar a solidez da empresa, seu histórico no mercado, é uma atitude correta.

Apesar de a corretora ser apenas uma instituição que faz a intermediação e permite a negociação das ações, e as ações, e os ativos do investidor estarem custodiados na “Câmara de ações” (Antiga CBLC).

Ou seja, o investidor não perderá suas ações – caso a corretora venha a falir, o dinheiro que o investidor possui parado na conta da corretora pode ser perdido, e essa situação toda gera uma dor de cabeça desnecessária, por isso, é melhor evitá-la.

Ações são apenas uma das inúmeras alternativas possíveis para aqueles que pretendem investir, entre a poupança, tesouro direto, fundos multimercado, fundos de investimento e demais opções de investimento.

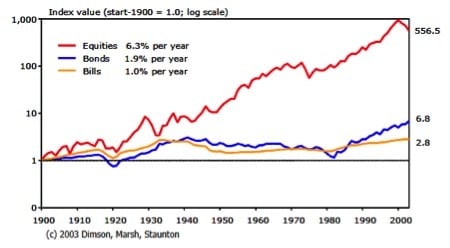

O racional por trás do investimento em ações é que essa alternativa, historicamente, considerando retornos de longo prazo, apresenta a maior taxa de retorno, tanto no Brasil, quanto ao redor do mundo.

O estudo “Triumph of the Optimists” de Elroy Dimson, professor da London Business School, publicado em 2003, avaliou o retorno do mercado acionário em comparação com investimentos em instrumentos de dívida (renda fixa) num período de até 100 anos e o resultado mostrou o que já esperávamos: o investimento em ações foi a opção mais rentável.

Nos Estados Unidos, por exemplo, o maior mercado do planeta, o investimento em ações gerou um retorno de cerca de 6,3% ao ano em termos reais (livres de inflação) no período de 1900 a 2000, enquanto o investimento em títulos públicos (bonds) entregou um retorno de menos de 2% ao ano em termos reais.

No Brasil, apesar de historicamente termos observado taxas de juros bastante elevadas, o que fez com que a renda fixa durante alguns períodos tenha sido uma opção mais rentável, se considerarmos as boas empresas, sendo lucrativas, e possuem boas métricas de rentabilidade, o retorno das ações foi muito maior.

Neste caso, no Brasil, ao contrário dos EUA, investir em um fundo passivo que segue o desempenho do principal índice do mercado de ações pode não ser uma boa ideia, e avaliar e investir em ações de boas empresas é fundamental para o investidor obter retornos diferenciados no longo prazo.

Podemos citar como exemplo as ações do Bradesco, grande e consolidado banco brasileiro com mais de 70 anos de história.

O Bradesco se mostrou ao longo do tempo um investimento muito rentável e entregou um retorno muito maior que a renda fixa em sua história.

Para termos uma ideia, R$ 100,00 aplicados em ações do Bradesco em 1995 teriam se tornado cerca de R$ 12.000,00 hoje, caso o investidor tivesse reaplicado todos os dividendos do período. Na renda fixa, considerando 100% do CDI o investidor teria acumulado cerca de R$ 3.500,00.

Esse ótimo desempenho de ações ainda se reflete em inúmeras outras empresas lucrativas, como Itaú, Ambev, Ultrapar, Lojas Renner, Klabin, Hering, dentre muitas outras.

Por outro lado, apesar de ser um investimento mais rentável, as ações tendem a ser o mais volátil dos investimentos. Desta forma, mesmo boas ações podem perder valor no curto prazo. É possível que as ações negociem com perdas mesmo durante períodos longos e o investidor deve sempre estar ciente disso.

Por exemplo, para termos uma ideia do período em que um investidor pode ter de carregar prejuízos, o Ibovespa demorou 9 anos para superar a sua cotação máxima alcançada em 2008.

Somente em 2017 aquele valor foi superado.

Na prática, um investidor que aplicou em um fundo de investimento em ações indexado ao Ibovespa, ou seja, que segue o desempenho do mesmo, amargou uma posição de prejuízo por quase 10 anos

É importante lembrar que não existem garantias de ganhos no mercado acionário, mas escolhendo boas empresas, é muito provável que o investidor obterá ganhos acima da média e terá uma maior tranquilidade no mercado.

Investidores que selecionam ações de maneira equivocada, optando por empresas ruins, em situações deterioradas e que não são lucrativas podem apresentar perdas em seus investimentos mesmo no longo prazo.

Conte com ajuda profissional e encontre as melhores oportunidades de investimento em ações da bolsa brasileira.

Conheça agora o Suno Ações

O indivíduo que deseja saber como começar a investir na bolsa deve ter o conhecimento que existem custos atrelados a esta atividade.

Os principais custos que serão incorridos por aqueles que investem em ações são a taxa de corretagem, os emolumentos e taxas cobradas pela B3 (a Bolsa aonde são negociadas as ações), os impostos que incidem sobre o valor da corretagem, a taxa de custódia e o imposto de renda.

A taxa de corretagem varia de corretora para corretora.

Cada corretora tem as suas práticas comerciais, mas é raro encontrar corretoras que cobrem mais do R$20,00 de corretagem por ordem executada.

Desta forma, quanto maior for o volume negociado, maior será a diluição deste custo.

A B3 cobra uma série de taxas para cada ordem executada: emolumentos, taxa de registro e taxa de liquidação. Estas taxas não são representativas e representam um percentual de cada transação.

O investidor também irá incorrer em impostos como ISS, PIS e COFINS que incidem sobre o valor da corretagem, respectivamente representa 5%, 0,65% e 4% do custo de corretagem.

Algumas corretoras cobram taxa de custódia que pode ser um valor fixo ou um percentual do valor investido.

É cada vez mais comum as corretoras isentarem os seus clientes desta taxa. Além disso, o investidor deve pagar imposto de renda caso venda suas ações com lucro. O imposto equivale a 15% dos ganhos.

Vale lembrar que o investidor pode vender até R$20 mil por mês em ações isento de imposto de renda.

O investimento em ações naturalmente possui riscos, sendo os principais:

- Oscilação de preços das ações;

- Risco país;

- Riscos de Obsolescência;

- Riscos regulatórios;

- Risco Inflacionário.

Oscilação de preços das ações

É importante o investidor ter em mente que os preços das ações flutuam, tanto positivamente, quanto negativamente e não existem garantias de que as ações irão entregar retornos positivos para o investidor, em especial no curto prazo.

Dessa forma, caso o investidor aplique R$ 1.000,00 nas ações de uma empresa, e essas ações sofram quedas durante meses, seja por uma crise econômica, algum nervosismo em relação aos mercados, ou por algum problema na empresa, o investidor verá suas ações valerem menos, e seus R$ 1.000,00 poderão estar valendo R$ 800,00, R$ 700,00 ou até menos.

Porém, empresas lucrativas tendem a se valorizar, e mesmo que o investidor enfrente perdas no curto prazo, no médio e longo prazo o retorno deve ser positivo, mas novamente, não existe garantia disso.

O mercado não sobe em linha reta, as ações não sobem em linha reta, dentro de um período de 10 anos, onde as ações se valorizam muito, há muitos períodos de queda, em que o investidor observará seu patrimônio desvalorizando e isso é completamente natural no mercado.

Pessoas que não toleram desvalorizações, mesmo que pontuais, no patrimônio, e perdem o sono por causa disso, ficam estressadas, deveriam ficar de fora do mercado de ações ou deveriam se acostumar aos poucos, se expondo ao mercado gradualmente.

Risco país

Se a economia se deteriora de maneira intensa isto pode impactar o mercado acionário. Isto ocorre por dois motivos:

- As empresas precisam vender para ter lucro;

- A percepção de risco aumenta durante um período de crise.

Se a economia enfrenta uma severa crise, as empresas vendem menores volumes e isso impacta o seu lucro. Em alguns casos, as empresas podem operar no prejuízo caso a queda de vendas seja forte.

Desta forma, investidores exigem preços mais baixos das ações para estarem dispostos a investir em um ativo de risco, como são as ações.

Riscos de Obsolescência

Este risco ocorre quando uma empresa não consegue se manter competitiva através de seus produtos que se tornam sem apelo de mercado por serem obsoletos ou por processos produtivos arcaicos.

Este risco não é irrelevante, afinal, são poucos negócios que sobrevivem mais de 5 décadas. E mesmo os que sobrevivem precisam se desenvolver, seja modernizando o seu produto ou melhorando a sua cadeia produtiva e distribuição.

Existe o argumento que por conta da globalização e dos avanços tecnológicos, este risco esta se tornando cada vez mais relevante e a mortalidade das empresas esta aumentando.

Riscos regulatórios

No Brasil, a regulação é presente em todos os segmentos e as diretrizes governamentais mudam ao sabor dos ventos da política.

Desta forma, é possível que o governo, através de legislação e fiscalização, atue de maneira que prejudique a lucratividade de uma determinada empresa ou setor.

A intervenção estatal pode se dar de diversas formas, tais como: regulação antitrust, mudanças na tributação ou mudanças na regulamentação.

Além disso, existe o risco de manchete. Este risco ocorre quando a imprensa veicula noticiais que possam prejudicar a reputação e os negócios de uma companhia.

Por exemplo, quando a polícia Federal instaurou a Operação Carne Fraca, que apurava irregularidades em diversos frigoríficos, as ações de todas as empresas do segmento de carnes sofreram quedas significativas, inclusive as ações de empresas não envolvidas no escândalo.

Noticiário a respeito da conjuntura política, por exemplo, pode ter impacto no mercado todo.

Quando os irmãos Batista, controladores da JBS, fizeram o seu acordo de delação premiada que envolvia um dialogo com o presidente Michel Temer, o Índice Bovespa chegou a cair mais de 10% no dia seguinte, com praticamente todas as ações brasileiras negociando em forte queda.

Risco Inflacionário

Estes riscos podem existir de forma separada ou atuar conjuntamente. O risco inflacionário pode impactar o investimento em ações de várias formas.

Primeiramente, com a inflação em alta fica mais difícil as ações apresentarem rendimentos acima da inflação.

Além disso, a inflação pode impactar o poder de compra de clientes e, com isso, impactar os volumes de vendas de uma determinada empresa, o que acarretaria uma queda de lucratividade da empresa investida.

O risco de taxas de juros ocorre quando o aumento dos juros impacta as condições de financiamento dos negócios que precisam de dívida para operar.

Quando os juros sobem é mais caro e difícil pagar os juros. Além disso, os investidores aplicam taxas de desconto maiores o que impacta a negativamente a precificação dos ativos. Geralmente, a taxa de juros é elevada em períodos de alta da inflação.

Benjamin Graham escreveu (tradução livre):”O dinheiro de verdade investindo será feito – e foi feito no passado desta forma – não da negociação de compra e venda, mas de possuir e manter ações, recebendo juros e dividendos, e se beneficiando do incremento de valor no longo prazo.”

Desta forma, um investidor em ações ganha dinheiro através do retorno absoluto, que é a soma dos dividendos e o ganho de capital das ações.

Como as ações de boas empresas tendem a se valorizar no longo prazo, já que elas tendem a crescer, com faturamentos, patrimônios e lucros cada vez maiores, o investidor ao longo do tempo vai observando seu capital evoluir.

Outro fator importante na entrega de ganhos ao investidor é o dividendo.

Como as empresas costumam distribuir parcelas de seus lucros aos acionistas, conforme as empresas lucram mais, elas também distribuem mais dividendos, e se o investidor reinvestir esses dividendos na compra de mais ações, seu patrimônio vai crescendo cada vez mais, de maneira exponencial.

Reinvestir os dividendos é fundamental para o investidor que está na fase de construção de patrimônio, e é essencial para o patrimônio crescer com muito mais consistência, porém, caso o investidor queira usufruir dos dividendos para a sua aposentadoria, ele também pode.

Aprenda a Investir em Dividendos. Clique e comece a aprender a investir em dividendos hoje mesmo.

Inscreva-se Gratuitamente!

Geralmente, o investidor obtém ganhos através de uma abordagem de investimento de longo prazo e é essa estratégia que gostamos e também avaliamos como a que entrega maiores chances de sucesso ao investidor.

Grandes investidores como Warren Buffett e Luiz Barsi construíram suas carreiras e fortunas como investidores desta forma, com foco no longo prazo.

Dividendos

Os dividendos representam a distribuição de parte dos lucros de uma companhia. Sua distribuição é decidida pelo conselho de administração de empresa e é dividido na proporção do número de ações possuídas.

O conselho de administração pode optar a periodicidade do dividendos, sua data e também o percentual do lucro que será distribuído (que recebe o nome de dividend payout).

Diversos investidores, sobretudo aqueles mais sensíveis a renda, analisam uma ação através do seu dividend yield, ou seja, o percentual que o dividendo por ação distribuído representa do valor da ação.

Assim, se uma empresa paga R$1,00 de dividendo e custa R$10,00 por ação, o seu dividend yield é de 10% (R$1,00 divido por R$10,00).

Geralmente, as empresas que distribuem dividendos estão em um estágio mais maduro de suas atividades.

Empresas que estão em fase de expansão costumam reter lucros para financiar o seu crescimento e, desta forma, não distribuem dividendos ou distribuem uma parcela pequena de seus lucros.

Lembramos aqui que é fundamental, para o investidor que está na fase de acumulação e construção de patrimônio, reinvestir todos os dividendos, justamente para potencializar o efeito dos juros compostos.

Ganho de capital

O ganho de capital ocorre quando o valor de um investimento é superior ao valor que o investidor realizou a sua compra.

O ganho não é realizado até o momento de sua venda efetiva.

Caso o investidor venda um ativo com ganhos, ele deve pagar imposto de renda, desde que o valor das vendas supere R$ 20.000,00 dentro de um determinado mês.

De forma inversa, uma perda de capital ocorre quando um ativo possui preço atual inferior ao preço de aquisição por parte do investidor.

Ficou alguma dúvida sobre como investir em ações na bolsa de valores? Deixe nos comentários abaixo.

![Mercado financeiro: o que é e como funciona? [Guia completo]](https://files.sunoresearch.com.br/p/uploads/2023/04/Invest-57-6-400x200.png)