Carteira de ações: saiba como escolher e montar o seu portfólio acionário

Depender da aposentadoria pública do Brasil para atingir a independência financeira e para parar conseguir, de fato, aposentar é uma tremenda ilusão. Reconhecendo isto, cada vez mais pessoas passam a montar uma carteira de ações focada em dividendos para garantir um futuro mais confortável e seguro financeiramente.

Mas além do foco na aposentadoria e nos proventos, uma carteira de ações também pode ter outros objetivos, como o de multiplicação patrimonial. Por isso, vale a pena conferir e entender melhor o que é e como como montar uma carteira de investimentos em ações de empresas da bolsa.

O que é uma carteira de ações?

Uma carteira de ações é o conjunto de papéis que um investidor possui de empresas com capital aberto na Bolsa de Valores. Ou seja, em outras palavras, é o portfólio que o investidor monta com base nas ações de empresas que adquire ao longo do tempo.

Ao montar uma carteira de ações, os investidores podem ter diferentes objetivos, como:

- Receber um fluxo de dividendos mensais;

- Preservar o patrimônio com segurança;

- Multiplicar o capital investido.

Com base nesses objetivos e também com o perfil de cada investidor, os indivíduos escolhem ações de diferentes empresas da bolsa para fazerem parte dos seus portfólios de ações. Por exemplo, investidores focados em dividendos tendem a comprar papéis de empresas pagadoras de proventos.

Por outro lado, aqueles que possuem o objetivo de multiplicação de capital tendem a aportar em papéis de companhias em crescimento. Neste caso, há uma preferência por ações de empresas small caps, que são as que possuem menor valor de mercado na bolsa.

E além de investidores pessoa física, é preciso destacar que existem outros agentes de mercado que também possuem carteira de ações. Este é o caso, por exemplo, de um fundo de investimento em ações.

Nesses fundos, há um gestor responsável por analisar os papéis das empresas no mercado, investindo o recurso dos cotistas na carteira de ações do fundo. A desvantagem, neste caso, é que o investidor precisa pagar uma taxa de administração, ao contrário de quando monta sua carteira de maneira independente.

Por que montar uma carteira de ações?

Entendendo melhor o que é uma carteira de investimento em ações, alguns investidores podem se perguntar: mas por que montar uma carteira de ações. Nesse sentido, é preciso destacar que o investimento em ações, no longo prazo, foi um excelente negócio para os investidores no Brasil e também no mundo.

Abaixo, é possível observar o desempenho histórico, em dólar, das ações no Brasil:

Como pode ser observado, o retorno histórico das ações no Brasil foi muito positivo, tendo sido, inclusive, superior em relação a outros mercados, como o estadunidense. Por outro lado, o mercado acionário brasileiro costuma possuir maior volatilidade em relação aos seus pares mundiais.

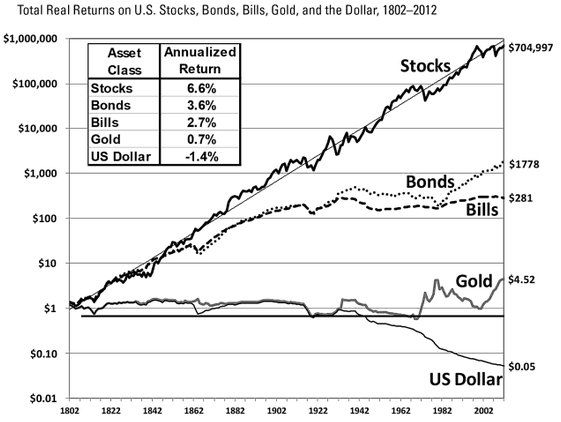

No gráfico abaixo, é possível conferir o desempenho histórico das ações de empresas americanas ao longo de 200 anos:

Observa-se que, em comparação com outros ativos, como o dólar, o ouro e os títulos públicos, as ações de empresas possuem uma rentabilidade muito superior. Isso não é à toa, afinal a competição e o livre mercado estimulam a produtividade, a inovação e o consequente aumento do lucro dessas companhias.

Portanto, o primeiro porquê para entender o motivo de possuir uma carteira é, claro, o ganho financeiro. No entanto, existem algumas outras vantagens de montar uma carteira de investimentos, que são:

Diversificação

A primeira grande vantagem de montar e desenvolver uma carteira de ações é a diversificação dos investimentos. E apesar de ser um conceito simples, este talvez seja um dos mais importantes aspectos que devem ser observados pelo investidor.

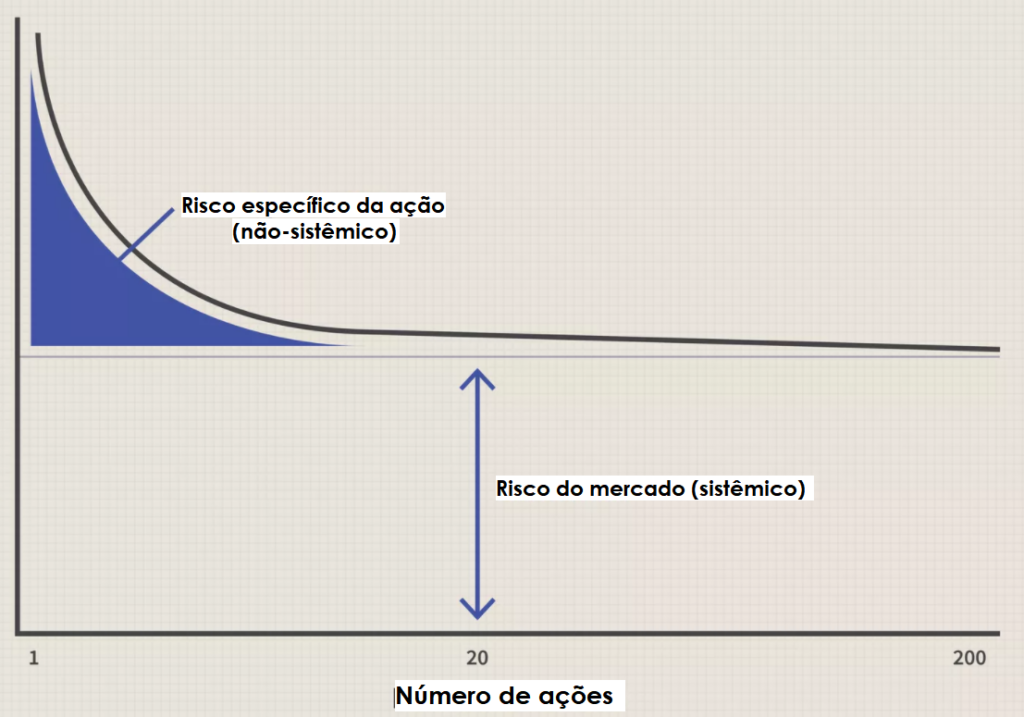

Isso porque, ao possuir uma carteira de ações com diversos e diferentes ativos descorrelacionados entre si, o investidor consegue reduzir consideravelmente os riscos não sistemáticos. Sendo que:

- Riscos sistemáticos: aqueles que todas as empresas estão sujeitas e que impactam todas as ações, sendo, portanto, não diversificável. Este é o caso de uma crise financeira mundial, por exemplo.

- Riscos não sistemáticos: aqueles que são relacionados à empresas e à setores específicos, sendo, portanto, diversificável. Este é o caso do aumento da carga tributária de um setor, por exemplo.

Abaixo, é possível observar um gráfico elaborado com base na Teoria de Markowitz. Nela, o economista demonstra os ganhos de diversificação de investimentos ao montar uma carteira de ações que possua cerca de 15 a 20 ativos:

Maior rentabilidade

Outro ponto positivo de montar uma carteira de ações é a maior rentabilidade. E, neste sentido, se refere à elaborar um portfólio de maneira independente, sem precisar investir em fundos de investimentos em ações.

Isso porque, esses fundos, obviamente, cobram encargos para existirem e funcionarem, como a taxa de administração e taxa de performance. Contudo, apesar de legítimas, esses encargos, no longo prazo, tendem a reduzir, e muito, o potencial de ganho dos investidores.

Afinal, ao investir em fundos, parte do rendimento que o investidor teria é destinado para o pagamento de legítimas taxas aos gestores e à administradora do fundo. No entanto, quando o investidor aplica e monta uma carteira de ações ações diretamente, ele pode usufruir de todo o benefício e rendimento dos seus investimentos, tendo, portanto, uma maior rentabilidade financeira.

Tipos de carteira de ações

Depois de saber o que é e por que ter um portfólio de companhias da bolsa, o próximo passo é entender quais são os tipos de carteira de ações. Afinal de contas, como existem classificações diferentes para as empresas, obviamente também há diferentes formas de montar uma carteira de papéis.

Abaixo, portanto, os principais tipos de carteira de ações:

Carteira de ações para value investing

O primeiro tipo de portfólio que um investidor pode montar é uma carteira de ações para value investing. Basicamente, essa estratégia é mais aconselhada para aqueles que não precisam dos dividendos mensais e que podem esperar por retornos maiores no longo prazo.

Isso porque a estratégia do value investing é de procurar por empresas que estejam sendo negociadas na bolsa por um preço abaixo do seu valor intrínseco. Sendo que:

- Preço: o que se paga pela participação em uma empresa na bolsa;

- Valor: é o que se leva ao adquirir determinada participação societária.

Em outras palavras, a estratégia de value investing procura encontrar por ações que estejam depreciadas na bolsa, sendo negociadas abaixo do valor potencial que possuem, levando em consideração seus fundamentos e perspectivas de crescimento.

Com isso, o value investor espera que, em algum momento, o mercado em geral reconheça esse potencial das ações que estavam depreciadas. Assim, a demanda por esses papéis tende a subir, o que eleva o preço deles na bolsa, convergindo para o seu valor.

Quando isso acontece, o investidor que comprou os papéis depreciados terá um ganho financeiro. Afinal de contas, o patrimônio da sua carteira de ações se elevará com o aumento de preço das ações escolhidas com base na estratégia de value investing.

Carteira de ações de dividendos

Outro tipo de portfólio é aquele de uma carteira de ações de dividendos. Nesse caso, há uma preferência por papéis de companhias maduras, que não possuem tantas perspectivas de crescimento.

Isso porque, como o dividendo acionário é parte do lucro, empresas que distribuem muitos proventos aos investidores estão, em outras palavras, deixando de reinvestir no próprio negócio. Com isso, obviamente o aumento do lucro nos próximos períodos será menor.

E apesar disso parecer, de certa forma, errado, esta é uma política comum para empresas já muito grandes e maduras, que não possuem tantas formas de crescer. Este é o caso, por exemplo, dos grandes bancos.

Essas empresas financeiras possuem lucros extremamente grandes, sendo praticamente impossível realizar reinvestimentos com uma rentabilidade financeira adequada no próprio negócio com todo esse recurso — como abrir novas agências. Ademais, não faz sentido também deixar que todo o lucro obtido vá se acumulando no caixa da empresa.

Então, neste caso, empresas optam por distribuir grande parte do lucro para os detentores de suas ações, o que eleva o seu payout financeiro. E, do outro lado, o investidor compra papéis dessas companhias para receber, com o tempo, proventos advindos dos lucros obtidos por suas investidas.

Vale destacar que essa estratégia faz muito sentido para aqueles que procuram fazer uma carteira previdenciária. Ou seja, uma carteira de ações focada para o período de aposentadoria, quando o indivíduo precisa receber um fluxo mensal de renda.

Algumas das empresas consideradas de dividendos da bolsa são:

Destaca-se, por fim, que a estratégia dividendos, observando o dividend yield das ações, é muito bem demonstrada no livro de Décio Bazin, “Faça fortuna com ações antes que seja tarde”. Nesta obra, o prova sobre o alto potencial de retorno que essa estratégia possui no longo prazo.

Carteira de ações de small caps

Por último, outra estratégia de investidores na bolsa é de montar uma carteira de ações de small caps. Sendo que, como o próprio nome diz, essa metodologia de investimento procura pelo aporte em companhias menores, de baixo valor de mercado (market cap).

Essa estratégia existe porque, normalmente, as empresas consideradas small caps, apesar da menor capitalização, possuem maior potencial de retorno. Afinal de contas, como são menores, costumam ter avenidas de crescimento maiores.

Por isso, investidores que procuram por uma multiplicação de capital mais intensa ao longo do tempo costumam por montar uma carteira de ações small caps. No entanto, é preciso ter atenção, afinal essas companhias costumam ser mais arriscadas e ter uma volatilidade de cotação maior na bolsa.

Algumas das empresas consideradas small caps da B3 (Brasil, Bolsa, Balcão) são:

Como montar uma carteira de ações?

Depois de conhecer quais são os tipos de carteiras, muitos investidores podem ficar na dúvida sobre como montar uma carteira de ações. Afinal, são diferentes tipos de estratégias apresentadas, o que pode vir a confundir algumas pessoas.

No entanto, é preciso destacar, em primeiro lugar, que as classificações apresentadas sobre os tipos de carteiras de ações não são estáticas e rígidas. Ou seja, o investidor pode montar um portfólio de ações mesclando empresas de valor, de dividendos e small caps.

Além disso, há ainda a possibilidade de adquirir ações de empresas de fora do país, abrindo conta em uma corretora estrangeira ou por meio do investimento em BDRs (Brazilian Depositary Receipts). Dessa forma, o investidor é capaz de realizar melhor ainda uma diversificação de investimentos.

Mas para saber, de fato, como fazer essa diversificação e como montar uma carteira de ações, é preciso que os investidores estejam atentos a alguns pontos, principalmente àqueles relacionados ao objetivo e ao perfil de cada investidor.

Abaixo, portanto, o passo a passo para ser capaz de identificar esses pontos e conseguir montar uma carteira de ações:

1.Definir o objetivo do investimento

O primeiro passo para montar uma carteira de ações é definir o objetivo do investimento. Assim, o investidor será capaz de selecionar os papéis de empresas que mais se encaixam no seu objetivo escolhido.

Entre alguns dos possíveis objetivos de um investidor, ao aplicar em ações, estão:

- Receber um fluxo mensal de dividendos;

- Multiplicar capital com intensidade;

- Preservar o patrimônio.

No caso de um investidor que possui um objetivo de receber dividendos mensalmente, o foco deve ser por escolher empresas maduras e pagadoras de proventos para sua carteira. Por outro lado, aqueles que desejam uma multiplicação mais intensa de capital devem dar mais atenção às empresas em ritmo acelerado de crescimento, as quais não pagam tanto dividendos assim.

Além desses dois objetivos, há também aquele relacionado à preservação de patrimônio. Este é o caso, por exemplo, de investidores mais conservadores, que já possuem um patrimônio elevado e que desejam ter a segurança de sua preservação ao longo do tempo. Neste caso, a preferência deve ser por companhias sólidas e saudáveis financeiramente.

2.Definir o prazo do investimento

Outro aspecto fundamental que deve ser observado na hora de montar uma carteira de ações é definir o prazo do investimento. Isto é, em quanto tempo o investidor deseja usufruir dos benefícios de seus investimentos na bolsa de valores.

Nesse sentido, existem jovens que investem desde cedo para construir patrimônio e usufruir, apenas depois de décadas, do recurso acumulado. Assim, esses investidores possuem a vantagem de poderem investir em teses de turnaround, por exemplo, as quais são mais arriscadas e tendem a gerar retornos em horizontes de longo prazo.

Além disso, esse tipo de investidor mais jovem, com prazo de investimento mais longo, também podem ter maior aceitação à volatilidade da bolsa. Com isso, são capazes de possuir uma parcela maior de investimentos de maior risco.

Ainda, esses investidores também podem deixar uma menor parcela da carteira de ações em empresas pagadoras de dividendos. Afinal, não irão precisar, por um bom tempo, de utilizar dos proventos para arcar com o custo de vida.

Por outro lado, investidores mais velhos e que desejam usufruir dos seus investimentos em horizontes de prazo mais curtos não podem se arriscar tanto assim. Afinal de contas, um alto impacto negativo no patrimônio pode comprometer até mesmo a saúde financeira do indivíduo.

Ademais, os indivíduos com prazo de investimento menor normalmente também preferem investir em empresas já pagadoras de dividendos. Isto porque irão necessitar, após pouco tempo, do fluxo de proventos para custear as despesas do dia a dia.

3.Compreender a aversão ao risco

Por fim, outro ponto importante é a compreensão sobre a aversão ao risco do investidor, que é a sensibilidade positiva ou negativa que um indivíduo tem à volatilidade e à teses de investimentos mais arriscadas.

Isso porque, independentemente do prazo ou do objetivo do investimento, existem ações que podem ser de valor, de dividendos ou small caps que são consideradas mais ou menos arriscadas. Sendo que, na maior parte das vezes, as empresas com maiores incertezas possuem papéis com maior volatilidade na bolsa.

Nesse sentido, é preciso reconhecer que nem todos os investidores possuem sangue frio para observar a alta e a queda do preço das ações sem se entusiasmar ou se desesperar. No caso destes investidores mais sensíveis à volatilidade, é recomendado a preferência por teses de investimentos mais conservadoras, de forma a evitar prejuízos.

Vale a pena seguir uma carteira de ações recomendada?

Reconhecendo sobre a necessidade de possuir uma carteira de ações, muitos investidores podem ficar desconfortáveis por não conseguirem estruturar um portfólio de ativos da bolsa. Isto não é à toa, afinal existem pessoas que não possuem:

- Experiência suficiente para analisar as ações;

- Tempo para realizar as análises;

- Gosto de acompanhar as empresas.

Apesar da falta de experiência, de tempo ou de gosto, muitos desses indivíduos podem, ao mesmo tempo, reconhecer a importância de possuir uma carteira de ações. Neste caso, podem se perguntar se vale a pena seguir uma carteira de ações recomendada.

Essa pergunta é extremamente relevante, e por isso já é preciso destacar que sim, vale a pena seguir uma carteira de ações recomendada. No entanto, é preciso ter atenção sobre quem está realizando essa recomendação.

Via de regra, as casas de análise de investimentos são as melhores para se acompanhar. Isso porque o a satisfação e a manutenção dos seus clientes depende exclusivamente do sucesso das teses de investimento recomendadas.

Por outro lado, bancos e corretoras de valores, que também possuem carteiras de ações recomendadas, podem ter conflito de interesses com seus clientes. Afinal de contas, a remuneração dessas empresas depende também das taxas de administração pagas ao adquirir e vender um determinado ativo.

Com isso, é preciso reconhecer que o giro da carteira do investidor beneficia essas empresas. Ou seja, não é à toa que as corretoras e bancos costumam divulgar carteiras de ações mensais e até mesmo semanais.

Como escolher a melhor casa de análise de investimentos?

Depois de entender que bancos e corretoras, muitas vezes, possuem conflito de interesses em suas recomendações, alguns indivíduos podem se perguntar: mas então como escolher a melhor casa de análise de investimentos?

Apesar de ser uma pergunta simples, e também legítima, é preciso destacar que sua resposta é muito subjetiva. No entanto, existem alguns pontos que os investidores podem observar para tentar chegar mais próximo de uma resposta, como:

Ao se posicionar positivamente nesses aspectos acima, provavelmente a carteira recomendada da casa de análise avaliada é adequada. Neste caso, valeria o teste do investidor com relação às suas recomendações de investimentos.

E então, conseguiu compreender melhor sobre o que é e como estruturar uma carteira de ações? Deixe abaixo suas dúvidas ou comentários sobre esse assunto.

Qual a melhor carteira de ações?

A melhor carteira de ações é aquela que mais se assemelha com os objetivos, o perfil, o prazo de investimento do investidor e também com o seu nível de aversão ao risco. Em outras palavras, não há um portfólio pronto que possa ser considerado a melhor carteira de ações.

O que é uma carteira de ações?

Uma carteira de ações é o conjunto de papéis adquiridos e detidos por um determinado investidor. Ao montar uma carteira de ações, o indivíduo passa a investir em grandes empresas de capital na bolsa, usufruindo do lucro dessas companhias ao longo do tempo.

Quantas ações ter em uma carteira?

O número de quantas ações para ter em uma carteira é relativo e depende do perfil e do objetivo de cada investidor. No entanto, vale destacar que após cerca de 20 ações o benefício da diversificação se reduz consideravelmente.

Quais as melhores ações para investir hoje?

As melhores ações para investir hoje são aquelas que irão mais se valorizar no futuro. No entanto, é impossível determinar quais serão esses papéis bem sucedidos, e por isso recomenda-se que os investidores montem uma carteira de ações diversificada.

Como montar uma carteira de ações?

Para saber como montar uma carteira de ações o investidor deve compreender qual o seu perfil de investidor, definindo, assim, quais são os seus objetivos, prazos e nível de aversão ao risco. Dessa forma, conseguirá determinar quais tipos de empresas deve incluir em sua carteira de ações.

Bibliografia para carteira de ações

https://www.lume.ufrgs.br/bitstream/handle/10183/19152/000734304.pdf

https://www.scielo.br/pdf/rmj/v53n3/2531-0488-RMJ-53-3-0345.pdf

https://edisciplinas.usp.br/pluginfile.php/3371998/mod_resource/content/1/Hugo.pdf

http://www.abepro.org.br/biblioteca/enegep2011_tn_sto_140_888_17962.pdf