BBSD11: saiba mais sobre esse ETF das empresas pagadoras de dividendos

Investir no BBSD11 é uma maneira prática de se expor às melhores ações pagadoras de dividendos da bolsa. Historicamente, a estratégia de focar nos papéis que distribuem elevados proventos trouxe excelentes resultados para investidores.

Mas será que o BBSD11 é um bom investimento? Para saber a resposta, é preciso entender melhor o que ele é, como é o seu funcionamento e quais suas vantagens e desvantagens frente outras estratégias de investimentos da bolsa.

O que é o BBSD11?

O BBSD11 é um ETF (Exchange Traded Fund) negociado na bolsa que utiliza como referência o índice S&P Dividendos Brasil. Este índice, por sua vez, representa a performance das maiores pagadoras de dividendos da bolsa brasileira.

Por isso, em outras palavras, ao comprar cotas desse ETF na bolsa de valores o investidor está se expondo às ações que mais distribuíram proventos para seus acionistas. Outro ETF com metodologia focada em ações distribuidoras de dividendo é o DIVO11.

Destaca-se essa estratégia de aplicação de capital em empresas com alto dividend yield é uma das mais conhecidas no Brasil e no mundo. Isso porque ela possui uma metodologia simples de investimento que se provou bastante rentável ao longo do tempo.

Essa estratégia foi demonstrada em um dos mais respeitados livros de investimentos brasileiro, o “Faça Fortuna com Ações, Antes que Seja tarde”, de Décio Bazin. Nesta obra, o autor demonstra o potencial de valorização no longo prazo de aplicações em empresas com bons fundamentos e com alto índice de distribuição de dividendos.

Os principais pilares das empresas selecionadas pelo método Bazin são:

- Companhias que estejam apresentando um dividend yield maior ou igual a 6%;

- Empresas que não possuam grau excessivo de endividamento;

- E caso houvessem notícias ou fatos suspeitos que pudessem afetar os resultados das investidas, desfazer-se das ações das mesmas.

Como funciona o BBSD11?

O BBSD11, como todos os ETFs, funciona como um Fundo de Investimentos. Isso porque é administrado por uma gestora responsável pela alocação do recurso. A diferença é que, diferente dos fundos de investimentos em ações de gestão ativa, a gestora do ETF deve investir de acordo com uma metodologia predeterminada em seu regulamento.

Isso significa que o investidor possivelmente não terá surpresas com a alocação do seu recurso. No caso do BBSD11, a gestora deve possuir no mínimo 95% de seu capital alocado nos ativos que componham o índice S&P Dividendos Brasil, calculado pela S&P Opco, LLC – S&P.

Em outras palavras, o quotista do BBSD11 depende diretamente da metodologia de composição do índice acima. Então, a seguir alguns critérios utilizados para compor os 30 ativos financeiros do S&P Dividendos Brasil:

- As ações devem estar listadas no mercado acionário brasileiro;

- A empresa deve possuir valor de mercado, em free float, de, no mínimo, 250 milhões de dólares;

- Os papéis devem ter volume médio mensal de negociação de 1 milhão de dólares;

- A ponderação dos ativos se dará pela ponderação do dividendo por ação;

- O peso máximo de cada ativo está limitado a 8%;

- O peso setorial dos ativos financeiros é de, no máximo, 35%

- O rendimento dos papéis é calculado com base no dividendo por ação pago sobre os últimos 12 meses dividido pelo preço;

- Os pagamentos de dividendos das ações devem estar estáveis ou crescentes ao longo dos últimos 5 anos.

Para uma empresa ser selecionada pelo índice, cada ação deve atender cumulativamente aos critérios elencados. Além disso, há uma reavaliação da composição do índice anualmente no mês de abril.

Quer aprender a investir em ações pagadoras de dividendos? Clique e acesse o minicurso gratuito sobre investimento nesses papéis.

Vantagens do BBSD11

Algumas das vantagens do BBSD11 são:

1. Elevada diversificação

A diversificação é uma das grandes vantagens do BBSD11. Isto porque, ao investir em um único ativo financeiro, o investidor que aplica em quotas desse ETF está se expondo a uma carteira de ações. Nesse sentido, são 30 empresas pagadoras de dividendos de diferentes setores da economia.

2. Maior praticidade

O investimento no BBSD11, assim como nos outros ETFs, é bastante prático. Assim, o investidor não precisa se preocupar em analisar as empresas ou em definir critérios para compor e reciclar uma carteira particular de ações.

3. Taxas inferiores

Assim como em Fundos de Investimentos, as gestoras dos ETFs também cobram pela administração do fundo. Contudo, a taxa cobrada por elas é consideravelmente inferior. Por exemplo, a taxa de administração do BBSD11 é de 0,5% a.a.

4. Provável performance superior

Outro ponto que deve ser considerado é o fato de que a rentabilidade do BBSD11 provavelmente se manterá superior à performance do índice Bovespa.

Nesse sentido, ao selecionar empresas pagadoras de dividendos, o índice espelhado por esse ETF tende a selecionar empresas mais saudáveis, previsíveis e lucrativas – as quais mais se valorizam no longo prazo. Isso porque espera-se que, para realizar a distribuição de dividendos, a companhia deve ter obtido, em tese, lucro.

Desvantagens do BBSD11

Apesar das vantagens elencadas anteriormente, existem alguns argumentos contrários ao investimento nesse Exchange Traded Fund. Por isso, selecionamos algumas das desvantagens do BBSD11, que são:

1. Tributação indireta dos dividendos

Indiretamente os dividendos são tributados ao se investir em um ETF. Isso porque os proventos são reinvestidos em novos ativos dentro do fundo, e não distribuídos aos quotistas. Ou seja, ao vender uma quota com lucro o investidor pagará indiretamente imposto de renda sobre os dividendos distribuído pelas empresas.

2. Rotatividade de ativos

Destaca-se também que a rotatividade de ativos dentro do BBSD11 pode prejudicar sua rentabilidade. Isso porque o fundo irá excluir da carteira, por exemplo, ações de empresas que deixarem de distribuir proventos.

Contudo, essa interrupção pode acontecer para que a companhia possa investir em novos projetos. Estes, por sua vez, poderiam aumentar ainda mais a distribuição de dividendos no futuro. Contudo, essa análise não é feita pelo BBSD11, justamente por sua gestão ser passiva e seguir quase que estritamente os ativos financeiros do índice S&P Dividendos Brasil.

3. Falta de critérios fundamentalistas

Para que a estratégia de investimento focada em dividendos seja bem-sucedida no longo prazo é preciso analisar não apenas o dividend yield da ação, mas também seus fundamentos.

Isso porque é perfeitamente possível, por exemplo, que uma empresa esteja com um alto índice de distribuição de proventos por conta de uma queda sistemática de preço. Essa queda, por sua vez, pode ser fruto de uma perda de fundamentos da empresa – o que afetará a lucratividade.

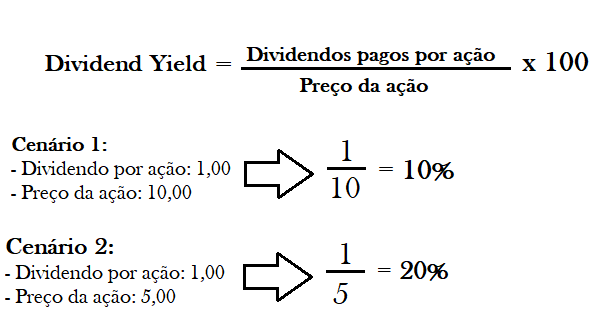

Veja a seguir a fórmula para o cálculo do dividend yield:

Como pode ser visto, caso o dividendo pago por ação se manter o mesmo e o preço da ação cair pela metade, o dividend yield dobrará. Ou seja, apesar da atração pelo dividend yield, é preciso ficar atento aos fundamentos da empresa. A deterioração deste pode causar grande destruição de valor para os investidores.

4. Existência de taxas

Apesar de possuir uma taxa de administração pequena frente a outros produtos de renda variável, o BBSD11 não está fora da cesta de investimentos com encargos. Além disso, acreditamos que o investidor deve procurar evitar o pagamento de taxas como forma de potencializar seus investimentos no longo prazo.

Seria perfeitamente possível, por exemplo, replicar a carteira de investimentos do BBSD11 e a composição do índice de forma individual, sem o pagamento da taxa.

Vale a pena investir no BBSD11?

Sem dúvida a estratégia de investir em empresas pagadoras de dividendos é vencedora no longo prazo. Nesse sentido, o BBSD11 é uma maneira prática de aderir a essa metodologia de investimento. Ademais, é também uma forma simples de se expor à renda variável.

Contudo, acreditamos que investidores podem realizar investimentos ainda melhores que o BBSD11 de forma individual. Isso porque o ETF muitas vezes se afasta de critérios fundamentalistas importantes na hora de analisar uma ação.

Esses critérios qualitativos servem tanto para garantir a redução do risco dos investimentos quanto para potencializar seu retorno no longo prazo. Sendo assim, nesse aspecto, o BBSD11 pode deixar a desejar.

Conseguiu saber mais sobre o BBSD11? Deixe abaixo suas dúvidas e compartilhe conosco a sua opinião.