8 armadilhas que o investidor deve evitar (PT 2)

Hoje damos continuidade à publicação de ontem, onde comentamos 3 armadilhas psicológicas que todo investidor de sucesso deve evitar.

Hoje, então, encerraremos o tema apresentando mais 5 armadilhas psicológicas, que com certa frequência capturam inúmeros investidores.

Conhecer essas armadilhas e esses “vícios de comportamento” é fundamental para conseguir driblá-los e assim aumentar suas chances de ter sucesso no mercado, seguindo o comportamento dos grandes investidores, que dificilmente caem nestas armadilhas.

Excesso de Auto-Estima

A tendência a superestimar a própria capacidade é algo muito frequente que, no entanto, pode ser muito perigoso para o investidor.

É necessário, para o investidor, que ele se mantenha sempre dentro dos limites de sua competência, a fim de que ele não cometa equívocos em investimentos.

No livro “Value Investing from Graham to Buffett and Beyond” os autores dizem que os investidores de valor de sucesso se mantém dentro de seu “círculo de competência” e citam Warren Buffett, que sempre diz buscar por negócios que ele consiga entender.

O excesso de confiança é frequente no mercado de ações, e um estudo realizado em 2012 citado na obra de Tren Griffin mostra que 91% dos investidores ativos de um fundo acreditavam que iriam obter desempenho superior ou no mínimo igual ao do mercado no ano seguinte, o que matematicamente é impossível.

Otimismo e Pessimismo

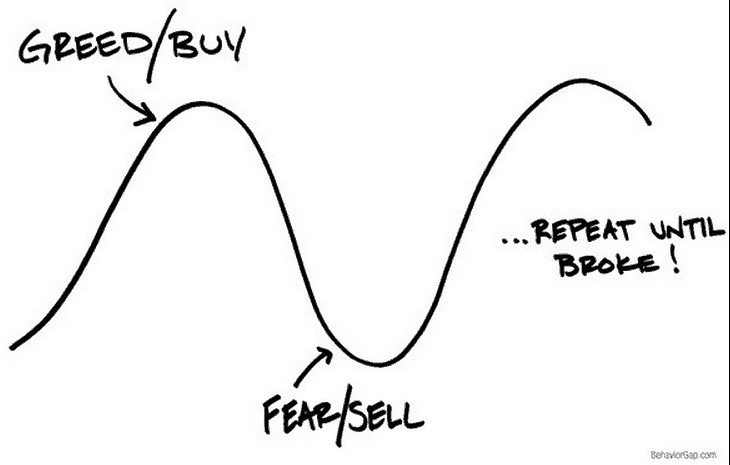

O mercado de ações é cíclico, portanto existem momentos de otimismo (euforia) e de pessimismo (crise).

Nos momentos de otimismo, as pessoas compram muitas ações de forma agressiva, e se expõe a riscos elevados.

Já nos momentos de pessimismo, as pessoas evitam riscos e deixam de comprar ações.

O investidor de valor deve se manter contrário a essas ondas e se manter racional, de forma a aproveitar as oportunidades quando o mercado está em baixa e evitar bolhas em momentos de euforia

Privação

O erro da privação, ou da aversão à perda, é frequente e faz com que muitos investidores tomem decisões de investimento de forma equivocada.

A aversão à perda é o motivo que leva investidores muitas vezes tomarem a decisão de vender algumas ações assim que elas valorizam um pouco (cedo demais) e segurar outras ações por muito tempo, na expectativa de que estas valorizem de alguma forma.

Seguir tendências

O erro de seguir tendências, ou “seguir o rebanho”, se assemelha muito ao do otimismo e pessimismo do mercado.

As pessoas tendem a copiar os movimentos das outras, devido à falta de informação e conhecimento sobre algum assunto, e isso ocorre também no mercado de capitais.

Adotar uma postura de investimento independente é essencial para investidores como Charlie Munger, Seth Klarman que disse “Um investidor de valor é fruto do casamento de uma pessoa contrarian com uma calculadora.” e Luiz Barsi que tem como regra básica “Nunca compre uma dica”. Faça suas análises. Ou contrate um profissional de mercado.

Memória curta

As pessoas têm a tendência de tomar decisões baseadas em eventos frequentes e isso pode ser muito prejudicial para investidores.

Quando as ações caem drasticamente devido à uma crise, os investidores tendem a ter medo de comprar novas ações, apesar de provavelmente ser o momento ideal para a compra.

Assim como as pessoas estão mais propensas a fazer compras após momentos onde as ações subiram de forma rápida.

Conclusão

Sabendo que os aspectos psicológicos são grandes causadores de erros na hora de tomar decisões não só no âmbito dos investimentos, como na vida, estar atento a eles e evitar qualquer equívoco de natureza emocional é muito importante.

O investidor de valor é aquele que é capaz de ter a paciência e disciplina necessárias para manter sua filosofia de investimento e não cair nas principais tendências e erros citados acima.