Com a disseminação dos conteúdos de educação financeira, muitos investidores brasileiros procuraram outras alternativas além da poupança. E dentre as opções mais populares está o Tesouro Selic.

Isso porque, assim como a caderneta de poupança, o Tesouro Selic é um dos investimentos mais seguros e acessíveis do mercado financeiro brasileiro, além de possuir um rendimento previsível. No entanto, ele se destaca em relação à poupança pela maior rentabilidade no longo prazo.

Este título público é ideal para investidores de todos os níveis, sendo particularmente indicado para aqueles que procuram segurança, liquidez e uma rentabilidade consistente. Além disso, o Tesouro Selic pode ser uma estratégia na formação de uma reserva de emergência, além de ser uma alternativa para quem deseja proteger o patrimônio em cenários de juros altos.

Neste guia, você aprenderá o que é o Tesouro Selic, como ele funciona, suas vantagens e como começar a investir. Vamos explorar também sua rentabilidade, as taxas associadas, e quando ele é a escolha mais apropriada para sua estratégia financeira. Continue lendo!

O Tesouro Selic é um título público emitido pelo Tesouro Nacionall, órgão responsável por financiar as atividades do governo brasileiro, como educação, saúde e infraestrutura. Assim, permite que investidores emprestem dinheiro ao governo em troca de juros. No caso, o juro pago àqueles que aplicam no Tesouro Selic está atrelado à Taxa Selic, taxa básica de juros do Brasil e, portanto, sua rentabilidade acompanha diretamente as oscilações dessa taxa.

Investir no Tesouro Selic é, em essência, emprestar dinheiro ao governo. Em troca, você recebe rendimentos proporcionais ao montante aplicado. Essa dinâmica faz do também conhecido como de LFT (Letra Financeira do Tesouro) uma das aplicações de renda fixa mais seguras do mercado financeiro, pois é garantido pelo Tesouro Nacional do Brasil, diferentemente de outros investimentos que dependem de instituições privadas.

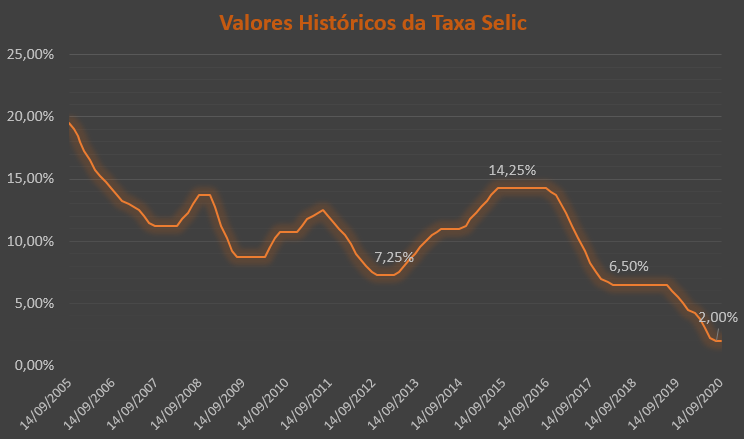

E devido à sua indexação à taxa básica de juros, destaca-se que quanto maior a Taxa Selic, maior também será o rendimento dos investidores que aplicam nesse título do Tesouro. Da mesma forma, quando a taxa básica de juros cai, o rendimento do título também varia negativamente.

Como funciona o Tesouro Selic?

O funcionamento do Tesouro Selic é simples e direto, o que o torna ideal para quem está começando a investir. Ele oferece rentabilidade diária, calculada com base na Taxa Selic, definida pelo Banco Central. Isso significa que, diariamente, o valor do seu investimento cresce, independentemente do montante inicial ou do prazo de aplicação.

Além disso, o Tesouro Selic se destaca por sua liquidez diária, permitindo o resgate dos valores investidos a qualquer momento. Esse recurso é especialmente útil para a formação de uma reserva de emergência, já que você pode acessar o dinheiro em casos de imprevistos.

Ou seja, por ser um título público de baixo risco, alta liquidez e com rendimento diário, o Tesouro Selic é especialmente indicado para objetivos de curto prazo. Abaixo, confira algumas das principais características deste título.

- Rentabilidade diária: diferentemente de outros investimentos, o Tesouro Selic oferece retorno diário, que pode ser acompanhado no portal do Tesouro Direto ou na corretora utilizada.

- Liquidez D+1: o dinheiro resgatado é creditado na conta no dia útil seguinte à solicitação, garantindo acesso rápido ao capital.

- Segurança: o Tesouro Selic é garantido pelo Tesouro Nacional, tornando-o o investimento de menor risco disponível no Brasil.

Por essas razões, o Tesouro Selic é indicado para quem busca preservar o patrimônio com segurança, enquanto obtém uma rentabilidade superior à da poupança.

O Tesouro Selic é um título aberto para todos os investidores do mercado, Logo, podem investir no Tesouro Selic:

-

Investidores comuns, pessoa física

-

Fundos de investimentos

-

Investidores estrangeiros

Vale destacar que, nos últimos anos, o investimento no Tesouro Selic tem ganhado muita força entre os investidores, pessoa física. Afinal, nesse período os conteúdos e as informações a respeito do universo de investimentos têm se espalhado com intensidade.

Com isso, grande parte dos poupadores que antes deixavam recursos na caderneta de poupança passaram a preferir investir no Tesouro Selic. Isto porque ambas as aplicações possuem alta liquidez financeira e, principalmente, segurança.

Mas antes de entender mais sobre suas diferenças com relação à poupança, o primeiro passo para compreender o Tesouro Selic é saber o que é a Taxa Selic. Afinal de contas, o rendimento do título depende exclusivamente dessa taxa.

O que é a Taxa Selic?

Ao pesquisar mais sobre o Tesouro Selic, muitos investidores podem se confundir sobre o que é a Taxa Selic. E isto não acontece à toa, afinal, o rendimento desse título do Tesouro está diretamente atrelada a essa taxa.

Por isso, é preciso compreender que a Taxa Selic é simplesmente a taxa básica de juros do Brasil. Basicamente, ela representa o nível de risco da economia brasileira, porque tende a se aproximar do custo de captação de dívida do governo brasileiro no mercado.

Sendo assim, quanto maior a percepção de risco do mercado com relação ao Brasil, maior a taxa básica de juros costuma ficar. Por outro lado, quanto menor essa percepção, menor também tende a ficar o percentual da Taxa Selic.

Não é à toa que os países mais desenvolvidos possuem taxas básicas de juros mais baixas, porque o mercado identifica menor risco nas economias e na capacidade dos governos arcarem com as dívidas.

Por outro lado, países em desenvolvimento tendem a possuir taxas mais elevadas, as quais representam, portanto, uma maior percepção de risco do mercado com relação à estabilidade econômica dos governos dessas nações.

Além disso, a Taxa Selic também é utilizada como ferramenta de política monetária no país. Isso porque ela é definida pelo Copom (Comitê de Política Monetária) a cada 45 dias de maneira a direcionar a inflação para o centro da meta definida pelo Banco Central do Brasil.

Isso significa que se a inflação está mais baixa do que o esperado, o comitê costuma reduzir a Selic, incentivando o consumo das famílias e o investimento das empresas, o que tende a estimular o aumento dos preços.

Analogamente, na hipótese da inflação estar alta, o Copom pode aumentar a taxa, fazendo com que a demanda por consumo e investimento reduza, enfraquecendo o aumento dos preços.

O Tesouro Selic tem ganhado bastante atenção nos últimos anos, sendo isso devido ao aumento da divulgação dos conteúdos relacionados com investimentos e finanças. Nesses materiais, fica claro que as duas aplicações possuem diversas semelhanças, podendo ser utilizadas para os mesmos propósitos.

Ainda, fica também evidente que o Tesouro Selic pode proporcionar não só uma maior rentabilidade em relação à poupança, mas também uma segurança maior que ela, como será exposto a seguir.

Sabendo disso, investidores podem se questionar sobre quais são, afinal, as diferenças entre o Tesouro Selic e a poupança. Nesse sentido, é preciso destacar que, ao contrário do que parece, as duas aplicações são muito distintas.

Isso porque, enquanto o indivíduo que deixa o dinheiro na poupança está, em outras palavras, emprestando recurso para o seu banco. Já o investimento no Tesouro Selic está emprestando capital para o Tesouro Nacional. Ou seja, para o governo brasileiro.

Derivada dessa diferença está a questão da segurança da aplicação, que é muito maior no caso do Tesouro Selic. Essa constatação existe porque o governo é considerado o melhor pagador do mercado.

Afinal de contas, caso não tenha recursos para pagar seus credores, ele possui o poder de imprimir moeda, aumentando a base monetária e pagando os investidores. Além disso, há também a possibilidade de aumentar os impostos para conseguir efetuar os pagamentos. Apesar de não serem políticas ideais na economia, isso dá segurança para os investidores aplicarem em títulos públicos.

Investir na poupança ou no Tesouro Selic?

Sabendo da diferença com relação à segurança de cada uma das aplicações, a dúvida sobre investir na poupança ou no Tesouro Selic costuma surgir. Para responder essa questão, é fundamental compreender, também, sobre o rendimento desses investimentos.

Como foi colocado, o Tesouro Selic possui rendimento atrelado à Taxa Selic. Por outro lado, a regra de rendimento da poupança é:

- Quando a Taxa Selic está igual ou menor que 8,5%: rende 70% da Selic + TR;

- Quando a Taxa Selic está maior que 8,5%: rende 0,5% ao mês + TR.

Com isso, devido à regra de rendimento da caderneta de poupança, o Tesouro Selic terá sempre maior rentabilidade. Todavia, os títulos do Tesouro estão sujeitos ao pagamento de imposto de renda. No entanto, mesmo com a previsão do tributo, o rendimento do Tesouro Selic acaba superando o da poupança.

Após conhecer um pouco mais sobre as suas diferenças com relação à caderneta de poupança, o próximo passo para aqueles que desejam conhecer mais sobre o título é saber quais são as características do Tesouro Selic. Isto é, qual o seu posicionamento em:

- Liquidez financeira;

- Rentabilidade;

- Riscos;

- Taxas;

- Tributação.

Liquidez

Em primeiro lugar, é preciso destacar que a liquidez do Tesouro Selic é alta. Isso significa que, ao necessitar do recurso aplicado, o investidor possui a segurança de conseguir resgatá-lo com rapidez.

No caso, o tempo de resgate do Tesouro Selic é de D+1. Ou seja, isso significa que o recurso solicitado como resgate pelo investidor fica disponível em sua conta no dia útil seguinte à solicitação realizada, sendo esse prazo o necessário para liquidação e disponibilização do recurso pelo Tesouro.

Rentabilidade

Quanto à rentabilidade do Tesouro Selic, os investidores não devem ter muitas surpresas. Isso porque o rendimento desse título está atrelado à Taxa Selic do país, a qual, por sua vez, não se altera com muita intensidade no curto prazo.

Isso porque o percentual anual da Taxa Selic é definido a cada 45 dias em uma reunião do Copom (Comitê de Política Monetária). Nessa reunião, os membros do comitê ligado ao Banco Central do Brasil (Bacen), definem por reduzir, manter ou aumentar a taxa básica de juros.

Basicamente, essas mudanças da Taxa estão vinculadas à inflação do país, que deve se manter dentro da meta anual do Banco Central.

Por isso, quando a inflação fica abaixo do esperado, o Copom tende a reduzir a Taxa Selic, o que incentiva o consumo das famílias e o investimento das empresas, o que estimula a inflação.

Por outro lado, na hipótese da inflação aumentar mais do que o previsto, o Comitê de Política Monetária pode atuar aumentando a Taxa Selic. Com isso, o consumo e o investimento são desestimulados, o que tende a estabilizar o aumento dos preços.

Abaixo, é possível conferir a evolução e o histórico da Taxa Selic:

Mais um ponto que os investidores têm dúvida é sobre os riscos do Tesouro Selic. Neste quesito, é preciso destacar que os riscos são muito pequenos.

Isso porque, como foi colocado, ao investir no Tesouro Selic ou em qualquer outro título do Tesouro Nacional, o investidor está se tornando credor do governo, já que quem emite essas dívidas é a Secretaria do Tesouro Nacional, vinculada ao Ministério da Economia.

E pode parecer estranho, mas o governo é considerado o melhor pagador do mercado. Afinal de contas, caso ele não tenha recurso para pagar os investidores, ele detém de poderes para imprimir moeda e realizar o pagamento.

Além disso, há ainda a possibilidade de aumentar os tributos das empresas e da população, arrecadando recurso suficiente para arcar com o pagamento da sua dívida. E apesar de essas não serem políticas adequadas, a possibilidade delas é que fornece segurança para os investidores.

Isso porque, no caso dos títulos de renda fixa de crédito privado, as empresas não podem, obviamente, imprimir moeda ou aumentar sua receita através de uma canetada — como no caso dos impostos.

Por isso, consideram-se esses títulos de crédito privado mais arriscados que os públicos, sendo alguns desses títulos, por exemplo:

-

CDBs (Certificados de Depósito Bancário)

-

LCI (Letras de Crédito Imobiliário)

-

CRI (Certificados de Recebíveis Imobiliários)

-

CRA (Certificados de Recebíveis do Agronegócio)

-

LC (Letras de Câmbio)

É possível perder dinheiro no Tesouro Selic?

Por fim, um último tópico, o qual gera dúvida de tempos em tempos é se é possível perder dinheiro no Tesouro Selic. Isto é, se é possível — em outras palavras — ter um rendimento negativo após investir nesse título público.

Nesse sentido, é preciso ser franco e afirmar que existe, sim, a possibilidade de perda. No entanto, a probabilidade disso acontecer é extremamente baixa, bem como o percentual de perda também é pequeno.

Além disso, destaca-se que a única possibilidade dessa perda no Tesouro Selic é no curto prazo, após poucos dias da data de aplicação do investidor. Depois, com o tempo, o rendimento sempre se torna positivo novamente

Na prática, caso o resgate do título aconteça em menos de duas semanas, podendo este prazo variar um pouco, depois da aplicação, o investidor pode perder dinheiro por causa de cinco fatores:

- Imposto de Renda;

- IOF;

- Taxa da B3;

- Spread de compra e venda;

- Possível variação do ágio/deságio.

Devido a esses fatores, no curtíssimo prazo, o investidor que aplica no Tesouro Selic pode sim ver seu rendimento ficar negativo.

Isso porque é possível, por exemplo, que um título comprado com ágio seja vendido poucos dias depois ao Tesouro Nacional com um deságio, gerando um pequeno prejuízo ao investidor.

Além disso, neste período de curtíssimo prazo ainda há a taxa de custódia da B3, a qual é provisionada diariamente sobre o montante aplicado, fazendo com que ela seja cobrada mesmo quando há um rendimento negativo de curto prazo.

No entanto, como já foi colocado, esse tipo de situação é uma anomalia rara de acontecer. Por isso, os investidores não devem se preocupar com a possibilidade de perder dinheiro no Tesouro Selic caso tenham a intenção de deixar o dinheiro aplicado por, pelo menos, um mês.

Quanto rende o Tesouro Selic?

Uma das principais dúvidas de quem começa a investir no Tesouro Selic é entender quanto rende o Tesouro Selic e como sua rentabilidade é calculada. Este título tem sua remuneração diretamente atrelada à Taxa Selic, definida pelo Comitê de Política Monetária (Copom).

Atualmente, a Taxa Selic está em 12,25% ao ano. Como a Selic é a taxa básica de juros da economia brasileira, o Tesouro Selic é diretamente impactado por suas variações.

Como calcular a rentabilidade do Tesouro Selic?

A rentabilidade do Tesouro Selic é pós-fixada, ou seja, varia conforme a Taxa Selic ao longo do período de investimento. O rendimento diário pode ser aproximado dividindo-se a taxa anual por 252 dias úteis (média de dias úteis em um ano no mercado financeiro brasileiro).

Para facilitar, vamos a um exemplo prático. Imagine que você invista R$ 10.000 no Tesouro Selic, com a Taxa Selic atual de 12,25% ao ano, por um período de 30 dias úteis. Aqui está como o rendimento seria calculado:

- Taxa diária aproximada:

12,25% ÷ 252 dias úteis = 0,0486% ao dia. - Rendimento acumulado em 30 dias úteis:

O valor cresce diariamente de forma composta. Após 30 dias úteis, o rendimento seria de aproximadamente R$ 122,50, sem considerar taxas e impostos. - Valor final bruto:

R$ 10.000 + R$ 122,50 = R$ 10.122,50.

Agora, se o valor investido fosse maior, o rendimento também aumentaria proporcionalmente. Por exemplo:

- Para R$ 1.000, o rendimento seria de R$ 12,25 em 30 dias úteis.

- Para R$ 50.000, o rendimento seria de R$ 612,50 no mesmo período.

Porém, é importante lembrar que o rendimento bruto do Tesouro Selic está sujeito a fatores que impactam o rendimento, como a taxa de custódia e o Imposto de Renda.

A taxa de custódia é cobrada pela B3, a bolsa de valores brasileira, e atualmente equivale a 0,20% ao ano sobre o valor investido. Ela é descontada automaticamente e, apesar de ser um custo fixo, ainda mantém o Tesouro Selic competitivo em relação a outras opções de investimento.

Já o Imposto de Renda incide sobre os rendimentos obtidos, sendo calculado com base em uma tabela regressiva. Isso significa que quanto maior o prazo da aplicação, menor será a alíquota aplicada. Por exemplo, investimentos de curto prazo (até 180 dias) têm alíquota de 22,5%, enquanto investimentos acima de 720 dias pagam apenas 15%.

Outro ponto importante de ser conhecido pelos investidores diz respeito às taxas do Tesouro Selic. Isto é, aos encargos que eles podem estar sujeitos ao realizar uma aplicação nesse título público do Tesouro Nacional.

Neste sentido, as taxas que podem existir ao investir no Tesouro Selic são:

Taxa de custódia da B3

A primeira — e inevitável — taxa ao investir no Tesouro Selic é a taxa de custódia da B3 (Brasil, Bolsa, Balcão), a bolsa brasileira. Essa taxa existe para que a bolsa mantenha a segurança e o pleno funcionamento das operações dos investidores com os títulos públicos.

Por isso, há uma cobrança de 0,20% ao ano com base no volume de recursos aplicado pelo investidor no Tesouro Selic. Sendo que essa taxa é provisionada diariamente e paga semestralmente ou no momento de um resgate antecipado do título.

Vale destacar, contudo, que em 2020 a B3 comunicou uma isenção da taxa de custódia dos investimentos no Tesouro Selic abaixo de 10 mil reais.

Sendo assim, caso o investidor tenha menos que isso aplicado, ele não terá de se preocupar com esse encargo. Além disso, há também um limite máximo de cobrança que incide até o teto de 5 milhões de reais aplicados.

Taxa de custódia da instituição financeira

Outro encargo — que, desta vez, pode ser facilmente evitado pelo investidor — é a taxa de custódia da instituição financeira. Assim como a custódia da B3, essa taxa é cobrada com base em um percentual sobre o montante aplicado.

Todavia, é preciso destacar que a maior parte das corretoras de valores já extinguiram, há muito tempo, essa taxa. Por isso, aconselha-se que o investidor procura aplicar seu recurso no Tesouro Selic em instituições que não façam a cobrança da taxa de custódia.

Taxa de administração da instituição financeira

Por fim, ainda existem no mercado algumas poucas instituições que cobram taxa de administração para os clientes aplicarem no Tesouro Selic.

Isso significa que, a cada ordem de comprar e de venda de títulos, o investidor deve pagar a essas instituições uma taxa de administração, por exemplo, de 10 reais.

E assim como no caso da taxa de custódia, destaca-se que são poucas as instituições que ainda insistem em cobrar esse encargo dos investidores, sendo que as principais delas são os grandes bancos de varejo.

Já no caso das corretoras de valores, a maior parte já não possui a taxa de administração para os clientes investirem no Tesouro Selic e nos outros títulos públicos do Tesouro.

Por fim, outro tópico que costuma atrair certa dúvida é sobre a tributação do Tesouro Selic. No entanto, não há o que se confundir, porque o imposto desse título segue a mesma regra de tributação da renda fixa.

Isso significa que, ao investir no Tesouro Selic, o rendimento do investidor será tributado de acordo com a tabela regressiva de imposto de renda. Além disso, há também a circunstância de cobrança do IOF (Imposto sobre Operações Financeiras), como será exposto a seguir.

Imposto de renda do Tesouro Selic

Como foi colocado, o imposto de renda do Tesouro Selic é recolhido conforme a tabela regressiva de tributação da renda fixa. Sendo assim, quanto mais tempo o investidor deixa seu recurso aplicado, menor é o percentual que ele deverá recolher sobre os seus rendimentos.

Nesse sentido, as alíquotas para cada período de aplicação são:

- Até 180 dias: 22,50%;

- Entre 181 e 360 dias: 20,00%;

- Entre 361 e 720 dias: 17,50%

- Acima 720 dias: 15,00%.

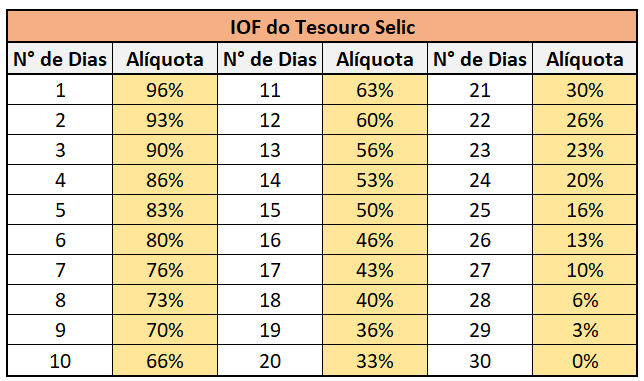

IOF do Tesouro Selic

Além do IR, outro tributo que os investidores podem acabar pagando é o IOF do Tesouro Selic. E assim como em outros investimentos de renda fixa, o Imposto sobre Operações Financeiras só incide sobre aplicações resgatadas em um prazo menor que 30 dias.

Isso significa que, caso o investidor deixe seu recurso por pelo menos 30 dias investidos, nada ele deverá pagar em IOF. No entanto, se o resgate acontecer antes desse prazo, há uma alíquota regressiva que incide sobre o rendimento.

Como investir no Tesouro Selic?

Investir no Tesouro Selic é um processo simples e pode ser realizado online, sem complicações. Abaixo, apresentamos um passo a passo detalhado para você começar a aplicar nesse título público, independentemente de sua experiência no mercado financeiro.

Passo a passo para investir no Tesouro Selic:

- 1. Abra uma Conta em uma Corretora ou Banco Habilitado

O primeiro passo é escolher uma corretora ou instituição financeira autorizada a operar com o Tesouro Direto. Muitas corretoras oferecem isenção de taxas de administração, tornando o investimento ainda mais vantajoso. Durante o cadastro, você precisará informar seus dados pessoais, como CPF e endereço, além de criar um login para acesso à plataforma.

- 2. Escolha o Tesouro Selic na Plataforma

Após concluir o cadastro e acessar a plataforma de investimentos, procure a seção de títulos públicos e selecione o Tesouro Selic. A interface costuma ser bastante intuitiva, facilitando a localização do título e a visualização de informações importantes, como taxas e prazos.

- 3. Defina o Valor da Aplicação e Realize a Compra

Com o título escolhido, determine o valor que deseja investir. O Tesouro Selic é acessível, permitindo aplicações iniciais a partir de cerca de R$ 30. Isso significa que, mesmo com valores pequenos, é possível começar a investir e aproveitar os benefícios do título. Após definir o montante, confirme a operação para concluir sua compra.

- 4. Acompanhe Seus Rendimentos

Após realizar a compra, você pode acompanhar seus rendimentos diretamente na plataforma do Tesouro Direto ou da corretora. O valor investido será atualizado diariamente com base na Taxa Selic, garantindo transparência e controle total sobre o seu investimento.

Contudo, esse processo, que pode ser feito online, é rápido e descomplicado, permitindo que qualquer pessoa comece a investir com facilidade.

Após conhecer quais são as suas características, outro ponto fundamental de ser compreendido é sobre quais são as vantagens e desvantagens do Tesouro Selic. Abaixo, portanto, alguns dos seus pontos positivos e negativos.

Vantagens do Tesouro Selic

Sem dúvida existem diversas vantagens do Tesouro Selic com investimento. Obviamente, contudo, essa aplicação pode fazer muito sentido para alguns e, ao mesmo tempo, não ser interessante para outros investidores.

Afinal, isso irá depender do objetivo, do perfil, do prazo de investimento e da aversão ao risco do aplicador.

Com isso, uma determinada vantagem do Tesouro Selic para um indivíduo pode não ser encarada como um ponto positivo por outro. De qualquer forma, são conhecidas como as principais vantagens desse título:

- Alta liquidez para os investidores sacarem os recursos, em D+1;

- Aplicação segura, garantida pelo melhor pagador do mercado, o governo federal;

- Segurança de ser uma aplicação pós-fixada, indexada à Taxa Selic;

- Rendimento superior ao oferecido pela caderneta de poupança;

- Acessível aos investidores, com investimento mínimo de cerca de 100 reais;

- Prático no recolhimento do imposto, sendo recolhido na fonte.

Desvantagens do Tesouro Selic

Apesar das vantagens elencadas acima, como todo tipo de investimento, existem também desvantagens do Tesouro Selic como aplicação de renda fixa. Nesse sentido, os principais pontos negativos existentes são:

- Rendimento menor que o de outros títulos públicos;

- Não possui liquidez diária, como a poupança;

- Não pode ser sacado aos fins de semana e aos feriados, como a poupança;

- Possui taxa de custódia da B3 (Brasil, Bolsa, Balcão);

- Não possui rendimento anual fixo, dependendo da Taxa Selic;

- Sofre a incidência de imposto de renda, conforme a tabela regressiva do IR;

- Sofre a incidência de IOF nos resgates feitos com menos de 30 dias de aplicação.

Obviamente, como foi colocado, algumas dessas desvantagens são da própria natureza da aplicação. Por exemplo, não saber o quanto o recurso irá render é, sim, uma incógnita.

No entanto, essa é justamente uma característica de uma aplicação pós-fixada, sendo que aqueles que necessitam dessa garantia podem escolher, por exemplo, o Tesouro Prefixado.

É sabido que a maior parte dos investidores do Tesouro Selic deixam o recurso nesta aplicação por ela possuir liquidez. Contudo, não é possível deixar de mencionar que existem também outros investimentos de alta liquidez disponíveis no mercado.

Entre essas aplicações estão, por exemplo:

Certificado de Depósito Bancário (CDBs)

Os Certificados de Depósito Bancário (CDBs) são a primeira aplicação de alta liquidez disponível no mercado e que costuma gerar dúvidas dos investidores na hora de escolher entre o Tesouro Selic ou CDB. Isso porque existem diversas opções no mercado desses certificados, sendo que várias delas oferecem liquidez diária aos investidores.

Isso significa que, ao solicitar o resgate de determinado valor aplicado no CDB, o investidor pode ter seu recurso liberado no mesmo dia, com exceção dos finais de semana e dos feriados. De qualquer forma, a liquidez dessas aplicações é maior que do Tesouro Selic, que libera os resgates solicitados no dia útil seguinte à solicitação.

Basicamente, esses CDBs são títulos de crédito privado de instituições financeiras que captam recursos no mercado para, posteriormente, emprestá-lo para terceiros. Com isso, a instituição busca lucrar com o spread entre o juro pago ao investidor do CDB e o juro cobrado dos seus credores no mercado.

E por ser um título de crédito privado, destaca-se que os CDBs possuem maior risco que os títulos públicos. Afinal, existe o risco de crédito da instituição financeira que capta os recursos por meio desse certificado.

No entanto, os investidores dessa aplicação de renda fixa possuem a garantia do FGC (Fundo Garantidor de Crédito). Nesse sentido, há uma garantia pelo fundo de 250 mil reais por CPF e por instituição, na hipótese de falência e de não pagamento por parte da financeira que emitiu o CDB.

Contudo, embora ambos sejam investimentos de renda fixa, possuem características distintas:

| Aspecto | Tesouro Selic | CDB |

| Garantia | Tesouro Nacional | FGC (até R$ 250 mil por CPF) |

| Rentabilidade | Taxa Selic | Pode ser prefixada ou pós-fixada |

| Liquidez | D+1 | Pode variar conforme o CDB |

| Risco | Muito baixo | Baixo, mas maior que o Selic |

Se a prioridade é liquidez e segurança, o Tesouro Selic é a melhor escolha. Já os CDBs podem ser atrativos em situações específicas, como quando oferecem taxas mais altas.

Fundos DI

Além dos CDBs, os Fundos DI também são grandes concorrentes do Tesouro Selic quando se trata de aplicações de renda fixa de alta liquidez. Na verdade, assim como os certificados de depósito bancário, esses fundos também possuem liquidez diária, permitindo os investidores de realizar saques em um mesmo dia.

Destaca-se que a regulação dos Fundos DI obriga que eles tenham ao menos 95% da carteira de investimentos aplicada em títulos atrelados à Taxa Selic ou ao CDI (Certificado de Depósito Bancário), que é uma taxa derivada da Selic.

E ao realizar sua aplicação o investidor se torna cotista do Fundo DI, tendo direito ao rendimento e à evolução do preço da cota do fundo. Sendo assim, conforme os títulos possuídos pelo fundo rendem, a cotação da cota sobe, remunerando os cotistas.

Além disso, vale destacar que a maior parte dos fundos DI rendem algo muito próximo da Taxa Selic. E, por fim, também acabam sendo investimentos seguros, porque investem majoritariamente em títulos públicos, como o próprio Tesouro Selic. A vantagem, no entanto, é a possibilidade de resgate diário, em um mesmo dia útil.

Depois de conhecer mais sobre o que é e sobre quais são as suas características, vantagens e desvantagens, muitos investidores podem se perguntar: mas vale a pena investir no Tesouro Selic?

Obviamente, essa é uma questão muito subjetiva e — como já foi colocado — depende de diversos fatores únicos de cada investidor, como:

-

Prazo de investimento

-

Objetivo do investimento

No entanto, é possível afirmar que investir no Tesouro Selic vale muito a pena para aqueles que desejam formar uma reserva de emergência ou uma reserva de oportunidade. Sendo que:

Reserva de emergência

A primeira forma de utilizar a aplicação é investir no Tesouro Selic para reserva de emergência. Isto é, utilizá-lo como uma forma de reservar determinada quantia para eventuais contratempos que possam surgir na vida de qualquer pessoa, como a necessidade de:

- Cobrir uma franquia de seguro;

- Pagar uma eventual multa;

- Arcar com custos de tratamentos de saúde;

- Custear uma reforma necessária e inesperada.

Essas emergências, apesar de não serem agradáveis, não podem ser retiradas do planejamento das pessoas. Afinal de contas, todos os indivíduos estão sujeitos à eventualidades financeiras e à contratempos.

Por isso, utilizar o Tesouro Selic para reservar uma quantia para uma reserva de emergência pode ser uma excelente forma de utilizar essa aplicação.

Afinal de contas, o investidor pode deixar reservado o valor em uma aplicação separada para esse fim e ainda obter um retorno financeiro satisfatório nessa reserva.

Além disso, por sua alta liquidez, o valor pode ser resgatado em até um dia útil (D+1), permitindo que o investidor tenha acesso rápido ao dinheiro em caso de necessidade. A rentabilidade diária do título garante que o capital cresça mesmo enquanto está reservado.

Reserva de oportunidade

Além da reserva de emergência, outra possibilidade é utilizar o Tesouro Selic para reserva de oportunidade. Em outras palavras, utilizá-lo como uma aplicação destinada a receber recursos exclusivos para serem aplicados em eventuais oportunidades de investimento do mercado.

Essa estratégia de reserva de oportunidade pode fazer muito sentido para aqueles que desejam ter liquidez e capital suficiente para investir, por exemplo, em períodos de incertezas na economia, quando boas oportunidades costumam surgir na bolsa de valores.

Isso porque, durante esses momentos, a percepção de risco do mercado costuma se elevar com rapidez, desvalorizando o preço das ações das empresas. Assim, aqueles investidores pacientes e de longo prazo podem aproveitar dessa volatilidade de curto prazo para comprar papéis por preços mais atrativos.

Por ser um investimento seguro e com liquidez diária, o Tesouro Selic permite que o capital esteja sempre disponível para aproveitar esses momentos de baixa no mercado. Diferentemente de outras aplicações de renda fixa, que podem ter prazos de carência, o Tesouro Selic oferece liberdade e agilidade na movimentação.

E na hipótese de não ter uma reserva de oportunidade, um investidor da bolsa poderia acabar tendo de passar por um período de queda na bolsa e de circuit breakers sem ter recursos para novos aportes na baixa.

Para evitar isto, uma possibilidade é reservar, ao longo do tempo, uma quantia no Tesouro Selic para eventuais oportunidades.

Com essa estratégia, o investidor pode equilibrar o portfólio entre segurança e agressividade, mantendo parte dos recursos protegidos em um título de baixo risco e utilizando-os estrategicamente para ampliar os retornos em momentos favoráveis no mercado.

Cenários de juros altos

Outro aspecto relevante ao considerar investir no Tesouro Selic é o seu desempenho em cenários de juros altos. Por estar diretamente atrelado à Taxa Selic, esse título público ajusta sua rentabilidade de acordo com as decisões do Comitê de Política Monetária (Copom).

Quando a Taxa Selic está em níveis elevados, o Tesouro Selic se torna ainda mais atrativo, pois oferece um retorno diário consistente, que acompanha o aumento dos juros. Isso o torna uma excelente opção para proteger o poder de compra do investidor, especialmente em períodos em que a inflação também tende a ser alta.

Diferentemente de outros investimentos de renda fixa, como CDBs ou títulos prefixados, que podem sofrer perdas relativas em cenários de alta dos juros, o Tesouro Selic continua entregando resultados positivos e competitivos.

Além disso, sua liquidez diária garante que o investidor possa aproveitar as vantagens dessa rentabilidade sem perder a flexibilidade para movimentar os recursos, caso necessário.

Portanto, o Tesouro Selic é especialmente indicado em momentos de incerteza econômica e juros altos, funcionando como uma forma eficiente de proteger o patrimônio e garantir um retorno consistente, mesmo em condições adversas.

Conclusão

O Tesouro Selic se destaca como um investimento essencial para qualquer portfólio, combinando características únicas de segurança, acessibilidade e liquidez. Sua garantia pelo governo federal o torna o investimento mais seguro disponível no mercado financeiro brasileiro, enquanto sua rentabilidade diária oferece retornos consistentes superiores à poupança.

Seja para quem está começando no universo dos investimentos ou para quem já possui uma carteira diversificada, o Tesouro Selic é uma alternativa confiável e eficiente, especialmente para objetivos de curto prazo e construção de uma reserva de emergência.

Além disso, sua flexibilidade e simplicidade fazem com que o Tesouro Selic seja acessível a qualquer investidor. Com valores mínimos baixos, ele democratiza o acesso ao mercado financeiro e permite que qualquer pessoa comece a investir de forma segura e prática.

A possibilidade de resgatar o dinheiro em D+1 amplia suas aplicações, tornando-o ideal tanto para situações de imprevistos quanto para estratégias de proteção patrimonial em cenários de juros altos.

Mas e então, conseguiu entender mais sobre o que é e sobre como funciona o Tesouro Selic? Deixe abaixo suas dúvidas e comentários sobre esse título público.

O que é o Tesouro Selic?

O Tesouro Selic é um título público federal que permite que investidores emprestem dinheiro ao governo em troca de juros. No caso do Tesouro Selic, o Tesouro Nacional oferece aos aplicadores o rendimento da Taxa Selic.

Qual o valor do tesouro Selic hoje?

O valor do Tesouro Selic hoje dependerá das condições do mercado e da Taxa Selic vigente. Por isso, o ideal é acessar a plataforma do Tesouro Direto para ter acesso ao valor do Tesouro Selic hoje.

Qual o rendimento mensal do Tesouro Selic?

O rendimento mensal do Tesouro Selic dependerá de qual é a taxa básica de juros (Taxa Selic) vigente. Isto porque o rendimento do Tesouro Selic está diretamente atrelado ao percentual da taxa de juros do país. De qualquer forma, destaca-se que o rendimento mensal do Tesouro Selic tende a ser sempre maior que o da poupança.

Como funciona o investimento no Tesouro Selic?

O investimento no Tesouro Selic funciona de forma que os investidores compram títulos do Tesouro Nacional, emprestando dinheiro para o governo, em troca de uma rentabilidade por isso. No caso do Tesouro Selic, o rendimento está atrelado à taxa básica de juros do Brasil (a Taxa Selic). Além disso, ressalta-se que esse é um investimento extremamente seguro e de alta liquidez financeira.

Onde aplicar no Tesouro Selic?

Os investidores pessoa física podem aplicar no Tesouro Selic por meio da plataforma do Tesouro Direto, criada em conjunto entre a B3, a bolsa brasileira, e o Tesouro Nacional. Esta plataforma para onde aplicar no Tesouro Selic pode ser acessada por meio da conta do investidor em sua corretora de valores.

Bibliografia para Tesouro Selic

http://monografias.poli.ufrj.br/monografias/monopoli10027038.pdf

https://semanaacademica.org.br/system/files/artigos/trabalho02.pdf