Radar do mercado: Fleury (FLRY3) comunica aquisição do Grupo Diagmax

Na data de ontem (02), o Fleury S.A. (Grupo Fleury) comunicou ao mercado e aos seus acionistas que, na mesma data, celebrou um Contrato de Compra e Venda de Ações e Outras Avenças para aquisição de 100% das ações da Diagmax Participações Societárias S.A. e suas subsidiárias (Grupo Diagmax).

No fechamento da transação, o Fleury pagará o valor de R$ 80,388 milhões pela aquisição e, futuramente, desde que atingidos determinados resultados mutuamente acordados, deverá realizar o pagamento de earn-out no valor de até R$ 31,598 milhões.

A conclusão da operação está condicionada a algumas condições precedentes, dentre elas a aprovação da aquisição pelo Conselho Administrativo de Defesa Econômica (CADE).

Além disso, de acordo com a lei, o preço de aquisição do Grupo Diagmax não constitui investimento relevante, não sendo preciso deliberação em assembleia nem direito de recesso, conforme avaliação baseada em informação pública sobre o patrimônio líquido do Grupo Fleury e nas demonstrações financeiras auditadas do Grupo Diagmax.

Adicionalmente, o Fleury informou que o Grupo Diagmax atua em serviços de diagnósticos por imagem e análises clínicas por meio de seis unidades de atendimento na região metropolitana de Recife, estado de Pernambuco.

A receita bruta do Grupo Diagmax, nos últimos 12 meses encerrados em julho de 2019, atingiu R$ 47,2 milhões.

Dessa forma, a aquisição permitirá ao Grupo Fleury expandir sua presença estratégica no mercado de Recife, aumentando em mais 17 unidades de atendimento e fortalecendo o portfólio de exames, com expansão da oferta em diagnósticos por imagem.

Cabe destacar que o Fleury é uma das maiores empresas de medicina e saúde do Brasil.

A empresa possui um portfólio completo em medicina diagnóstica, realizando cerca de 3,5 mil testes em 37 áreas diferentes.

O Fleury conta com cerca de 9,6 mil colaboradores e 2,2 mil médicos, marcando presença nos principais centros econômicos do país.

Suas 187 unidades de atendimento representam cerca de 84% da receita, enquanto as operações em hospitais representam 15% de sua receita.

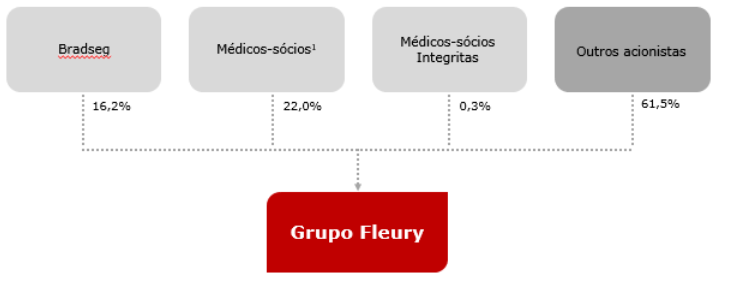

O capital social do Fleury está distribuído tal como mostrado abaixo.

Acreditamos que a aquisição representa uma notícia positiva para o Fleury. No entanto, não consideramos um investimento no ativo por acreditar que existem oportunidades mais atrativas neste setor.