Rating: o que é e como funciona essa classificação de risco?

O risco de um empréstimo ou de um investimento está ligado, principalmente, à capacidade de um agente econômico honrar com suas obrigações financeiras. Isto é, com seus passivos exigíveis. E, para medir essa capacidade, o rating é um dos principais indicadores utilizados.

Por conta disso, antes de investir ou de emprestar dinheiro para uma empresa ou para um governo, os investidores precisam saber mais sobre como o rating funciona. Assim, a análise a respeito do risco de um agente econômico será mais completa e confiável.

O que é rating?

O Rating é um termo em inglês que, traduzido, significa classificação. Mas, do ponto de vista econômico, ele costuma representar a avaliação do risco de crédito dada por uma agência de classificação de risco a um protagonista econômico, seja um Estado ou uma empresa.

Assim, é bastante comum que ela seja aplicada a países, no tocante ao risco que eles oferecem aos investidores. Por isso, esta análise também é conhecida como classificação de crédito ou nota de crédito.

Essa nota, ou classificação, busca mostrar aos potenciais credores ou investidores como é a solidez e a saúde financeira daquele agente econômico. Em outras palavras, tenta mostrar o risco de esse agente não conseguir honrar com seus compromissos financeiros ao longo do tempo.

Vale destacar, ainda, que a nota atribuída por uma agência não é definitiva. Afinal, é perfeitamente possível que ocorram mudanças no quadro financeiro de companhias e de países ao longo do tempo.

Em outras palavras, a nota de crédito pode se alterar conforme haja uma mudança no risco do agente. E, para que essa reclassificação de risco aconteça, as agências de rating precisam realizar uma nova avaliação e emitir uma nova nota.

Como funciona a classificação de rating?

Apesar de ser algo relativamente simples de ser entendido, muitos ficam com a dúvida: mas como funciona a classificação de rating?

Como foi colocado, essa classificação deve ser realizada sempre por uma agência de classificação de risco. E apesar de existirem várias dessas ao redor do mundo, existem três principais, que são:

- Standard & Poor’s (S&P);

- Fitch;

- Moody’s.

Para que alguma dessas big three possam emitir um parecer e uma nota para as empresas, bancos e países, elas consideram diversos aspectos econômicos e políticos. Sendo que todos esses pontos influenciam diretamente no risco do agente.

Quais aspectos são analisados para calcular um rating?

Entre os principais pontos analisados e considerados pelas agências de classificação de risco para emitir o rating de uma empresa ou de um país estão:

- Taxa de juros;

- Fluxo de caixa;

- Nível de alavancagem;

- Contexto político do país;

- Solidez do balanço patrimonial;

- Projeções de resultados futuros.

Como pode ser observado, para emitir uma nota de crédito, as agências utilizam diversos critérios quantitativos, que são aqueles mais esperados de serem analisados.

Estes critérios dizem respeito, por exemplo, à solidez do balanço patrimonial, ao tamanho do passivo, ao fluxo de caixa e à taxa de juros dos empréstimos.

Contudo, além dos quantitativos, os aspectos qualitativos também são considerados na avaliação das agências. Isso significa que elas também consideram pontos do ambiente externo da empresa para emitir a nota de crédito, ou nota de risco.

Isso acontece porque, apesar dos aspectos internos das empresas serem fundamentais para a atribuição do risco, os externos a elas também influenciam muito na capacidade de crédito da companhia.

Afinal, uma empresa localizada em um país muito endividado e com uma quadro financeiro e político complicado deve receber uma nota de crédito inferior. Isto porque a situação e o contexto do país acaba influenciando nas atividades da companhia e na sua capacidade de honrar com os seus compromissos financeiros.

Como o rating é determinado?

E para chegar no resultado pertinente e determinar o rating, é preciso que um analista de riscos, enviado pela agência em questão, conheça a situação econômica da empresa ou país. Isto com o objetivo de conseguir analisar a sua solvência.

Para isso, esse analista precisará fazer consultas com membros da administração fiscal e um estudo acerca da realidade econômica do analisado. Estes dados serão apresentados ao comitê de pontuação para, enfim, se chegar a um resultado.

A nota atribuída à entidade levará em conta fatores como ambiente político, dívida, possibilidade de insolvência, margem de manobra do orçamento e ambiente institucional. E, como dito, a nota pode sim sofrer alterações em virtude de movimentos econômicos ocorridos posteriormente.

Para que haja um rebaixamento, o país ou empresa precisa apresentar alguns pontos. Entre eles, baixas perspectivas de crescimento econômico ou a ineficácia de um plano de austeridade.

Principais agências de rating do mercado

No mercado, quando se fala sobre nota de crédito e sobre rating, a maioria dos investidores se lembra das big three. Sendo que esse termo em inglês se refere às três grandes agências de classificação de risco do mundo.

E apesar de existirem outras agências que fazem essas classificações, basta que o investidor conheça essas três principais. Afinal, a avaliação delas é aceita e considerada pela maior parte dos investidores, países e agentes do mercado em geral.

Por fim, as big three, que possuem mais de 90% da divisão de mercado, são:

1. Standard & Poor’s

A Standard & Poor’s (S&P) é uma das três maiores agências de classificação de risco do mundo, sendo talvez a mais tradicional entre elas. A história dessa companhia não é nada recente, tendo iniciado em 1860, nos Estados Unidos.

Apesar disso, o modelo de negócios atual, de avaliação de risco, começou na década de 40. Isto quando houve a fusão entre a Poor’s Publishing e a Standard Statistics. Desde então, a Standard & Poor’s, que tem sede em Nova York, se consolidou como referência na avaliação de empresas e de títulos públicos e privados.

2. Moody’s

Em segundo lugar, a Moody’s é mais uma das Big Three agências de rating do mundo. A companhia, criada pelo americano John Moody, vem se consagrando como uma das maiores agências desde 1909, quando foi criada.

Curiosamente, a Moody’s possui ações listadas na bolsa de Nova York (NYSE) sob o ticker MCO. Os papéis, que negociavam na década de 90 por cerca de 10 dólares, já superam o preço de 280 dólares.

O desempenho das ações, em dólar, pode ser observado no gráfico abaixo:

Curiosamente, a Moody’s faz parte de um antigo investimento da empresa controlada pelo megainvestidor Warren Buffett, a Berkshire Hathaway. O investimento na agência, ao final de 2018, era avaliado em quase 3,5 bilhões de dólares. Sendo que o mesmo teve um custo para a companhia de Buffett de “apenas” 250 milhões de dólares.

3. Fitch

Por último, a Fitch se configura como a terceira grande agência de rating do mundo, sendo também a que possui o menor market share entre as Big Three, tendo aproximadamente 15% da fatia do mercado. A companhia, fundada em 1914 pelo americano John Knowles Fitch, possui sede em Nova York e Londres.

Quais são os tipos de rating que existem?

Depois de conhecer melhor quais são as principais agências, é preciso também saber quais são os tipos de rating que existem e o que cada um deles significa.

Ratings por grau

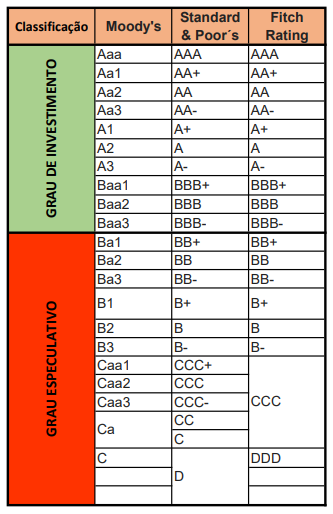

Os ratings por grau mostram a posição em uma escala de notas que determinado ativo está em relação ao seu risco de crédito. De acordo com cada nota, o investidor consegue analisar se a relação entre risco e retorno do ativo faz, ou não, sentido para carteira de investimentos

Nessa escala, há uma divisão entre o grau especulativo e o grau de investimento. São eles:

1. Grau especulativo

No grau especulativo, estão aqueles que possuem maior risco de inadimplência, ou seja, de calote. Isso significa que são títulos e ativos mais arriscados e que devem, naturalmente, oferecer um maior potencial de retorno financeiro.

De maneira geral, países com uma dívida muito grande em relação ao PIB, com taxas de juros altas e com um quadro político e financeiro instável estão nessa classificação de grau especulativo. Analogamente, isso também vale para companhias muito endividadas e com um balanço financeiro complicado.

2. Grau de investimento

No grau de investimento, estão aqueles títulos com menor risco de inadimplência e que possuem as menores possibilidades de calote. Por conta disso, também são ativos que remuneram menos o investidor, afinal, possuem um risco menor.

Normalmente, países desenvolvidos e com as economias mais estáveis estarão classificadas no grau de investimento. O mesmo acontece com os títulos de empresas pouco alavancadas e com balanço sólido.

Ratings por nota

Os ratings por nota mostram a posição do ativo com uma nota dentro do grau especulativo e do grau de investimento. Essa nota procura demonstrar o nível de risco de determinado ativo dentro da classificação de rating por grau.

Dessa forma, o investidor consegue analisar com mais detalhes e profundidade se a relação entre risco e retorno do ativo faz, ou não, sentido para carteira de investimentos. A tabela a seguir mostra as notas de cada agência dentro de cada tipo de grau.

1. Notas do grau especulativo

As agências Fitch Ratings e Standard & Poor’s funcionam basicamente da mesma forma na atribuição de notas. Assim como nas notas dadas em escolas, a contagem começa do A como valor mais alto chegando ao D, como pior nota.

As notas mais baixas, começando em D, significam um alto risco de inadimplência. Em seguida vêm as notas C, CC, CCC; e B-, B, B+, BB-, BB e BB+. Sendo essa a classificação realizada pela Fitch e pela S&P no grau especulativo.

Já na Moody’s, a nomenclatura é um pouco diferente, ainda que o conceito seja o mesmo. No grau especulativo, novamente, encontramos a nota mais baixa de todas, que, neste caso, é representada pela letra C, subindo para Ca, Caa3, Caa2, Caa1. Em seguida, então as notas B3, B2, B1, Ba3, Ba2, Ba1.

2. Notas do grau de investimento

No caso da Fitch e da Standard & Poor’s, o grau de investimento começa após a nota BB+. A partir dela, nos deparamos com as notas mais altas, que vão de BBB-, BBB, BBB+ até A-, A, A+, AA-, AA, AA+ e AAA (triple A).

Já no caso da Moody’s, a última nota no grau especulativo é o Ba1. A partir dessa nota, temos então as classificações mais altas, que são, em ordem crescente de qualidade: Baa3, Baa2, Baa1, A3, A2, A1, Aa3, Aa2, Aa1, Aaa.

Por que a classificação de rating é importante?

Além de saber como o rating funciona, é preciso que o investidor também tenha conhecimento do porquê essa classificação é importante. Afinal, elas impactam diretamente na maior parte dos investimentos do mercado.

A seguir, responderemos por que a classificação de rating é importante tanto para empresas e governos quanto para os investidores.

Importância do rating para as empresas e governos

Primeiramente, é importante saber a importância do rating para as empresas e governos. Afinal, são eles que receberão a avaliação de uma das agências de classificação de risco.

Então, ao receber a avaliação e uma nota de risco, as companhias e os países naturalmente precisam adequar suas dívidas e seu prêmio de risco. Isso porque, empresas e países com notas melhores podem pagar menos juros para pegar dinheiro emprestado no mercado.

Na mesma lógica, companhias com notas piores precisam pagar mais para emitir dívidas. Afinal, esse tipo de empresa possui um risco maior para os credores. E, quanto maior o risco, maior também deve ser o retorno esperado.

Por conta dessa dinâmica, empresas e governos procuram apresentar quadros econômicos estáveis e controlados para receberem um rating positivo. Isso porque dessa forma eles podem receber mais investimentos e emitir dívidas mais baratas.

E, por fim, dívidas mais baratas significam mais lucro para os sócios. Afinal, o juro do passivo da empresa é uma despesa financeira que reduz o resultado líquido. Portanto, quanto menor o juros pago, mais lucro fica para os sócios das empresas. No caso do governo, menor poderá ser a taxa de juros do país.

Importância do rating para os investidores

Em segundo lugar, é preciso saber também a importância do rating para os investidores. Isso porque eles serão, na maioria das vezes, os usuários das classificações e notas emitidas pelas agências.

Nesse sentido, os investidores podem consultar o rating de títulos públicos e privados, de companhias e de países, para analisar a relação entre risco e retorno de determinado investimento.

E ao falar de investidores, nos referimos também aos grandes fundos de investimentos e aos investidores institucionais, principalmente os estrangeiros. Afinal, muitos deles acabam tendo regras rígidas que filtram as possibilidades de investimentos pelo rating do ativo ou do país.

Isso significa que quando o rating de uma empresa ou de um país passa por uma alteração negativa, isto pode afetar diretamente o volume de investimentos recebidos por países, empresas e empreendimentos.

Por sua vez, o fluxo reduzido de investimentos impactará diretamente nos juros e na rentabilidade exigida das empresas e dos títulos públicos. Afinal, para correr um risco maior (atribuído pelo rating), o investidor deve receber mais. Caso contrário, ele não realiza o investimento.

Críticas e limitações do sistema de rating

Apesar de todas essas vantagens e usos, existem também diversas críticas e limitações do sistema de rating. Sendo que essa indústria, no passado, já sofreu diversos problemas de má avaliação, principalmente durante a crise de 2008.

Agências de rating na crise de 2008

As agências de rating na crise de 2008 ficaram sob grande suspeita pelo mercado. Isso aconteceu porque atribuíram notas de alta qualidade e segurança para bancos que estavam com uma situação financeira extremamente complicada.

Esse foi o caso, por exemplo, do Banco Lehman Brothers. A instituição era uma das maiores dos Estados Unidos e acabou fechando após a crise de 2008, por conta da fragilidade financeira que ela se encontrava antes do início da recessão.

Contudo, antes disso, as agências de rating haviam atribuído notas de alta qualidade para o banco, o que fez investidores (e o mercado em geral) acreditarem que a situação do Lehman Brothers era positiva e que ele continuava sendo um banco sólido. Contudo, era exatamente o oposto.

Essa situação gerou uma grande suspeita do mercado com relação às notas e às avaliações de risco feitas pelas agências. Afinal, não se espera que um banco como esse vá à falência pouco tempo depois de receber uma avaliação tão positiva das agências.

E os problemas das agências de rating na crise de 2008 não pararam por aí. Elas também avaliaram diversos títulos de hipoteca (subprime) com a classificação de triple A (AAA), a melhor possível, quando não se enxerga qualquer risco de inadimplência.

Posteriormente, foram justamente esses títulos que causaram todo o colapso do sistema financeiro dos Estados Unidos. Por isso, caso a avaliação do risco dos subprimes fosse realmente correta, talvez a crise de 2008 não teria sequer acontecido.

Não foi à toa que a Standard & Poor’s precisou pagar mais de 1 bilhão de dólares para o tesouro americano para encerrar os processos ligados à crise. O impacto para as agências não parou por aí, as ações da Moody’s na bolsa de NY, por exemplo, caíram mais de 75% durante a crise de 2008, como pode ser observado a seguir:

Conflito de interesses do rating

Outra crítica em relação à indústria do rating é o conflito de interesses que ela possui. Isso acontece porque as agências de classificação de risco ganham dinheiro justamente fazendo as avaliações, e quem paga por isso são justamente aqueles que são avaliados.

Por conta disso, há um grande conflito de interesse entre a agência e aquele que recebe (e paga) pelo rating. Esse talvez tenha sido o motivo, em 2008, das agências terem avaliado tão bem os títulos e os bancos americanos. Afinal, essas instituições eram as maiores clientes das agências na época.

Vale a pena considerar o rating?

Após considerar todas essas críticas, limitações e conflitos dessa indústria, muitos investidores podem se perguntar: mas vale a pena considerar o rating?

Nesse sentido, apesar de todos os problemas, o rating continua sendo uma excelente ferramenta para que investidores tenham conhecimento a respeito de títulos e de riscos dos ativos.

Afinal, caso as agências não existissem, o acesso a esse tipo de informação seria muito mais complicado. E é justamente por isso que costumamos dizer que o trabalho das big three é importante para reduzir a assimetria de informação no mercado.

Além disso, nada impede que o investidor utilize o rating apenas como consulta, para ter uma segunda opinião. Isso significa que é plenamente possível que, além da classificação das agências, o investir também faça a sua própria avaliação a respeito do risco de uma ativo.

Conseguiu aprender mais sobre rating com este artigo? Deixe suas dúvidas nos comentários a seguir.

O que é rating?

O rating é uma classificação de risco de empresas e de governos determinada por uma agência internacional. Sendo que o rating serve para medir a capacidade do agente econômico arcar com seus obrigações financeiras com terceiros.

O que é rating dos bancos?

O rating dos bancos é uma classificação de risco feita por uma agência internacional que busca medir a capacidade da instituição de arcar com suas obrigações financeiras. Quanto mais sólido financeiramente é o banco, melhor é o seu rating.

Como funciona o rating?

Para emitir uma nota de rating, as agências avaliam diversos aspectos de uma empresa ou de um país, podendo, assim, realizar uma classificação de risco. Alguns dos pontos observados na análise são: taxa de juros, fluxo de caixa, nível de alavancagem, contexto político do país, solidez do balanço patrimonial, projeções de resultados futuros.

O que significa rating AA?

O rating AA significa que determinada empresa, governo ou título de dívida pública ou privada recebeu uma nota de risco da mais alta qualidade. Isso significa que a possibilidade de perda em relação a um investimento ou empréstimo é baixa, por conta da solidez financeira do agente a qual nota foi atribuída.

O que é escala de rating?

A escala de rating é uma referência criada para mostrar o nível de risco que determinada empresa ou país possui. Para construir essa escala, as agências de classificação de risco avaliam diversos aspectos financeiros que ajudam a determinar se um agente do mercado é mais ou menos arriscado.

Qual a classificação de risco do Brasil?

O Brasil se enquadra no grau especulativo de classificação de risco das agências de rating. No caso da Standard & Poor’s, a agência classifica o risco do Brasil como BB-, que fica 3 colocações abaixo do início do grau de investimento.

Bibliografia

https://www.treasurers.org/ACTmedia/ITCCMFcorpcreditguide.pdf

https://www.hbs.edu/faculty/Publication%20Files/09-051_13e0275c-a3a4-48bd-a86a-2324d5d70b57.pdf

https://www.sec.gov/news/studies/credratingreport0103.pdf

https://www.imf.org/external/pubs/ft/wp/2009/wp09129.pdf