Radar do mercado: Linx (LINX3) divulga resultados do 1T19

A Linx S.A. anunciou nesta quinta-feira (2) seus resultados consolidados do primeiro trimestre de 2019 (1T19).

A companhia é especialista em soluções tecnológicas que atendem o setor de varejo. Além de atuar no Brasil, marca presença em outros sete países da América, se consolidando como líder do mercado em software de gestão.

Um evento que marcou o trimestre da Linx foi a aquisição da Hiper, uma software house focada em soluções SaaS para micro e pequenos varejistas, alinhada com a estratégia de aumentar a penetração de TEF e Linx Pay, que representa uma importante oportunidade de crescimento para a companhia.

Comentamos sobre tal aquisição no Radar de LINX3 no Suno Call #286.

Além disso, ao final do 1T19, a Linx atingiu uma taxa de renovação de clientes de 99,2%. Informou também que seu maior cliente representou 1,5% da receita recorrente, ao passo que os 100 maiores representaram 29,5%, refletindo uma baixa concentração de sua ampla base.

Sua receita recorrente atingiu R$ 180,5 milhões no trimestre, representando 89% da receita operacional bruta. Tal valor constitui um aumento de 16,8% e 6,1%, quando comparado, respectivamente, ao 1T18 e 4T18.

A receita de serviços, por sua vez, foi de R$ 22 milhões, representando uma queda de 19,8% em relação ao 1T18. De acordo com a companhia, tal queda foi em função principalmente do ajuste da receita de royalties. No que diz respeito à comparação com o 4T18, a queda foi de 44,5%, em função do menor número de projetos de clientes, efeito sazonal que se concentra no período de Black Friday e Natal.

Sendo assim, a receita operacional líquida atingiu R$ 176,8 milhões, mostrando um crescimento em relação aos R$ 158,4 milhões atingidos no 1T18.

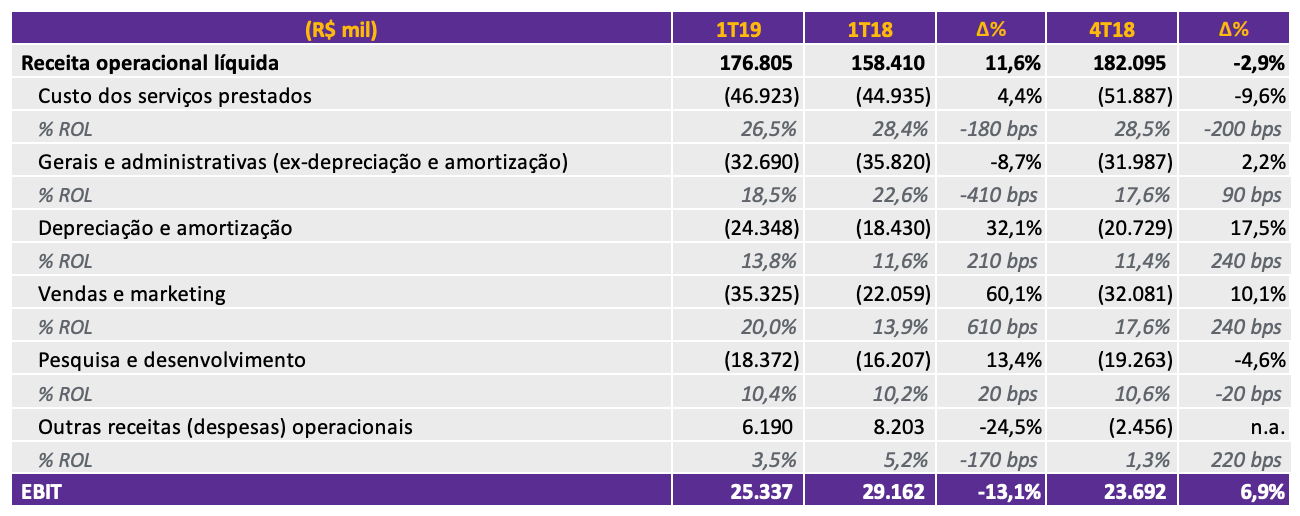

No que diz respeito às despesas operacionais, temos os números expostos na tabela abaixo:

Observa-se grande aumento nas despesas com vendas e marketing. Tal salto se deve aos investimentos mais intensificados no último ano nas equipes de vendas, principalmente na capacitação e criação de material para geração de leads para equipes de Linx Core e Franquias. Esse movimento está relacionado ao cross selling de novos produtos ligados às plataformas de Linx Digital e Linx Pay.

O EBITDA ajustado atingiu R$46,0 milhões no trimestre, aumento de 15,2% e 0,5% em relação ao EBITDA ajustado do 1T18 e 4T18, respectivamente. Já a margem EBITDA ajustada subiu de 25,2% no 1T18 e 25,1% no 4T18, para 26,0% no 1T19.

Quanto ao lucro líquido, houve queda de 35,1% em relação ao 1T18 e de 0,2% em relação ao 4T18, chegando a R$17,2 milhões, em função de grandes despesas financeiras no período.

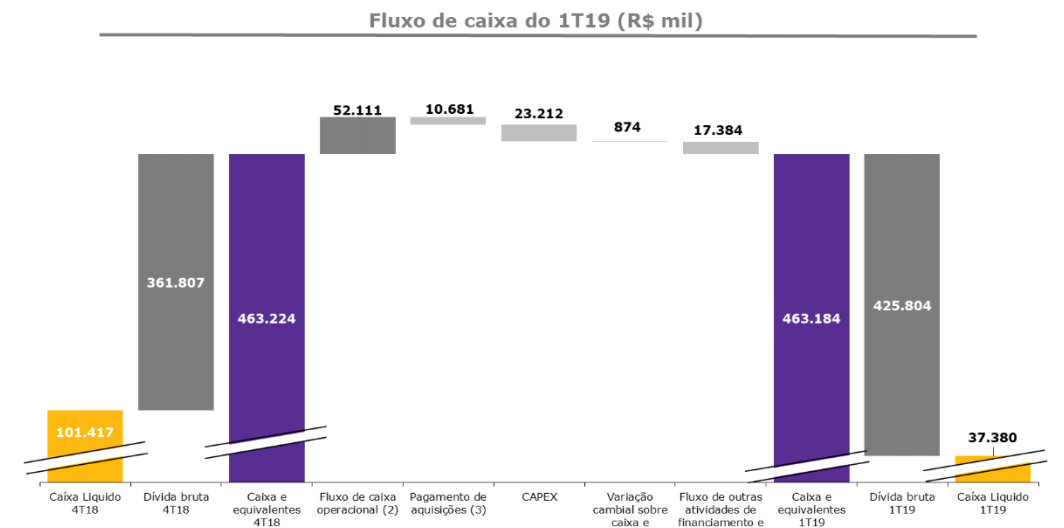

No 1T19, o caixa da companhia se manteve em linha com o do 4T18, encerrando o período com saldo de R$ 463,1 milhões.

A dívida bruta encerrou o 1T19 em R$425,8 milhões, um aumento de 17,5% em relação ao 4T18. Consideramos que o custo médio da dívida de 149,6% do CDI é um custo bastante alto, que poderia ser melhor trabalhado pela companhia.

Embora acreditemos que a Linx tenha bom potencial, acreditamos que diante dos resultados apresentados, suas ações ainda estão cotadas num patamar que não nos atrai. Sendo assim, nos manteremos distantes do papel, pelo menos por enquanto.