Correção monetária: entenda o que é e como calculá-la

A correção monetária já foi amplamente utilizada na economia brasileira e atualmente esse mecanismo ainda está presente. No entanto, uma vez que o país superou a hiperinflação, ela tem se tornado menos recorrente.

Compreender como funciona a correção monetária é importante para a população como um todo, especialmente para quem realiza investimentos. Os índices para a realização desse ajuste inclusive podem variar a depender da ocasião, portanto, é importante compreender como funciona e como realizar esse tipo de cálculo.

O que é a correção monetária?

A correção monetária é o ato de corrigir valores pela variação de um índice durante um determinado período. Esta correção de valores também é conhecida pelo termo atualização monetária.

O seu objetivo é, basicamente, compensar as pessoas das perdas decorrentes do aumento geral no nível de preços na economia.

O princípio da atualização monetária no Brasil data de 1964, quando foi criado o primeiro indexador que era chamado de Obrigação Reajustável do Tesouro Nacional (ORTN). Esse indexador medi o valor de créditos específicos.

O objetivo com a criação desse indexador era proteger os investidores da inflação brasileira e a partir dessa proteção atrair mais investidores para o Brasil.

Ao longo dos anos, esse indexador foi sofrendo alterações a depender da situação econômica e das características da economia brasileira. Ao longo dos anos a demanda por títulos públicos sofreu alterações e a forma de remuneração desses títulos foi alterada.

Nos dias atuais, os principais indexadores desses títulos são a taxa Selic e o IPCA no caso de títulos pós-fixados.

Por exemplo, suponha que uma pessoa possua um crédito a receber do banco no valor de R$ 10 mil. Além disso, este valor também deve ser corrigido pela inflação.

Logo, se a inflação acumulada do período for de 50% isto significa que o seu crédito irá valer R$ 15 mil ao fim do período.

Em algumas ocasiões os valores podem ser corrigidos também pela variação do valor de moedas estrangeiras, como o dólar.

Esse tipo de atualização de valores também é importante para a avaliação dos investimentos a serem realizados, sobretudo investimento em renda fixa.

Por exemplo, caso a inflação de determinado ano tenha sido 5% e os rendimentos de determinado ativo é de 5% também, na prática esse investimento não incorreu em ganho real, apenas garantiu ao investidor a manutenção do poder de compra.

Hiperinflação e o Plano Real

Durante a década de 1980, o Brasil conviveu com altas taxas de inflação, o que gerou inclusive momentos de hiperinflação durante esse período.

Em resumo, a hiperinflação é uma situação na qual os preços estão fora de controle, o que pode gerar inclusive situações de caos social.

Dessa forma, a moeda brasileira durante essa década perdia poder de compra diariamente, o que gerava um cenário de grande instabilidade entre a população de forma geral.

Esse é um período marcado inclusive por atualização de preços no mercado dentro do mesmo dia, o que levava as pessoas a realizarem compras de forma apressada antes que houvesse um novo aumento de preços.

Os problemas relacionados à inflação na economia brasileira foram contidos a partir da execução do plano de estabilização monetária a partir de 1994, conhecido como Plano Real.

A partir de mecanismos, como moeda indexada e âncora cambial, esse plano conseguiu conter o surto inflacionário que o país vivia desde a década anterior.

Apesar da inflação ter sido controlada a partir do Plano Real, os mecanismos de correção monetária são importante até os dias atuais para manter o poder de compra ao longo do tempo.

Apesar da inflação brasileira ter um nível de estabilidade e previsibilidade maior em comparação às décadas anteriores, o poder de compra da moeda nacional tende a se desvalorizar ao longo dos anos, mesmo que seja a taxas anuais reduzidas quando comparada a outros períodos.

Como funciona a correção monetária?

A compreensão de como funciona a correção monetária pode ser realizada a partir de exemplos simples do dia-a-dia. Suponha que determinada família gaste cerca de R$ 500,00 por mês em compras de produtos básicos no mercado, como arroz, feijão, entre outros.

Todavia, com o efeito da inflação, essa mesma cesta de produtos teve um reajuste de 10% e passou a custar R$ 550,00.

Portanto, no caso em questão, os R$ 500,00 que essa família possuía para realizar as compras de produtos básicos no mercado não são mais suficientes.

Ou seja, a moeda perdeu poder de compra, visto que o mesmo valor não é mais suficiente para comprar a mesma quantidade de produtos.

Dessa forma, para recompor o poder de compra dessa família é necessário que a sua renda passe pelo processo de correção econômica. Nesse caso, para que a família não tenha uma desvalorização real da sua renda, é necessário um reajuste de 10% a título de correção monetária.

Quando a correção monetário precisa ser realizada?

Em suma, a correção monetária é utilizada em situações em que se deseja manter o real do dinheiro por um determinado período.

Ou seja, esta ferramenta serve para anular os “efeitos” causados por indicadores econômicos, como a inflação, por exemplo. Assim, o valor corrigido monetariamente segue intacto, mesmo considerando a macroeconomia.

Qual a diferença entre juros e correção monetária?

É importante também entender qual a diferença entre correção monetária e juros, visto que em alguns casos é comum as pessoas confundirem esses dois termos. Os juros são um valor que incide sobre uma dívida, seja ela uma dívida que foi parcelada ou então um débito que está em atraso.

No caso de investimentos de renda fixa, por exemplo, como LCI e LCA, os valores recebidos a título de rendimentos são juros pagos ao investidor.

Nesse caso, o investidor atua como um emprestador e o emissor do título como o tomador da dívida. Dessa forma, ele deve remunerar o emprestador com o pagamento de juros no período acordado.

Já a correção monetária é um mecanismo que visa a manutenção do poder de compra da moeda.

Dessa forma, em caso da necessidade de aplicação do mecanismo de correção monetária, ele incidirá inclusive sobre os juros caso esses sejam aplicados.

Dessa forma, a diferença crucial entre juros e correção monetária é que a correção monetária tem como objetivo evitar que haja perda no poder de compra.

Por outro lado, os juros aplicados a determinados montantes tem como objetivo remunerar um empréstimo ou então realizar uma compensação por um eventual atraso no pagamento de uma dívida.

O que é deflação na correção monetária

A deflação é um ponto a ser destacado com relação à correção monetária. Apesar de ser um evento pouco comum, especialmente na economia brasileira, a deflação também é passível de correção monetária.

Dessa forma, caso ocorra deflação, os valores de determinado contrato devem ser reajustados de acordo com o índice em questão.

Os contratos de aluguel são um bom exemplo para compreender essa questão. Em geral, esses contratos possuem como índice de reajuste o IGP-M, caso esse índice seja negativo ao fim do período de reajuste, o valor do aluguel deve ser reduzido.

Ou seja, se o valor do aluguel for de R$ 1.000,00 e haja deflação de 10% do índice de referência, o novo valor do aluguel deve ser de R$ 900,00.

Qual a diferença entre correção monetária e deflação?

Correção monetária e deflação são termos relacionados a movimentações de preços, mas possuem significados diferentes.

A correção monetária é uma medida utilizada para ajustar valores monetários a fim de manter seu poder de compra em relação ao tempo, considerando a inflação.

Já a deflação é caracterizada pela queda generalizada dos preços de bens e serviços em um determinado período, o que pode resultar em diminuição do consumo e da produção, além de impactar negativamente a economia de um país.

Enquanto a correção monetária busca evitar perdas de poder aquisitivo dos valores financeiros, a deflação é vista como um sinal de fragilidade na economia.

Histórico da correção monetária no Brasil

A correção monetária no Brasil foi implementada durante os anos 60, quando o Brasil passava por um período de hiperinflação. Assim, o governo da época buscava reajustar valores, visando ter maior controle das questões econômicas e do valor da moeda da época, no caso o Cruzeiro.

Desde então, o país utiliza o reparo monetário em diferentes situações. Não à toa o Brasil foi responsável por criar modelos que seriam replicados em outras economias.

Por exemplo, o fator de correção monetária é aplicado anualmente no reajuste do salário mínimo, com base na inflação do país. Assim, caso o aumento seja igual ao índice, o poder de compra do trabalhador foi mantido.

Contudo, caso o reajuste seja menor que a inflação, o processo de correção foi incompleto, podendo causar um impacto negativo na economia no médio e longo prazo. Ou seja, carece de solução posterior.

Como calcular a correção monetária?

Muitas pessoas se questionam como calcular a correção monetária. Para quem possui mais facilidade com esse tipo de cálculo, basta consultar qual o fator acumulado do índice de atualização monetária no período de análise.

Após realizar essa consulta, basta multiplicar o valor que deverá passar pela atualização monetária por esse fator acumulado. Como exemplo de correção monetária, caso o montante a ser reajustado seja de R$ 1.000,00 e o fator de correção seja 1,2, o valor corrigido será de R$ 1.200,00.

Para ajudar nesta tarefa existem ferramentas online disponibilizadas por instituições privadas e públicas. Afinal, realizar o cálculo de atualização monetária manualmente é uma tarefa que pode ser árdua em alguns casos.

Por isso, essas instituições que possuem uma grande base de dados facilitam os cálculos. Para isso basta que você insira as datas e os valores a serem corrigidos.

Uma das ferramentas mais práticas para fazer este cálculo é fornecida pelo Banco Central. Esta ferramenta faz parte do programa “calculadora do cidadão”.

Na ferramenta você pode optar por diversos índices, tais como:

- CDI;

- IPCA;

- IGP-M.

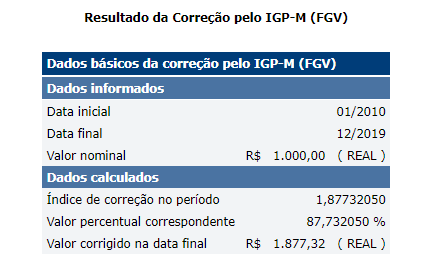

Após isto, basta inserir a data inicial e final, bem como o valor a ser corrigido. Observe, na imagem abaixo, um exemplo do uso da ferramenta para corrigir o valor de R$ 1 mil.

Para esta simulação foi utilizado o índice IGP-M de responsabilidade da Fundação Getúlio Vargas (FGV) e o período de janeiro de 2010 até dezembro de 2019.

É possível verificar que nesse período, esse índice variou 87,73% e, portanto, para manter o poder de compra da moeda durante esse período, seria necessário uma correção monetária nesse montante.

Nesse exemplo, foi utilizado um período longo, mas em geral o cálculo para realização da correção monetária é realizado em períodos anuais.

Realizar o cálculo da correção monetária é importante para diversas ocasiões, como por exemplo, negociação de reajuste salarial ou negociar o reajuste de aluguel.

Além disso, calcular a correção monetária colabora também para os investidores no momento de realizar a alocação dos seus investimentos.

Caso determinada aplicação não esteja cobrindo nem mesmo a inflação do período, na prática esse investidor está perdendo poder de compra.

Portanto, esse é um cálculo que contribui também para tomar a melhor decisão com relação aos investimentos.

Como calcular a correção monetária passo a passo:

-

1.

Identifique o valor inicial que você deseja corrigir monetariamente

Esse valor pode ser o preço de um bem, uma dívida ou qualquer outro valor financeiro. -

2.

Defina a data inicial e a data final do período que você deseja corrigir

Essas datas são importantes para determinar qual índice de correção monetária você deve usar. -

3.

Pesquise qual índice de correção monetária é aplicável ao período que você deseja corrigir

No Brasil, existem vários índices de correção monetária, como o IPCA, IGP-M, INPC, entre outros. Cada índice é calculado com base em diferentes fatores econômicos. -

4.

Obtenha o valor do índice de correção monetária para a data inicial e para a data final do período que você deseja corrigir

Você pode encontrar essas informações em sites de instituições financeiras, jornais ou órgãos governamentais. -

5.

Calcule a variação percentual entre o valor do índice na data final e na data inicial

Para isso, subtraia o valor do índice na data inicial do valor do índice na data final, divida o resultado pelo valor do índice na data inicial e multiplique por 100. -

6.

Aplique a variação percentual encontrada no passo anterior ao valor inicial que você deseja corrigir

Para isso, multiplique o valor inicial pelo resultado da variação percentual em forma decimal (ou seja, divida por 100). -

7.

O resultado é o valor corrigido monetariamente

Se o índice de correção monetária for positivo, isso significa que o valor inicial aumentou devido à inflação. Se o índice for negativo, isso significa que o valor inicial diminuiu devido à deflação.

Índices de correção monetária

Existem diversos índices de correção monetária. Isto ocorre pois cada é mais um apropriado para determinado propósito. Para uma empresa exportadora, por exemplo, que depende bastante do valor do dólar, pode ser interessante ter uma atualização monetária em relação ao dólar.

A atualização monetária com relação ao dólar é bastante comum em economias que possuem uma dependência maior com relação ao comércio externo.

Dessa forma, países que dependem da importação de produtos, especialmente produtos essenciais, como alimentação e vestuário, costumam ter um impacto maior no poder de compra da sua moeda quando há grandes variações no câmbio.

Já para um cidadão assalariado preocupado em manter o seu poder de compra, o índice mais apropriado é o IPCA. Esse índice é mais apropriado por que engloba os gastos mais comuns da população, como cesta básica de alimentos, aluguel, energia elétrica, transporte, entre outros.

Além disso, o peso de cada item e a composição do IPCA é alterada periodicamente a depender das mudanças nos hábitos de consumo da população.

Outros índices de correção monetária são:

- TR – Taxa Referencial

- CDI

- Selic

- IGP-M

No caso dos outros índices, cada um deles é mais utilizado para diferentes circunstâncias. O IGP-M, por exemplo, é um índice de correção muito utilizado para reajuste de alugueis. Visto que ele engloba não apenas bens de consumo, mas também bens de produção e de custo de construção.

No caso da Taxa Referencial (TR), esse é um índice utilizado em grande medida para a correção monetária das aplicações realizadas na poupança e também para reajuste do saldo do FGTS. O objetivo da TR é fazer com que esses saldos não sejam desvalorizados pela inflação, contudo nos últimos anos o valor dessa taxa costuma estar abaixo do IPCA.

Existem ainda outros índices para correção monetária, mas que são utilizados para reajustes de contratos ou setores específicos. Alguns deles são:

- IGP-DI (FGV);

- INPC (IBGE);

- IPCA-E (IBGE);

- IPC-Brasil (FGV);

- IPC-SP (FIPE).

Para o entendimento ser maior, é importante que o investidor se atente a três indicadores em especial. São eles:

CDI

A Certidão de Depósito de Interbancário é índice que representa os juros aplicados em transações entre bancos, sendo que tal atividade é realizada para que as instituições financeiras não fiquem em vermelho.

Assim, vale destacar que este indexador de correção monetária possui volatilidade diária, impactando, entre outras coisas, em investimentos.

IPCA

Enquanto, o Índice Nacional de Preços ao Consumidor Amplo, o IPCA, é considerado a inflação oficial do Brasil. Vale destacar que este índice de correção monetária é obtido pelo Instituto Brasileiro de Geografia e Estatística, IBGE, que avalia a variação de preços de diferentes produtos nas cinco regiões do Brasil.

Ainda é importante ressaltar que o IPCA é atualizado mensalmente, sendo um dos principais dados da economia brasileira.

Selic

Por fim, mas não menos relevante, a taxa Selic, considerada a taxa básica de juros da economia brasileira. Afinal, este é o valor de juros que o Estado paga quando pega valores emprestados. Assim, é natural que sirva de base para todos os outros indicadores.

Dessa forma, este índice de correção monetário causa impacto direto na vida das pessoas. Afinal, as oscilações no índice causam impacto em várias frentes da economia, como, por exemplo, a inflação e o mercado de crédito.

Quando a correção monetária precisa ser realizada?

Há uma série de situações nas quais é necessário realizar a correção monetária. A situação mais comum é quando ao final de um período, a inflação gerou uma desvalorização real da renda dos assalariados e dessa forma é necessário um reajuste para realizar a recomposição do poder de compra.

Além disso, há outras situações em que os reajuste são necessários, como nos casos de decisões judiciais que demoram para ser executadas devido à possibilidade de recorrer à instâncias superiores.

Outro caso comum é em relação à restituição do imposto de renda, a qual costuma demorar alguns meses e também faz-se necessária a correção monetária no valor a ser recebido pelo contribuinte.

Por que realizar a atualização monetária?

A atualização monetária é realizada, principalmente, para recompor o poder de compra da população. Imagine, por exemplo, que seus gastos mensais são no valor de R$ 10 mil. E que também o seu salário é este exato valor.

Se a inflação acumulada dos próximos 5 anos for no valor de 20% isto significa que seus gastos serão de R$ 12 mil ao final do quinto ano. Isto ocorre pois os preços subiram em 20%.

Portanto, para manter o seu poder de compra, muitas vezes é utilizada a atualização monetária. Se o seu salário, por exemplo, tiver um aumento de 20%, você manterá o seu poder de compra.

Caso o seu salário não seja corrigido você terá uma desvalorização real do seu salário. Afinal, os preços subiram e o seu salário não. Ou seja, você terá perdido poder de compra.

Esta atualização é utilizada na correção do valor do salário mínimo. É importante ressaltar que, para obter um aumento do seu poder de compra, você deve ter um aumento de renda acima da inflação.

Isto, muitas vezes, não ocorre. Uma das formas de fazer o seu dinheiro render acima da inflação é investindo na bolsa de valores.

Processos judiciais

No caso de processos judiciais, a necessidade de correção monetária é algo bastante comum.

Na justiça brasileira, por exemplo, além da primeira e segunda instância, é possível recorrer de uma decisão no Superior Tribunal de Justiça (STJ) e no Supremo Tribunal Federal (STF). Sendo que essas duas últimas instâncias costumam demorar um tempo maior para dar seu veredicto.

Portanto, caso uma empresa ou mesmo um indivíduo seja condenado a pagar determinada quantia em primeira instância, o pagamento pode ser realizado apenas um longo período depois devido à possibilidade de recorre.

Nesse caso, o valor a ser pago deverá passar por correção monetária para que a outra parte não seja lesada devido à demora na execução do processo judicial.

Restituição do imposto de renda

No casos em que o contribuinte tem direito à restituição do imposto de renda após a declaração anual, o valor a ser recebido também passa por atualização monetária.

Isso ocorre, para que o contribuinte não seja prejudicado, visto que a demora em realizar o pagamento da restituição é responsabilidade da Receita Federal.

Nesse caso, o índice utilizado para reajustar o valor a ser recebido a título de restituição do imposto de renda é a taxa Selic. A correção é realizada no período entre a data limite para declaração do imposto de renda até o mês anterior ao depósito efetivo desse valor na conta do contribuinte.

Por que é importante entender a correção monetária?

Como foi possível verificar, a compreensão sobre o que é e como funciona a correção monetária é imprescindível em situações variadas.

Desde a análise com relação ao poder de compra do salário ao final de um período, como também no momento de tomar decisões de alocação dos investimentos.

Dessa forma, a correção monetária é um mecanismo importante para a economia como um todo. Visto que é a partir dessa atualização que são realizados os reajuste necessários para que a população não sofra perda no poder de compra devido aos efeitos da inflação.

O que é correção monetária?

A correção monetária é o ato de corrigir valores pela variação de um índice durante um determinado período. Esta correção também é conhecida pelo termo atualização monetária. O seu objetivo é, basicamente, compensar as pessoas das perdas decorrentes do aumento geral no nível de preços na economia.

Como fazer correção monetária?

Para fazer a correção monetária, basta consultar qual o fator acumulado do índice de referência no período de análise. Após realizar essa consulta, basta multiplicar o valor que deverá passar pela atualização monetária por esse fator acumulado. Caso o montante a ser reajustado seja de R$ 1.000,00 e o fator de correção seja 1,2, o valor corrigido será de R$ 1.200,00.

Para que serve a correção monetária?

A correção monetária serve para corrigir determinados valores e evitar que eles sofram com os efeitos negativos da inflação. Essa atualização dos valores evita que a inflação deteriore o poder de compra da moeda ao longo do tempo.

Qual a diferença de juros e correção monetária?

Os juros são um valor que incide sobre uma dívida, seja ela uma dívida que foi parcelada ou então um débito que está em atraso. Já a correção monetária é um mecanismo que visa a manutenção do poder de compra da moeda. Dessa forma, em caso da necessidade de aplicação do mecanismo de correção monetária, ele incidirá inclusive sobre os juros caso esses sejam aplicados.

Quais são os índices de correção monetária?

Existem diversos índices para realização da correção monetária. Os principais índices utilizados no Brasil são o IPCA, IGP-M, Taxa Referencial (TR), CDI e Selic. Além desses índices, também há situações em que a variação na cotação do dólar pode ser utilizada para realizar correção monetária.

Quando a correção monetária precisa ser realizada?

A correção monetária é utilizada em situações em que é necessário manter o valor real do dinheiro, amenizando os efeitos causados por fatores, como, por exemplo, a inflação.