O que é Duration? Entenda o impacto dessa métrica nos investimentos em renda fixa

Calcular o prazo médio de um fluxo de caixa é um indicador muito utilizado por gestores que trabalham em tesourarias de empresas e bancos. Nessas situações, é importante conhecer em quanto tempo a empresa vai receber pelos seus créditos com terceiros, ou prazo médio que ela tem para quitar as parcelas de uma dívida. Na administração financeira, esse importante conceito é chamado de duration.

Portanto, analisar o duration de um ou mais ativos é um conceito fundamental, não só na gestão de caixa, mas também para avaliar os riscos de um ativo de renda fixa. Por isso, muitos investidores utilizam essa técnica para gerenciar seus investimentos em títulos e demais aitvos.

O que é duration?

Duration é o prazo médio no qual o detentor de um título pré-fixado irá recuperar o investimento feito ao adquirir o papel. O próprio termo já sugere o seu significado – já que a tradução de duration, em inglês, é duração. Logo, quanto maior a duration, mais tempo o investidor vai levar para receber de volta o montante investido no título em questão. Da mesma forma, quanto menor o duration, mais rápido o investimento irá se pagar.

Criado em 1938, o “duration de Macauley” – nome dado em homenagem ao seu criador, o economista Frederick Macaulay, veio substituir a maturidade média de um ativo como indicador financeiro para estimar a duração de um título.

Para quê serve o duration?

Ao calcular a duration, o investidor consegue saber, em quantos anos em média, ele levará para receber o valor investido e os juros pagos pelo título.

Esse cálculo é importante devido a diferença entre os juros pré-fixados, definidos quando o investidor compra o título, e os juros pós-fixados, que podem subir ou descer com o passar do tempo. Como os juros correntes influenciam diretamente o valor de um título com juros pré-fixados, o retorno desse investimento também pode ir variando ao longo do tempo.

Ou seja, como existem constantes variações nas taxas de juros no mercado, haverá conseqüentemente variações no valor presente do título. Logo, pode-se afirmar que, quanto maior for o prazo do título, maior será a sua sensibilidade a oscilação da taxa de juros.

Por isso, o duration é considerado um importante indicador de risco dentro da gestão de investimentos. Dessa forma, quanto maior ele for, mais suscetível as variações na taxa de juros o título estará – e consequentemente, mais exposto ao risco também.

Como o duration é aplicado?

A aplicação do duration se dá apenas em títulos pré-fixados que pagam cupons periódicos. Ou seja, analisar o duration só faz sentido em ativos que devolvem o investimento acrescido dos juros de forma parcelada, durante todo o prazo do título.

Por isso, títulos pós-fixados ou referenciados pela taxa de juros do mercado, por exemplo, possuem duration igual a zero. Da mesma forma, para títulos sem pagamento de cupons – ou seja, com a remuneração feita toda de uma vez ao final do investimento. Nesses casos, o duration será sempre igual ao prazo do título.

Já para um conjunto de ativos (uma carteira, por exemplo), o duration será a média ponderada dos durations de todos ativos, representando o prazo médio do pagamento total da carteira.

Como o duration é calculado?

O duration é definido com três fatores:

- Valor da taxa de juros pré-fixada;

- Frequência de pagamento dos títulos (fluxo de caixa do investimento);

- Prazo de investimento do título.

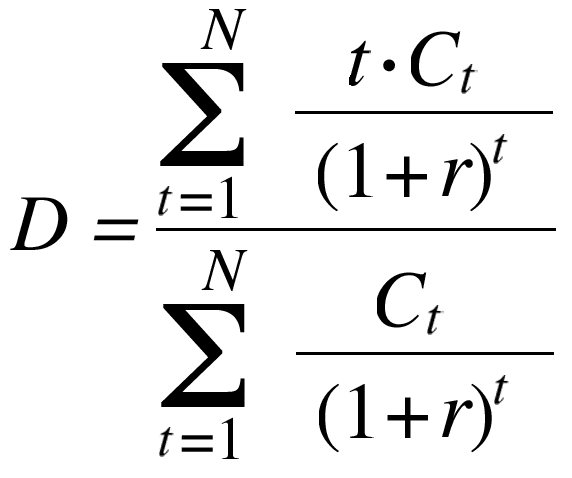

A fórmula para o seu cálculo é a seguinte:

Onde:

- D: duration

- t: prazo de cada fluxo de caixa do título

- C: fluxos de caixa do título

- r: taxa pré-fixada

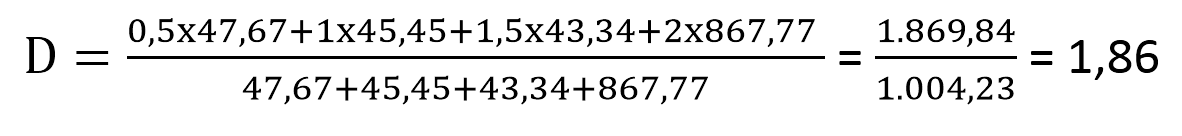

Para exemplicar o cálculo, suponha a seguinte situação:

Imagine um título, com cupons semestrais de 5%, onde o valor no vencimento é de R$ 1.000,00. A taxa pré-fixada é de 10% e o prazo de vencimento é de 2 anos.

Logo, o duration do título será:

Sendo assim, um título com pagamentos semestrais de cupons de 5%, taxa de juros de 10% e prazo de vencimento de 2 anos terá uma duration de 1,86 anos. Dessa forma, o duration do título é inferior ao seu prazo de vencimento.

Duration Simples vs. Duration Modificada

Existem duas formas para encontrar o duration de um título de renda fixa. O investidor pode encontrar o Duration Simples, ou o Duration Modificada. A seguir, vamos conhecer um pouco desses dois modelos de duration.

Duration Simples: É o tempo médio em que o investimento leva para gerar o rendimento prometido. Ou seja, o Duration Simples de um CDB que paga juros semestrais e vence em 2 anos, será de 15, ou 1,25. Já que os cupons de pagamentos ocorrem nos meses 6, 12, 18 e 24. Portanto, a média ponderada da soma desses meses é de 15, ou 1,25 anos.

Duration Modificada: Neste modelo de Duration, a pessoa poderá identificar o impacto que a volatilidade dos juros exercerá sobre o investimento. Assim, vamos simular a seguinte situação: o investidor comprou um título de renda fixa com rentabilidade de 12% ao ano e com vencimento de 1 ano. Desse modo, ao final do 1 ano, o investidor espera receber o valor de R$ 2.000,00. Portanto, o valor aplicado é de R$ 1.785,72. Agora, se durante esse 1 ano, a taxa de juro subisse 1%? O que aconteceria com o valor do título? Se ele foi adquirido por R$ 1.785,72, o título sofreria uma depreciação, chegando a R$ 1.769,93. Gerando uma queda de 0,88%.

Exemplos Práticos:

Devido aos rendimentos pré-fixados de alguns investimentos de renda fixa, a volatilidade dos juros pode influenciar na marcação a mercado de tais aplicações. Dentre os ativos de renda fixa que podem sofrer com a marcação, temos: os CDBs, as letras do Tesouro IPCA, Tesouro Pré-fixados, dentre outros.

Desse modo, é importante conhecer o Duration desses investimentos, antes de realizar a compra. Uma vez que através do Duration, o investidor saberá em que grau o título de renda fixa será impactado.

Inclusive, observando os efeitos da marcação a mercado, os ativos com vencimentos longos, tendem a sofrer mais com a volatilidade e consequentemente, representam mais riscos para o investidor. Principalmente, aqueles com objetivo de curto e médio prazo. Ou mesmo os investidores de perfil conservador.

Duration e o Cenário Econômico Atual

O atual cenário econômico nacional requer cuidados. Observando as projeções de juros e inflação cada vez maiores, investir em títulos pré-fixados não parece ser algo apropriado no momento.

Por exemplo, se o investidor comprar um produto de renda fixa pré-fixados agora, ele provavelmente sofrerá com a alta volatilidade dos juros, em decorrência do cenário de juros cada vez maiores.

Por isso, a melhor estratégia é alocar os recursos em investimentos, pós-fixados, vinculados ao CDI, ou Selic. Quando o cenário para a Selic for de queda, então o investidor pode avaliar com mais atenção os títulos de renda fixa pré-fixados, já que o juro estará caindo e os títulos pré-fixados podem ajudar o investidor a travar os bons rendimentos

Conclusão

O Duration é um indicador muito importante e amplamente utilizado. Por meio desse indicador, o investidor poderá conhecer o tempo médio necessário para recuperar o valor aplicado em um título de renda fixa pré-fixado.

Desse modo, o Duration considera diversos detalhes com relação ao investimento, como a data de vencimento, os pagamentos de juros e o rendimento do ativo.

Através da análise do Duration de um investimento pré-fixado, o investidor terá totais condições de avaliar os riscos associados à aplicação.

Assim ele poderá tomar a decisão de investir ou não. Dentro deste indicador, ainda existem dois modelos, o Duration Simples e o Modificada. Cada um deles serve para estudos diferentes. Enquanto o Simples serve para identificar o Duration, o Modificada, consegue fornecer informações importantes sobre os riscos que tal investimento pode gerar, caso haja volatilidade nos juros. Então, antes de investir em títulos pré-fixados, faça a análise do duration.

Quer saber mais sobre como proteger seus investimentos de variações nas taxas de juros? Confira nossos artigos sobre renda fixa e gestão de risco.