Radar do Mercado: Tupy (TUPY3) – Alta do Dólar fortalece resultados

A Tupy, uma das referências em fundição no cenário mundial, divulgou ontem (08) os seus resultados do 1T18 e, de acordo com o informado pela companhia, os destaques se fizeram através do crescimento da receita, que superou a marca de R$ 1 bilhão (melhor da história da companhia), e um forte crescimento do EBITDA a despeito da inflação de materiais.

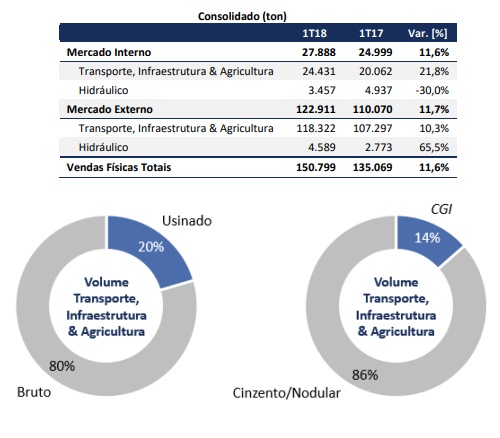

Ainda no mesmo período, o volume físico de vendas do 1T18 avançou 11,6% ante o 1T17, patamar este que foi afetado, sobretudo, por conta do aumento de 21,8% das vendas para o segmento de transporte, infraestrutura e agricultura no mercado interno, decorrente principalmente da forte retomada das vendas de veículos comerciais no país.

Por sua vez, o mercado externo apresentou crescimento de 10,3%, refletindo principalmente o aumento da demanda por aplicações off-road que são utilizadas em inúmeros setores tais como mineração, óleo e gás e agricultura, entre outros.

Ainda em relação ao volume de vendas, houve também o crescimento de 65% do volume de produtos hidráulicos no mercado externo, decorrente principalmente da performance do mercado norte-americano. Por outro lado, a queda de 30,0% no mercado interno reflete a alienação da unidade de granalhas realizada no 3T17.

Ainda, a carteira do segmento de transporte, infraestrutura e agricultura foi constituída por 20,5% de produtos referenciados, parcial ou totalmente usinados (vs. 20,3% no 1T17). A distribuição dos produtos, por tipo de material, aponta para 14% de volume de vendas em ferro vermicular (Compacted Graphite Iron – CGI, estável em relação ao 1T17).

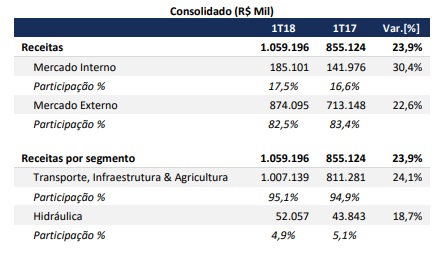

Com isso, as suas receitas apresentaram aumento de 23,9% na comparação com o 1T17, oriundo principalmente do crescimento do volume, desvalorização do BRL e repasse de aumentos dos custos com matérias-primas verificados desde o 4T17.

No mercado interno, observou-se aumento de 30,4%, decorrente do crescimento da receita em todas as aplicações dos segmentos de transporte, infraestrutura e agricultura, com destaque para veículos comerciais, cujas vendas apresentaram aumento de 73,5% no período.

Já no mercado externo, a receita líquida apresentou aumento de 22,6%, proveniente principalmente das aplicações para veículos comerciais leves e off-road, além da depreciação do real frente ao dólar americano e o euro no período (taxas de câmbio médias de BRL/USD 3,24 e BRL/EUR 3,99 no 1T18 vs. BRL/USD 3,15 e BRL/EUR 3,35 no 1T17).

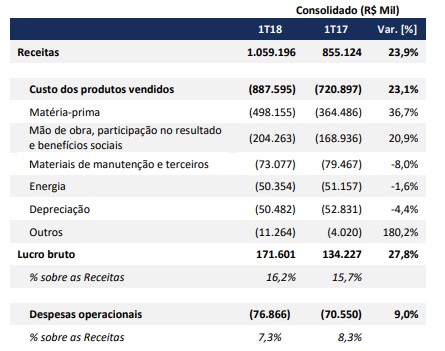

Adicionalmente, o custo dos produtos vendidos (CPV) no 1T18 totalizou R$887,6 milhões, montante 23,1% superior ao observado no 1T17. As despesas operacionais atingiram R$76,9 milhões, valor 9,0% superior ao do 1T17.

Apesar disso, observou-se redução significativa do montante das despesas operacionais em relação à receita líquida no 1T18 (7,3% vs 8,3% no 1T17).

Com isso, a margem bruta foi de 16,2% no período, percentual que caracteriza melhora de 0,5 ponto percentual ante o mesmo período do ano anterior.

Durante o 1T18, foi observado, também, que o resultado financeiro líquido da Tupy foi uma despesa de R$25,2 milhões, ante despesa de R$22,2 milhões no 1T17.

A redução das despesas financeiras decorreu principalmente de amortizações líquidas dos últimos doze meses, no montante de R$574,0 milhões. A comparação com o mesmo período do ano anterior foi também impactada pela valorização do Real frente ao Dólar (taxa média de câmbio de R$3,25 no 1T18 vs. R$3,13 no 1T17), tendo efeito sobre o reconhecimento de juros dos empréstimos em dólar.

Já a queda de 51,7% nas receitas financeiras, oriunda principalmente da redução de 55% do saldo de caixa, equivalentes e aplicações financeiras no Brasil (média de R$331,2 milhões no 1T18 vs. R$734,6 milhões no 1T17) e da menor remuneração decorrente da queda da taxa de juros no país, sendo que nossas aplicações financeiras foram remuneradas com taxa média equivalente de 6,91% a.a. no 1T18 vs. 12,97% a.a. no 1T17.

É importante aqui ressaltar que, em janeiro de 2018, a companhia antecipou o pagamento de dívidas em moeda local com vencimento previsto para este ano, no montante de R$291,1 milhões. Esta operação foi motivada pelo cenário de queda de taxa de juros, com consequente diminuição da remuneração do seu caixa, enquanto as dívidas em questão apresentavam taxas médias de 10,8% a.a.

Ainda, a redução das receitas oriundas das variações monetárias e cambiais líquidas decorre principalmente do efeito de marcação a mercado das operações de hedge (zero cost collar).

Diante disso, a companhia registrou efeitos fiscais antes de impactos cambiais no montante de R$11,9 milhões, resultante da diferença da despesa à alíquota (34%)sobre o lucro antes dos efeitos fiscais e dos efeitos de adições/exclusões permanentes.

O efeito cambial sobre a base tributária (imposto de renda diferido das unidades mexicanas) é apurado em Pesos Mexicanos. Na sua conversão para moeda funcional, Dólar Norte Americano, foi registrado aumento de R$13,5 milhões em virtude da valorização do Peso Mexicano frente ao Dólar ao longo do 1T18.

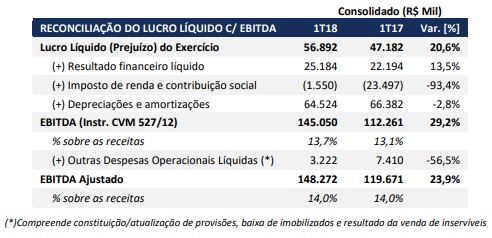

Dessa maneira, o resultado líquido desses efeitos foi um lucro de R$56,9 milhões no 1T18, aumento de 20,6% ante o mesmo período do ano anterior.

A combinação dos fatores supramencionados resultou em EBITDA ajustado de R$148,3 milhões no 1T18, com margem de 14,0% sobre as receitas.

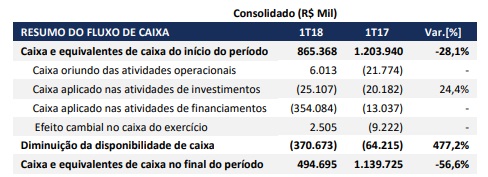

Não poderia deixar de ser mencionado, também, que no 1T18 a companhia gerou R$ 6,0 milhões de caixa oriundo das atividades operacionais, ante consumo de R$21,8 milhões no 1T17.

Em relação às atividades de investimentos, foram dispendidos R$25,1 milhões no 1T18, aumento de 24,4% em relação ao mesmo período do ano anterior.

No que tange às atividades de financiamentos, durante o 1T18 verificou-se consumo de R$354,1 milhões, decorrentes principalmente do pagamento de empréstimos e financiamentos no valor de R$303,8 milhões no trimestre, dos quais R$291,1 milhões são referentes à liquidação antecipada de dívida, além da distribuição de R$50,0 milhões em dividendos aos nossos acionistas.

A combinação desses fatores e da variação cambial sobre o caixa, resultou no decréscimo da disponibilidade de caixa no montante de R$370,7 milhões no período, de forma que a Tupy encerrou o 1T18 com saldo de R$494,7 milhões.

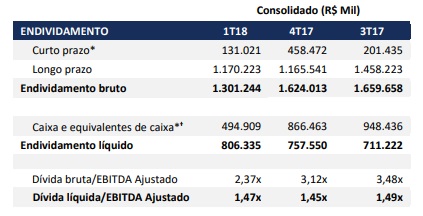

Por fim, a companhia encerrou o 1T18 com endividamento líquido de R$806,3 milhões, ou seja, a relação entre dívida líquida e EBITDA Ajustado nos últimos 12 meses correspondeu a 1,47, patamar esse que avaliamos estar dentro daquilo que considerável ser saudável para qualquer companhia.

As obrigações em moeda estrangeira representam 90% do total (sendo 2% do curto prazo e 98% do longo prazo), enquanto 10% do endividamento estão denominados em reais (88% do curto prazo e 12% do longo prazo). Quanto ao saldo de caixa, 63% são denominados em reais e 37% em moeda estrangeira.

Ainda em relação ao 1T18, foi aprovada na data de ontem (08) a distribuição de Juros Sobre Capital Próprio no valor de R$ 37,5 milhões, que serão pagos em 14 de maio de 2018. O pagamento será realizado aos acionistas inscritos nos registros da Companhia em 14 de maio de 2018, sendo que as ações da companhia serão negociadas “ex dividendos” a partir do próximo dia 15 de maio.

Isto posto, a cada ação corresponderá o valor de R$ 0,26, com retenção de 15% de imposto de renda na fonte, resultando em juros líquidos de R$ 0,22 por ação, com exceção dos acionistas comprovadamente isentos ou imunes, na forma da legislação aplicável.

No mais, a Tupy é uma empresa que atua na produção de componentes desenvolvidos sob encomenda para o setor automotivo, como blocos e cabeçotes de motor, além de peças para sistemas de freio, transmissão, direção, eixo e suspensão, além de também atuar na produção de ferro maleável, granalhas de aço, dentre outros perfis contínuos de ferro e produtos que atendem inúmeros setores da indústria.

A companhia é, também, referência mundial em fundição e que possui um bom histórico de gestão e rentabilidade em seus dados operacionais.

Avaliamos, também, que a companhia representa uma boa oportunidade para investidores que desejam obter ganhos com dividendos, já que é uma forte geradora de caixa, além de possibilitar aos investidores ganhos de capital no longo prazo, visto que a empresa deverá dar continuidade ao seu crescimento, aumentando seus volumes de exportação e se beneficiando da recuperação industrial também do mercado interno.

Ademais, gostamos dos resultados do 1T18 da companhia, do perfil de sua gestão, e do seu atual patamar saudável de dívida.