Radar do Mercado: IRB (IRBR3) – Venda de ativo tende a ampliar performance operacional

O IRB – Brasil Resseguros – comunicou ontem (09) ao mercado que, no último dia 6 de abril, a empresa IRB International Corporation, sua controlada, assinou um Contrato de Venda de Ações (Share Purchase Agreement) com uma empresa afiliada ao Quest Group Holdings Limited, para venda da totalidade das ações, que o IRB detém, indiretamente, na United Americas Insurance Company (UAIC), empresa subsidiária da IRB International Corporation.

De acordo com o relatado, a transação tem o valor aproximado de US$ 5,3 milhões e será pago quando da efetivação da venda, sendo esse o montante aproximado pelo qual o referido ativo encontra-se registrado no balanço de sua controladora indireta.

Foi informado, ainda, que a conclusão de tal transação estará sujeita às condições precedentes típicas deste tipo de operação, dentre as quais está incluída a aprovação definitiva pelo órgão regulador local, American Regulatory Body NYS DFS – New York Department of Financial Services.

É interessante ressaltar, no âmbito da operação acima destacada pelo IRB, que a UAIC foi fundada em 1978, e iniciou suas atividades nos Estados Unidos da América subscrevendo riscos até 1984.

Desde então, a UAIC suspendeu a subscrição de novos riscos, não gerando mais receitas, e dedicando-se exclusivamente à administração da sua carteira em run-off, sendo que as despesas administrativas da UAIC eram integralmente subsidiadas pela sua controladora indireta, o IRB Brasil RE.

Diante disso, é coerente entender que a decisão da assinatura do contrato para venda da totalidade das ações que o IRB detém indiretamente na UAIC, empresa subsidiária da IRB International Corporation, faz bastante sentido no que diz respeito aos resultados operacionais consolidados da companhia, e que poderá começar a surtir efeito tão logo tal contrato seja, de fato, validado perante as condições precedentes típicas deste tipo de operação, dentre as quais está incluída a aprovação definitiva pelo órgão regulador local, American Regulatory Body NYS DFS – New York Department of Financial Services.

Vale mencionar que, no âmbito da referida venda indireta na participação da UAIC, os US$ 5,3 milhões provenientes da transação também deverão influenciar, de maneira direta, os próximos resultados do IRB.

Neste sentido, é interessante destacar que, no quarto trimestre de 2017 foi possível perceber que a empresa seguiu adiante com sua estratégia de crescimento – mantendo o foco em eficiência e rentabilidade – após a realização de sua Oferta Pública Inicial de ações (IPO), feita no final do mês de julho de 2017.

Em nossa opinião, os resultados do IPO foram positivos, fazendo a companhia se posicionar com destaque entre as maiores resseguradoras globais em valor de mercado.

Ao final de 2017, o valor de mercado do IRB Brasil RE era de R$ 10,6 bilhões, montante quatro vezes maior do que o registrado em outubro de 2013, de R$ 2,7 bilhões.

Ainda em relação a 2017, entre as iniciativas bem-sucedidas implantadas ao longo do ano pela empresa, ganharam destaque a transformação do IRB Brasil RE em centro de referência técnica em resseguro para o segmento agro na América Latina; a inovação por meio de pesquisa e desenvolvimento para novas tecnologias em seguro e resseguro; a otimização do processo de precificação de riscos; e a consolidação da liderança no mercado brasileiro de resseguros.

Foi possível perceber, também, que a companhia manteve como foco estratégico a diversificação de seu portfólio de prêmios nos segmentos e geografias em que atua, com aumento de sua participação em segmentos-foco, como property, vida, aviação e rural.

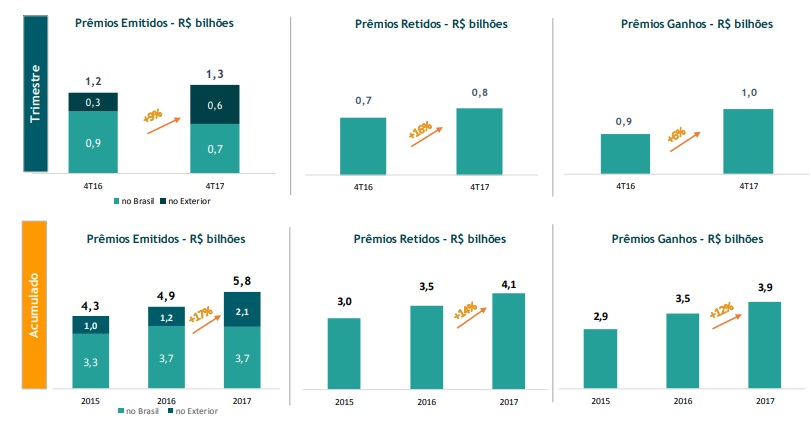

Como resultados dessa performance positiva, a companhia registrou, em 2017, um volume total de prêmios emitidos que avançou 17,4% em relação a 2016, totalizando R$ 5,8 bilhões.

Desse montante, R$ 3,7 bilhões foram prêmios emitidos no Brasil e R$ 2,1 bilhões no exterior, que ampliou sua participação de 24,3% dos prêmios emitidos em 2016 para 35,8% em 2017.

Já o total de prêmios retidos foi de R$ 783,2 milhões, um crescimento de 16,4% em relação ao mesmo período de 2016, ao passo que o total de prêmios retidos no encerramento de 2017 foi de R$ 4,1 bilhões, um crescimento de 14,4% em relação a 2016.

Com isso, os prêmios ganhos, tanto no trimestre quanto no ano, também seguiram a mesma tendência de crescimento, 5,8% no trimestre e 11,6% no ano, totalizando cerca de R$ 1,0 bilhão no quarto trimestre de 2017 e R$ 3,9 bilhões em 2017.

Esse crescimento se fez, segundo o reportado pelo IRB, do aumento no volume dos novos contratos, bem como da maior participação da empresa nos contratos existentes, denotando um novo patamar para os seus prêmios emitidos.

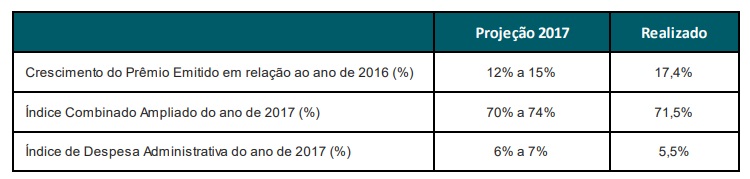

Dessa maneira, a companhia superou as previsões reportadas no guidance para o exercício de 2017, de 12,0% a 15,0%.

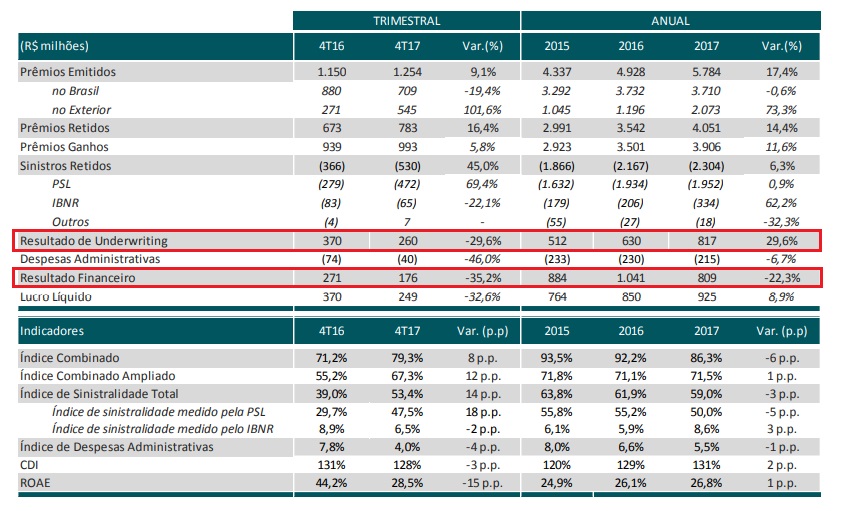

Outro ponto que certamente merece seu destaque nos resultados da companhia foi o resultado de underwriting, que cresceu 55,6% no quarto trimestre quando comparado ao terceiro trimestre de 2017.

Esse crescimento decorreu do reconhecimento dos novos contratos no terceiro trimestre de 2017, que fizeram com que a sinistralidade fosse constituída de forma agravada, contribuindo para a elevação do índice de sinistralidade total que atingiu 66,0% no terceiro trimestre de 2017.

Já no acumulado do ano, o resultado de subscrição totalizou R$ 817,0 milhões, um crescimento de 29,6% em relação ao mesmo período do ano anterior, resultado esse que se fez “em função da nova realidade de preços, da melhoria dos guidelines de underwriting da companhia, bem como dos constantes treinamentos para as seguradoras parceiras no sentido de melhorar a subscrição e gestão de sinistros”, destacou o IRB.

Ainda, no quarto trimestre de 2017, o resultado financeiro e patrimonial totalizou R$ 175,7 milhões e a rentabilidade da carteira de investimentos financeiros consolidados em reais foi equivalente a 128% do CDI, uma redução de 3 pontos percentuais em relação ao quarto trimestre de 2016 (131% do CDI).

No acumulado do ano, nominalmente, em função da redução de 29,1% na SELIC média, o resultado financeiro apresentou uma retração de 22,3% sobre o acumulado do ano de 2016, portanto inferior à queda de SELIC média.

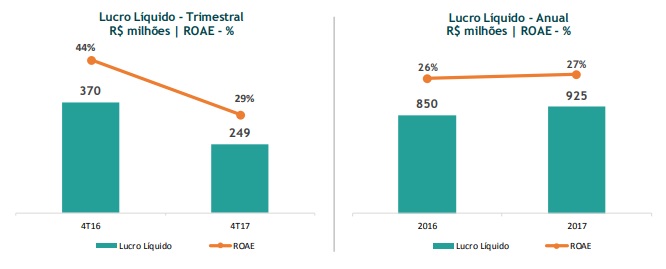

Com isso, o IRB apresentou um lucro líquido que atingiu R$ 249 milhões no quarto trimestre de 2017, uma retração de 33% em relação ao mesmo período de 2016, ao passo que o retorno sobre o patrimônio líquido médio (ROAE) no quarto trimestre de 2017 foi de 29% ante 44% frente ao mesmo período do ano de 2016.

Já no encerramento de 2017, como é possível perceber acima, o lucro líquido apresentou uma expansão de 8,9% em relação a 2016, passando de R$ 849,9 milhões em 2016 para R$ 925,1 milhões em 2017.

O Retorno sobre o patrimônio líquido médio (ROAE) de 26,8% expandiu cerca de 1 ponto percentual sobre 2016, de 26,1%.

Esse resultado reflete o crescimento do resultado operacional mais que compensando a redução do resultado financeiro nos períodos, em função da queda da taxa SELIC observada no decorrer de 2016 e 2017.

Os números da companhia reforçam nossa opinião de que o business, por atuar num segmento ainda subpenetrado no Brasil, aliado com a capacidade já comprovada de sua gestão de conseguir consistentemente gerar valor a seus acionistas, ainda pode em muito ampliar os seus resultados no médio/longo prazo.

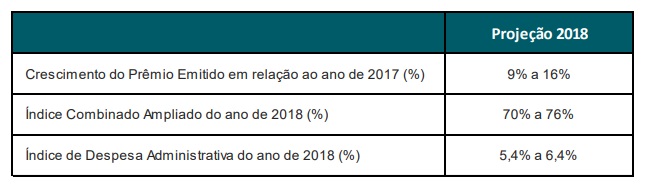

Além de seu resultado operacional bastante satisfatório, ontem o IRB divulgou, também, as suas projeções (guidance) para o exercício de 2018, conforme abaixo destacado:

Apesar de seguirem em linha com as projeções feitas em relação ao ano que se passou, a companhia destacou que os números são baseados em premissas razoáveis e refletem somente a percepção da administração sobre o futuro de seus negócios e sobre a realidade atual e conhecida de suas operações, estando sujeitas a riscos e incertezas.

A empresa salientou, ainda, que tais projeções dependem das condições gerais da economia, das condições do mercado de atuação, bem como das condições regulatórias, ficando sujeitas a mudanças, e que a empresa não tem controle sobre parte significativa das premissas que nortearam a definição das projeções apresentadas e, portanto, qualquer alteração em tais premissas pode fazer com que os resultados sejam diferentes das projeções apresentadas.

Obviamente que diversos fatores podem influenciar de maneira direta tais projeções, mas ao se observar o passado da companhia, é possível perceber que o IRB apresenta a satisfatória característica de apresentar resultados bastante coerentes com seus planejamentos.

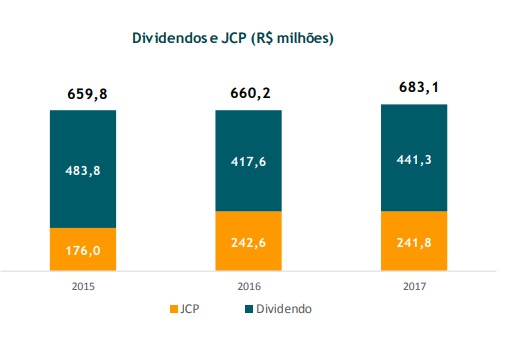

Ademais, gostamos do resultado do IRB, de suas projeções e de seu modelo de gestão, muito por conta do business apresentar uma conjuntura interessante de pagamento de proventos a seus acionistas.

Neste sentido, é interesse ressaltar que ao longo do exercício de 2017, o IRB distribuiu o valor bruto de R$ 683,1 milhões a título de juros sobre o capital próprio e dividendos a seus acionistas, o que representa 75,0% do lucro líquido registrado no período.

Por fim, recomendamos também a leitura de nosso relatório gratuito da companhia o qual expõe a nossa visão sobre o caso de investimento, escrito pouco antes do IPO da companhia, realizado no final de julho último.

Seguimos com a companhia como recomendação em nossa carteira Suno Dividendos e reforçamos nosso pedido para que nossos assinantes respeitem o preço teto de entrada neste ativo que julgamos ser de muito valor.