Demonstração do Resultado do Exercício: entenda como funciona uma DRE

A contabilidade é a linguagem dos negócios. Nesse sentido um dos documentos mais importantes para analisar a situação e a capacidade de uma empresa em ser lucrativa e gerar caixa é a Você sabe interpretar a Demonstração do Resultado do Exercício (DRE).

Logo, para um investidor de valor, entender a Demonstração do Resultado do Exercício das empresas a que se interessa é de fundamental importância para realizar bons investimentos.

O que é a Demonstração de Resultado de Exercício (DRE)?

A Demonstração do Resultado do Exercício (DRE) é um documento contábil que informa todas as receitas e despesas de uma companhia ao longo de um determinado período. Através de sua estrutura, a DRE elenca inicialmente a receita bruta da empresa e segue listando todas as deduções ocorridas sob esse valor, até informar, em sua última linha, qual foi o lucro ou prejuízo da empresa neste período.

Logo, pode-se dizer que analisar a Demonstração do Resultado do Exercício é o principal caminho para saber quanto e como uma companhia gera suas receitas e como esse valor se transforma, no final das contas, em lucros ou prejuízos.

No caso das empresas listadas na bolsa de valores, existe a obrigação de divulgar a DRE em períodos trimestrais e também no acumulado ao ano. Os fundos imobiliários também precisam divulgar esse documento.

Como funciona a estrutura de uma DRE?

A DRE é elaborada a partir do quanto de faturamento total tal companhia obteve naquele período. Dessa forma, a primeira linha de uma DRE deve mostrar a receita bruta proveniente das atividades operacionais da empresa durante o período estudado.

Estabelecida a receita bruta, algumas deduções provenientes de seu desempenho também daquele período são feitas nesse montante financeiro.

Dentre os principais itens abatidos desse capital supostamente levantado pela empresa, tem-se:

- Impostos sobre a receita

- Custos da produção ou da realização de serviços

- Despesas com as vendas (marketing, logística, entre outros)

- Despesas administrativas

- Receitas/despesas de aplicações financeiras

Normalmente, a ordem desses itens da Demonstração do Resultado do Exercício é feita de maneira padronizada. Assim, as informações ali repassadas se encontrem organizadas para uma melhor compreensão daqueles que as analisam para qualquer finalidade.

Ainda, dependendo do segmento de atuação, outras categorias podem ser adicionadas ou retiradas dessa composição.

Exemplo de DRE

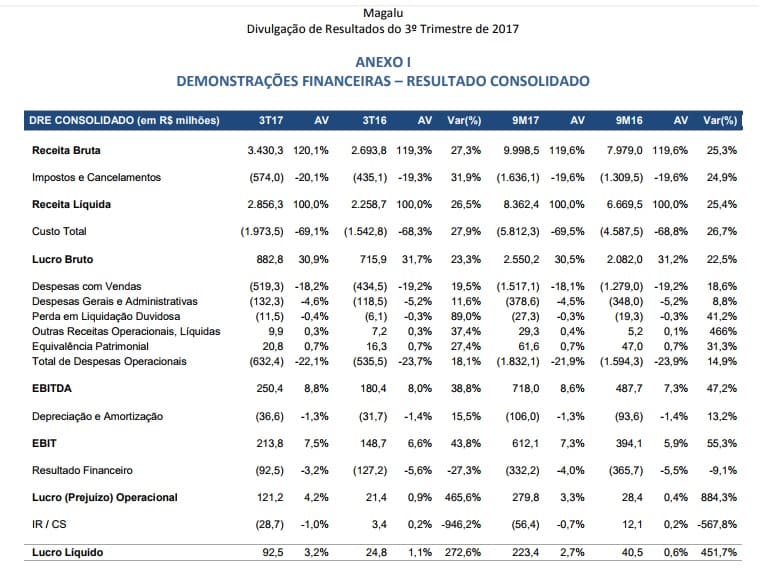

Abaixo encontra-se um exemplo de uma Demonstração do Resultado do Exercício. O case em questão refere-se ao terceiro trimestre de 2017 da Magazine Luiza (MGLU3).

É possível constatar, acima, que no terceiro trimestre do ano de 2017 a companhia obteve pouco mais de R$ 3,4 bilhões de receita bruta, ou seja, o capital que foi levantado proveniente da venda dos produtos de seu estoque.

Ao se observar a última linha do demonstrativo, percebe-se que, após a dedução de vários fatores (detalhados a cada linha da DRE), a companhia obteve “apenas” R$ 92,5 milhões de lucro líquido.

Ou seja, dos R$ 3,4 bilhões de receita bruta realizados pelo Magazine Luiza, somente R$ 92,5 milhões foram convertidos com sucesso de acordo com o objetivo de toda empresa.

Vale mencionar que nesse caso, especificamente, é possível perceber claramente que o custo total de suas operações compromete bastante os seus resultados, haja vista que atingiu R$ 1,9 bilhões no referenciado espaço de tempo.

Porém, não há como negar que todas as linhas presentes no DRE possuam as suas importâncias e considerações dentro da análise do desempenho de um determinado período.

Como analisar uma demonstração do resultado do exercício?

Existem duas formas básicas de analisar uma DRE: através da análise horizontal e análise vertical.

Análise vertical

A análise vertical nada mais é do que comparar itens da DRE em relação a receita líquida do período.

Por exemplo, as margens de lucro da companhia medem a lucratividade do período.

A margem bruta, mede a lucratividade da empresa após deduzidos somente os custos de produção de determinado bem ou serviço comercializado pela empresa.

Já a margem operacional inclui não somente os custos de produção, mas também todos os custos administrativos, de pessoal, depreciação, entre outros.

Resultados não recorrentes, como lucros na venda de imobilizado e despesas não recorrentes, também são compreendidos dentro da margem operacional. Além disso, são também incluídos os lucros da equivalência patrimonial.

Estes lucros nada mais são do que a proporção dos lucros das empresas nas quais a sociedade possui participação não relevante.

Por fim, a margem líquida inclui também o resultado financeiro, assim como os tributos pagos.

É possível também comparar as despesas em relação às receitas da empresa — como, por exemplo, qual seria a percentagem das vendas pagas aos funcionários ou qual é a despesa de depreciação desta empresa.

Análise horizontal

A análise horizontal é simplesmente comparar a análise vertical em diferentes períodos da DRE e a evolução de outros itens da DRE.

O exemplo mais simples de entender de uma análise horizontal é comparar a evolução das margens ao longo de períodos diferentes.

Existem vários casos de empresas que ao longo dos anos veem suas margens serem reduzidas. Isto pode se dar por diversos motivos — como pelo fato da empresa ser cíclica ou então estar presente em um ambiente cada vez mais concorrido.

Por sinal, esse último caso foi o que aconteceu com o setor de adquirência. Cada vez mais, novos competidores foram entrando no mercado, reduzindo de forma agressiva os seus preços, e ameaçando a liderança dos players já estabelecidos.

Visto de outra forma, pode-se dizer que as empresas com vantagens competitivas dentro de um mesmo setor são aquelas que possuem margens em média mais elevadas do que a dos seus concorrentes.

Ganhos de escala

Outra informação que é possível extrair a partir da análise horizontal é a identificação de economias de escala. Ou seja, é a situação em que, à medida que a receita aumenta, as margens aumentam também.

A situação reversa também pode ser observada dependendo da circunstância. Isto é, a medida que a empresa vende mais, suas margens encolhem, caracterizando o que se denomina de deseconomia de escala.

Melhora na eficiência

Como diz um grande empresário brasileiro, custos é que nem unha, tem que cortar sempre.

Se após uma mudança de gestão, as margens da companhia começam a melhorar significativamente, isto pode ser um efeito direto de um programa de redução de despesas.

De fato, existem escolas de gestão caracterizadas por esta filosofia de enxugar ao máximo os custos da empresa sem prejudicá-la.

Alterações na estrutura de capital

A evolução ou declínio da margem líquida, por exemplo, pode indicar mudanças na alavancagem da empresa. Empresas que conseguem retornos sobre o capital acima dos juros pagos conseguirão auferir lucros e margens maiores.

Por outro lado, aquela empresa que alocar os seus negócios de forma errada, destruindo valor aos seus acionistas, poderão incorrer em sérios prejuízos.

Benefícios fiscais

Outra informação útil em uma análise comparativa é a evolução da alíquota de impostos. Um aumento nesta alíquota pode significar o fim de isenções fiscais, de perdas a compensar, mudanças na depreciação.

Crescimento da empresa

Outra utilidade da análise horizontal é verificar o crescimento da receita da empresa e dos seus lucros. Quedas sucessivas na receita e nos lucros podem indicar problemas sérios com o modelo de negócios de determinada empresa.

Por outro lado, pode ser apenas reflexo do ciclo de baixa pelo qual passa determinado setor de tempos em tempos.

Valuation

Outra utilidade da análise horizontal é conseguir estimativas para utilizar o modelo de fluxo de caixa descontado.

De fato, em muitos casos, a melhor forma de projetar o futuro é se baseando no passado. Assim, uma empresa madura que cresce suas receitas a 5% não deverá crescer a 20% no longo prazo.

Existem diversas empresas que apresentavam crescimento acelerado e conforme foram aumentando de tamanho, passaram a ter uma evolução mais comedida. A análise horizontal permite identificar essa tendência de crescimento dos negócios.

Outra informação interessante é comparar a despesa de depreciação em relação à receita total da companhia. Uma despesa crescente pode indicar investimentos em capital mais intensivos por parte da companhia.

Considerações importantes sobre a DRE

É fundamental que se fique claro que uma Demonstração do Resultado do Exercício é, basicamente, uma “fotografia” do resultado da empresa naquele período específico.

Tomando-se como exemplo o caso do Magazine Luiza, destacado anteriormente. A última linha da DRE, que apresenta o lucro líquido do período, apresenta um valor de R$ 92,5 milhões. Ou seja, aquele foi o montante financeiro que, de fato, entrou no caixa da companhia no período.

Regime de competência na DRE

Isso é assim definido por conta do princípio contábil conhecido como regime de competência.

Este regime estabelece que o reconhecimento das receitas e despesas de um determinado período de tempo sejam registradas no ato de suas realizações, independentemente de ter acontecido ou não o efetivo faturamento dos rendimentos ou do pagamento das despesas em questão.

Ainda em relação ao regime de competência, costuma-se dizer que as empresas registram, em suas demonstrações contábeis, as suas receitas, custos e despesas no ato da geração das mesmas, não considerando se houve ou não o pagamento do referido compromisso financeiro.

Isso significa que, mesmo o Magazine Luiza reportando um lucro de R$ 92,5 milhões no terceiro trimestre de 2017, existe a possibilidade de boa parte desse montante ser proveniente de compras a prazo.

E isso pode fazer com que esse capital entre no caixa da empresa somente com o passar do tempo e de acordo com as condições de venda estabelecidas no ato da mesma.

O processo acima descrito é válido também para os custos e despesas da empresa no período.

Pode ser que muitos compromissos destacados na DRE possam ainda não ter sido honrados pelo Magazine Luiza, não por má fé, mas sim, apenas, por condições normais de negociação típicas em estruturas comerciais de livre mercado.

Quem nunca fez uma compra parcelada de um produto/serviço qualquer?

O mesmo é válido e acontece com muita frequência no cenário empresarial.

Importância da DRE para a empresa

Mesmo levando-se em consideração que o regime de competência estabelecido pelas normas da contabilidade pode levar à conclusão de algumas inverdades por parte de investidores desorientados, é necessário frisar que uma Demonstração do Resultado do Exercício possui uma alta relevância em um processo de análise operacional.

Através dele, é possível visualizar aquilo que está, de certa forma, “destinado” a acontecer, em relação à entrada ou saída de capital de uma empresa.

Assim sendo, a DRE serve para nortear os investidores, o mercado, e até mesmo a própria companhia e seus colaboradores, no que diz respeito à evolução ou não das vendas, receitas, despesas, custos.

Ou seja, aos resultados operacionais, como um todo, do empreendimento em questão.

Portanto, ao analisar este documento é possível constatar, do ponto de vista da saúde empresarial e em termos de durabilidade no mercado, como foi, como está sendo e, ainda, como será o desempenho de sua gestão no que diz respeito a geração de valor aos acionistas daquele negócio.

Contudo, é importante e muito recomendável que, de maneira conjunta à DRE, se analise, também, a Demonstração do Fluxo de Caixa.

Essa recomendação é muito relevante para se constatar a compatibilidade das vendas de determinada empresa com os seus respectivos recebimentos provenientes dessas operações.

De que adianta uma companhia vender em grande quantidade, se o capital não entrar, de fato, no caixa da companhia o quanto antes?

A DRE em uma análise de investimentos

De acordo com as definições a respeito dessa importante ferramenta contábil, fica coerente concluir que, não só para empresas, mas para a vida particular de toda pessoa, uma boa execução, gestão e, principalmente, interpretação de uma DRE pode fazer total diferença ao longo do tempo.

Mas mesmo com essa importância, muitas pessoas ainda investem o seu capital de forma precipitada, sem possuir, de fato, um conhecimento mínimo sobre a geração de receitas e desembolso de despesas de uma empresa.

Contudo, é importante destacar que a análise da Demonstração do Resultado do Exercício não deve ser feita, em hipótese alguma, de maneira isolada no âmbito de uma análise de desempenho de uma empresa. Haja vista que, conforme mencionado, o regime de competência, quando não considerado, pode proporcionar inúmeras surpresas, um tanto quanto desagradáveis, a investidores que não se atentarem a suas peculiaridades.