Título de capitalização: saiba o que é e porque não investir em um

Você acha que título de capitalização é uma boa alternativa de investimento? É muito comum que as pessoas, por não conhecerem outras alternativas de produtos disponíveis no mercado, optem por alocar os seus recursos nos títulos de capitalização.

O título de capitalização é uma alternativa de aplicação altamente questionável, apesar de sua grande popularidade. Esse tipo de produto funciona como uma espécie de reserva financeira e ao mesmo tempo o aplicador concorre a prêmios que são distribuídos regularmente.

O que é um título de capitalização?

O título de capitalização é um título nominativo, que pode ser adquirido a prazo ou à vista. Em geral, o principal objetivo de quem faz aplicações neste tipo de de produto é guardar dinheiro e concorrer a prêmios. Através dos títulos o aplicador passa a participar de sorteios de prêmios fornecidos pelas instituições bancárias que os ofertam.

Vale destacar que o titular de um título de capitalização pode ser diferente de quem realiza os pagamentos. É a mesma lógica de quem adquire um seguro cujo beneficiário é outra pessoa.

Os títulos de capitalização são regulados pela SUSEP (Superintendência de Seguros Privados) e negociados nas agências bancárias. Muito populares no Brasil, são, geralmente, anunciados por meio de banners e cartazes, sempre de maneira bem chamativa nos bancos por todas as partes do país.

De maneira geral, esse tipo de produto financeiro utiliza parte dos recursos levantados com as vendas das cotas para formar um capital que será pago num prazo determinado estabelecido no momento da compra

Paralelamente, o restante dos valores pagos pelos compradores é usado para custear os sorteios e as demais despesas administrativas do processo.

Nesse sentido, vale frisar que nem todo capital levantado é investido para gerar rentabilidade. Além disso, os títulos de capitalização não devem ser encarados um forma de investimento.

Em geral, esses produtos podem ser considerados uma espécie de loteria ou uma modalidade de poupança, fatores que costumam ser os principais argumentos usados pelos bancos para incentivar aplicações em seus títulos.

Portanto, é preciso ter bastante cuidado e avaliar de forma rigorosa os argumentos usados pela instituições financeiras na hora de vender cotas dos seus títulos. Para quem busca rentabilidade, os títulos não costumam ser boas aplicações.

Corrigidos pela taxa referencial, mesma taxa usada para a poupança, os títulos de capitalização tendem a apresentar uma rentabilidade muito baixa – inferior inclusive à da caderneta de poupança – esta é uma aplicação que

Como funciona o título de capitalização?

Antes de aplicar capital em um produto do mercado financeiro, é muito importante que seja feito um estudo minuciosos a respeito dele. Assim é possível compreender as mais diversas especificações que cada um deles pode apresentar.

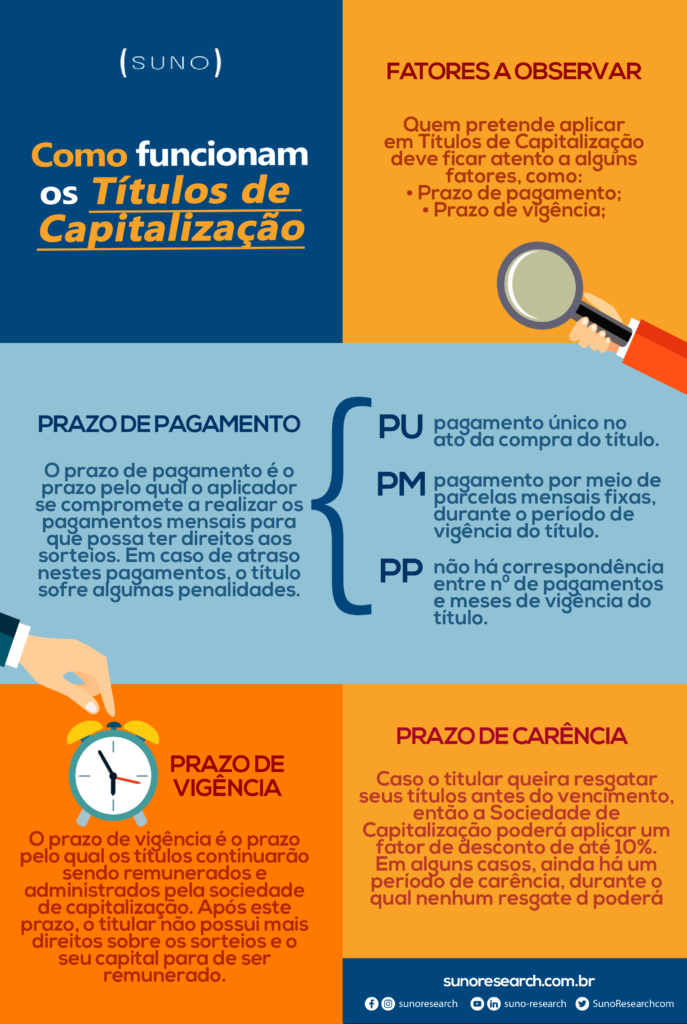

A respeito dos títulos de capitalização, quem pensa em fazer alguma aplicação deve considerar alguns fatores, incluindo:

- Prazo de pagamento;

- Prazo de vigência;

- Prazo de carência;

Prazo de pagamento

O prazo de pagamento é o prazo pelo qual o aplicador se compromete a realizar os pagamentos mensais para que possa ter direitos aos sorteios. Existem, basicamente, três tipos de títulos de capitalização. São eles:

- PU: pagamento único no ato da compra do título.

- PM: prevê um pagamento a cada mês, por meio de parcelas mensais fixas, durante o período de vigência do título.

- PP: não há correspondência entre o número de pagamentos e o número de meses de vigência do título.

Em caso de atraso nestes pagamentos, o título sofre algumas penalidades. A primeira delas é a suspensão obrigatória dos direitos aos prêmios sorteados. Depois disso, outras penalidades podem ser aplicadas.

Ademais, os pagamentos atrasados podem incorrer em multas moratórias e/ou atualização monetária. Em alguns casos, o prazo de vigência também é prorrogado. Caso ocorra um número predeterminado de pagamentos consecutivos em atraso, os títulos são cancelados automaticamente.

De qualquer maneira, independentemente de qual for a penalidade, o titular continuará com seu direito de resgatar o valor acumulado na reserva de capitalização.

Prazo de vigência

O prazo de vigência é o prazo pelo qual os títulos continuarão sendo remunerados e administrados pela sociedade de capitalização. Após este prazo, o titular não possui mais direitos sobre os sorteios e o seu capital para de ser remunerado.

Fazendo uma analogia com os títulos da renda fixa, este seria o vencimento da aplicação, que é quando o titular pode resgatar 100% do valor da sua reserva de capitalização.

Prazo de Carência

Caso o titular queira resgatar seus títulos antes do vencimento, então a Sociedade de Capitalização poderá aplicar um fator de desconto de até 10%. Em alguns casos, ainda há um período de carência, durante o qual nenhum resgate d poderá ser realizado.

Informações obrigatórias de um título de capitalização

O documento obrigatório que deve ser fornecido pela sociedade de capitalização ao aplicador é chamado de condições gerais. As condições gerais devem conter e explicar vários itens, como:

- Vigência;

- Prazo de pagamento;

- Sorteios;

- Resgates;

- Remuneração;

- Impostos

Uma outra informação obrigatória é a tabela de resgate do título de capitalização. Nesta tabela, está exemplificado qual o valor mínimo que será resgatado de acordo com o período de pagamento.

Título de capitalização vale a pena?

Depois de acompanhar as primeiras partes deste texto, o leitor pode ser perguntar: afinal, título de capitalização vale a pena? A resposta mais simples para a essa pergunta é não, embora muitos bancos argumentam o contrário.

Títulos de capitalização como incentivador de poupança

Entre os principais argumentos usados pelos bancos para a venda destes produtos está o fato de os títulos de capitalização ajudarem o aplicador a guardar dinheiro, tarefa que pode ser bastante complicada.

Como o titular precisa realizar pagamentos para continuar com o direito de participar nos sorteios, então isto serviria como um incentivo a aportar no plano e consequentemente, guardar algum dinheiro.

Contudo, mesmo que o titular acabasse acumulando um dinheiro que, de outra forma teria gastado, é provável que ele também gaste esse capital acumulado posteriormente.

A motivação de guardar dinheiro deve ser embasada em objetivos financeiros reais, como garantir uma aposentadoria, um bom patrimônio, ou adquirir algum bem. Dessa forma, quem tem dificuldades para guardar dinheiro deve se conscientizar da importância de economizar, e não buscar incentivos errados para isso.

Possibilidade de prêmios

Outro argumento usado para incentivar as aplicações em produtos dessa natureza é a possibilidade de receber prêmios. Esse também é um argumento real, afinal os premiados podem ganhar algo em torno de 100 vezes a 2000 vezes o valor do PU.

Entretanto, vale lembrar, que estes são uma minoria. A maioria dos participantes não irá ganhar nada devido às baixíssimas probabilidades do seu título ser sorteado.

Rentabilidade igual à da poupança + possibilidade de prêmio

Por fim, os bancos podem argumentar que os títulos de capitalização tem a mesma rentabilidade da poupança, mas oferecem a possibilidade de seu aplicador ser sorteado.

Esse não é um argumento muito confiável, isso porque a rentabilidade dos títulos de capitalização é sempre menor do que a da poupança. Na poupança, todo o valor depositado é remunerado de acordo com as regras da caderneta. Já nos títulos de capitalização, apenas uma parcela dos pagamentos será remunerada.

Além disso, não necessariamente a rentabilidade dos títulos de capitalização será idêntica à da poupança, afinal os títulos podem pagar até 20% dos juros pagos para os aplicadores da poupança

Por fim, vale destacar que, caso haja lucro no resgate do título de capitalização, este lucro será tributado. Em contrapartida, os depósitos da poupança são isentos de Imposto de Renda.

Rendimento do título de capitalização

O rendimento de um título de capitalização não é nem longe atrativo. Todo mês o título passa por uma atualização no ser valor. Em geral, essa atualização ocorre com base na Taxa Referencial (TR).

No entanto, vale lembrar que muitas vezes o valor para o TR foi igual a zero. Como aconteceu durante todo ano de 2018 e boa parte do ano de 2017.

Veja na tabela abaixo o valor da TR para os doze meses de 2017 e 2018.

| Mês/Ano | 2017 | 2018 |

| Janeiro | 0,1700% | 0,0000% |

| Fevereiro | 0,0302% | 0,0000% |

| Março | 0,1519% | 0,0000% |

| Abril | 0,000% | 0,0000% |

| maio | 0,0764% | 0,0000% |

| Junho | 0,0536% | 0,0000% |

| Julho | 0,0623% | 0,0000% |

| Agosto | 0,0509% | 0,0000% |

| Setembro | 0,0000% | 0,0000% |

| Outubro | 0,0000% | 0,0000% |

| Novembro | 0,0000% | 0,0000% |

| Dezembro | 0,0000% | 0,0000% |

Dessa maneira, muitas vezes a remuneração de acordo com a taxa referencial proposta para o títulos de capitalização não consegue, nem ao menos, cobrir a inflação. Nesse cenário há perda de poder compra do capital aplicado.

Além disso, a atualização também ocorre por uma taxa de juros, que é definida no momento da compra e pode ser variável. Essa taxa juros deve corresponder por, no mínimo, 20% da taxa mensal aplicada à poupança.

No entanto, Ccmo dito antes, nem tudo o que é pago pelos compradores dos títulos será rentabilizado, haja vista que são divididos em três cotas tudo aquilo que é arrecadado.

Parte desses recursos é destinado a cotas de carregamento, que são reservas efetuadas para cobrir os custos e despesas operacionais e administrativas. Este tipo de cobrança também pode ocorrer em alguns planos de previdência privada, como PGBL (Plano Garantidor de Benefício Livre) ou VGBL (Vida Gerador de Benefício Livre).

Por fim, a outra parte dos aportes destina-se à cota de sorteio, que é utilizada para custear os prêmios que serão distribuídos nos sorteios. Desta forma, um determinado título poderia ter a seguinte distribuição de cotas:

- Cota de capitalização: 70%

- Cota de carregamento: 10%

- Cota de sorteio: 20%

Nesse cenário, para cada pagamento de R$ 100, apenas R$ 70 iriam ser de fato remunerados. Os outros R$ 30 seriam utilizados para o carregamento (R$10) e sorteio (R$20).

Estas alíquotas podem variar ao longo do tempo, dependendo do título escolhido. Geralmente, à medida em que o título se aproxima do vencimento, as porcentagens de carregamento e de sorteio vão diminuindo.

Desvantagens dos títulos de capitalização

Como podemos perceber, aplicar em um título de capitalização pode não ser uma boa alternativa para o investidor. Apesar de a possibilidade de ser o ganhador dos prêmios ser muito tentadora, a probabilidade é mínima. E essa parece ser a única vantagem desse produto.

Do lado negativo, uma das principais desvantagens de aplicações em produtos dessa natureza é que o dinheiro aplicado fica parado durante todo prazo. Em outras modalidades de investimento, esse mesmo montante poderia gerar algum lucro.

Aliás, ao se considerar o aspecto rentabilidade, até mesmo a poupança pode ser mais interessante que os títulos de capitalização. Isso porque na poupança todo montante aplicado gera rendimento mensal que é somado à taxa referencial.

Além disso, outra desvantagem que merece destaque é a o tempo de carência. Retirar o dinheiro antes do prazo estipulado pode gerar multa por rescisão de contrato. Vale destacar, que os bancos costumam oferecer títulos dessa natureza com longos prazos de contribuição, superando, muitas vezes, mais de dois ano.

Por fim, vale destacar que os títulos de capitalização também não distribuem rendimentos. Gerar renda passiva é um dos principais objetivos de quem busca construir uma carteira previdenciária, que irá complementar a aposentadoria do indivíduo.

Por exemplo, se você se interessa, em rendimentos imobiliários, o Professor Baroni tem ótimas recomendações para você!

Tipos de títulos de capitalização

Os títulos de capitalização podem ser divididos em quatro grupos principais, sendo eles:

- Título de capitalização tradicional;

- Título de capitalização popular;

- Título de capitalização com compra programada;

- Título de capitalização com incentivo.

Tradicional

Essa é modalidade mais popular do mercado, tem por objetivo restituir, ao final do prazo de vigência, no mínimo o valor total dos pagamentos efetuados no ato da compra, desde que não haja atrasos nos pagamentos.

Popular

A modalidade popular possui um foco maior no sorteio, ou seja, não há necessidade de devolução integral dos valores pagos por quem o adquire. Geralmente recupera-se 50% ou mais do valor pago.

Compra Programada

Ao adquirir um título de Compra Programada, o aplicador preenche uma ficha de cadastro onde é possível especificar se ao final do período deseja receber o montante guardado ou um serviço específico.

Os aplicadores sorteados durante o prazo de pagamento recebem o valor total do título, além do saldo já aplicado.

Incentivo

O título de capitalização deste tipo é mais voltado para empresas. Nessa modalidade os títulos são usados em ações promocionais, cedendo somente o direito aos sorteios para os clientes do plano.

Conheça alguns títulos de capitalização das principais instituições financeiras do Brasil

Agora que já falamos das modalidade de títulos, vamos apresentar alguns títulos disponíveis nos maiores bancos do Brasil.

Título de capitalização Caixa

O título de capitalização da caixa é dividido em cinco grupos:

- Cap Torcedor

- Ideal Cap

- Caixacap Sucesso

- SuperXcap

- Caixa Cap Aluguel

Os grupos se diferenciam entre si pelo prazo de vigência, prazo de pagamento e o valor dos títulos. Cabe destacar, que ao final do período de vigência, a responsabilidade pelo recebimento da aplicação é do aplicador. Portanto, é necessário fazer contato com a agência para resgatar o dinheiro.

Título de capitalização Banco do Brasil

O título de capitalização BB é dividido em duas categorias: títulos com parcela única; e títulos com parcelas mensais.

No caso do título de capitalização BB com parcela única, o banco oferece o Ourocap Pagamento Único. Para esse produto a aplicação pode ser de R$ 1.000 ou R$ 2.000 é o prazo de vigência é de 36 meses.

O aplicado nesse caso concorre a 70 prêmios mensais de até R$ 20 mil; 1 prêmio mensal de até R$ 200 mil; e 1 prêmio anual de até R$ 2 milhões.

Já entre os produtos com parcelas mensais o Banco do brasil disponibilidade:

- Ourocap Pagamento Mensal 36 – parcelas de R$ 300 a R$ 1.000 (vigência: 36 meses)

- Ourocap Pagamento Mensal 48 – parcelas de R$ 100 a R$ 250 (vigência: 48 meses)

- Ourocap Pagamento Mensal 60 – parcelas de R$ 50 a R$ 90 (vigência: 60 meses)

- Ourocap Multi Sorte – parcelas de R$ 1.000, R$ 1.500, R$ 2.000 e R$ 2.500 (vigência: 24 meses)

Título de capitalização Bradesco

Existem mais de dez opções de título de capitalização Bradesco. Cada produto possui características específicas, incluindo modalidade de pagamento, valor de parcelas, tempo de vigência, valor e periodicidade de sorteios, entre outras.

Alguns dos títulos ofertados pelo banco são:

- Pé Quente Bradesco Max Prêmios Rural – parcela única

- Pé Quente Bradesco Max Prêmios Empresa – parcela única

- Pé Quente Bradesco Max Prêmio Corporate – parcela única

- Pé Quente Max Prêmio Bradesco Capitalização – parcela única

- Pé Quente Max Prêmio Bradesco Capitalização – parcelas mensais

- Pé Quente Bradesco Cem – parcela única

- Pé Quente Bradesco Mil – parcela única

- Pé Quente Bradesco Nikkei – parcela única

- Pé Quente Bradesco Empresarial – parcela única

- Bradesco Solução de aluguel

- Economia premiável

- ibiCapitalização Mais – parcelas mensais

- Premium Cash – parcelas mensais

Título de capitalização do Santander

O Santander possui apenas dois títulos de capitalização sendo negociados, que são:

- O reserva protegida – esse título tem pagamento único de valores que variam entre R$ 20 mil e R$ 500 dependendo do tempo de vigência que pode variar entre 12 e 60 meses. Ao final do período o banco garante recebimento de 100% do valor aplicado corrigido pela TR.

- Din Din do Milhão – esse título conta com parcelas mensais que variam entre R$ 50 e R$ 200. O Prazo de vigência também pode variar. Ao final do período o banco garante recebimento de 100% do valor aplicado corrigido pela TR, mas ressalta possibilidade de desconto caso o dinheiro seja resgatado antes do prazo.

Sorteio de títulos de capitalização

O sorteio de título de capitalização é a principal forma que os bancos têm para atrair os aplicadores e os prêmios podem ser muito tentadores. Os sorteios costumam ocorrer mensalmente ou semestralmente dependendo da modalidade do título.

Quanto menor o valor da parcela, menor costuma ser o valor do prêmio e quanto maior o valor da parcela do aplicação única, maior o valor do prêmio. Além disso, são vários sorteios mensais e semestrais.

Além dos sorteios periódicos, existem ainda sorteios de valores mais altos, chamados sorteios especiais.

O título de capitalização BB, Ourocap Pagamento Mensal 36, por exemplo, conta com sorteio especial de até R$ 10 milhões. Enquanto isso o título de capitalização Caixa, Caixacap Sucesso, realiza sorteios mensais de até R$ 2 milhões, e no último mês do contrato, o titular concorre a um prêmio especial que pode chegar até R$ 5 milhões.

No entanto, mesmo que possa parecer tentador participar desses sorteios, é preciso ter em mente que a probabilidade de ser o ganhador desses prêmios é bem pequena.

Exemplo da probabilidade de ser contemplado em um sorteio

Para dar o exemplo de quão difícil é ser sorteado, vamos usar como exemplo título do Itaú, Super Pic Itaú Uniclass – Modalidade: tradicional

De acordo com as regras do plano, foram emitidos ao total 250.00 títulos. Cada título dá direito a 4 números de seis algarismos, que variam de 0 a 9. No total, existem 1 milhão de números diferentes com seis dígitos. Além disso, cada título terá direito a participar de 96 sorteios.

Dessa forma, a probabilidade do titular ser sorteado alguma vez durante a vigência do plano é de: 4 X 96 / 1.000.000, ou seja, 0,0384%.

Quanto aos sorteios, é importante que o comprador se certifique, antes da compra de um título dessa natureza, se o prêmio se encontra líquido ou não de Imposto de Renda (IR).

Título de capitalização é loteria, e não investimento

Por fim, vale destacar que os sorteios de títulos de capitalização referenciam normalmente os números sorteados da loteria federal. Nesse sentido, esse tipo de produto, sobretudo para quem aplica pensando em sorteios, é tido mais como caráter lotérico do que como investimento.

Para que serve o título de capitalização?

O título de capitalização é um produto financeiro que não tem como atrativo principal a rentabilidade. De maneira geral, pessoas que aplicam em títulos tem como objetivo participar dos sorteios promovidos pelos bancos para os aplicadores.

O que é título de capitalização para alugar?

Entre muitos tipos, existe também o título de capitalização para aluguel. Esse tipo de produto foi desenvolvido para substituir o fiador nos contratos de aluguel.

Quem é o responsável pelos títulos de capitalização?

Os títulos de capitalização são negociados por instituições financeiras. No entanto, as empresas de capitalização têm que pedir autorização de funcionamento à Susep.

O que é uma sociedade de capitalização?

Sociedades de capitalização são entidades, constituídas sob a forma de sociedades anônimas, que negociam contratos (títulos de capitalização) cujos objetivos são o depósito periódico de prestações pecuniárias pelo contratante.

Como fazer um título de capitalização?

O título de capitalização é negociado pelos bancos em agências físicas ou pela internet em páginas atendimento. Apesar da facilidade em adquirir esse produto é muito importante estar atento a todas cláusulas do contrato.